Pada tahun 1920, konsep "pencucian uang" atau "money laundering" pertama kali muncul di Amerika Serikat. Pada saat itu, mafia di Amerika Serikat mendapatkan keuntungan dari kejahatan seperti pemerasan, prostitusi, perjudian, penjualan minuman beralkohol ilegal, dan perdagangan narkotika.

Untuk menyembunyikan asal-usul uang hasil kejahatan mereka, para mafia kemudian membeli perusahaan sah dan terdaftar sebagai salah satu taktik mereka. Mereka menggabungkan uang haram yang diperoleh dari kejahatan dengan uang yang diperoleh secara sah dari operasi bisnis sehingga sulit untuk melacak asal-usul dana tersebut dan membuatnya terlihat seolah-olah berasal dari sumber yang sah.

Pada tahun 1973, istilah "Money Laundering" digunakan untuk pertama kalinya oleh surat kabar Amerika saat melaporkan skandal Watergate yang melibatkan Presiden Nixon di Amerika Serikat.

Setelah itu, pada tahun 1982, istilah ini muncul dalam konteks hukum dalam kasus US vs $4,255,625.3 551 F Supp.314. Setelah itu, istilah ini secara resmi diterapkan di seluruh dunia.

Money Laundering merupakan suatu tindakan kriminal yang dilakukan untuk memanipulasi asal muasal suatu dana yang diperoleh secara ilegal. Pada umumnya, pencucian uang dilakukan dengan cara mentransformasikan uang hasil kriminalitas masuk ke dalam bisnis atau investasi (financial system) yang terlihat legal. (Sjahdeni, 2004 :5)

Contoh Nyata dari Money Laundering:

1. Bisnis Narkoba

Seseorang yang terlibat dalam perdagangan narkoba dapat melakukan pencucian uang dengan cara membuka bisnis yang sah seperti toko elektronik atau restoran dan menyimpan uang hasil penjualan narkoba tersebut di rekening bisnis tersebut. Dengan demikian, orang tersebut dapat menjustifikasi bahwa uang yang disimpan tersebut berasal dari pendapatan bisnis yang sah.

2. Korupsi

Seseorang yang terlibat dalam tindak korupsi dapat melakukan pencucian uang dengan cara membeli aset seperti properti atau kendaraan mewah atau melakukan investasi di dalam atau luar negeri. Setelah itu, orang tersebut dapat menaruh uang hasil korupsi tersebut ke dalam investasi sah dan mengklaim bahwa uang tersebut berasal dari hasil investasi tersebut.

3. Perjudian Ilegal

Seseorang yang terlibat dalam perjudian ilegal dapat melakukan pencucian uang dengan cara memasukkan uang hasil kegiatan perjudian ke dalam bisnis sah atau membuka rekening bank fiktif. Salah satu metode lain yang sering digunakan adalah dengan menggunakan uang hasil perjudian untuk membeli instrumen keuangan atau produk investasi yang legal, sehingga menjadi sulit untuk melacak sumber dana tersebut.

Indonesia sendiri merupakan negara yang memiliki potensi pencucian uang cukup tinggi didukung oleh Transparency International yang melaporkan bahwa Indeks Persepsi Korupsi (IPK) atau Corruption Perception Index (CPI) Indonesia masih berada di angka 34 poin pada tahun 2022 yang mana seiring menurun dari 2021 yang masih berada di angka 38 poin.

Kurnia Ramadhan (2023), peneliti Indonesia Corruption Watch (ICW) mengatakan bahwa dengan adanya data di atas, tak salah jika kemudian disimpulkan bahwa Indonesia layak dan pantas dikategorisasikan sebagai negara korup.

Berdasarkan data yang diterbitkan oleh Badan Pusat Statistik dalam Statistik Kriminal 2022, terdapat 364 kasus korupsi yang dilaporkan di semua Polda di Indonesia sepanjang tahun 2021. Jumlah ini mengalami penurunan sebesar 3,19 persen dibandingkan dengan tahun sebelumnya, yang mencatat 448 kasus korupsi.

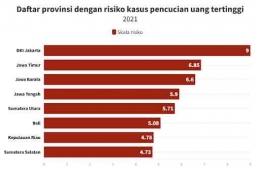

Laporan Indonesia National Risk Assessment (NRA) on Money Laundering 2021 yang dirilis oleh PPATK menyatakan bahwa DKI Jakarta merupakan provinsi yang paling rentan terhadap kasus pencucian uang di Indonesia. Indeks skor untuk provinsi ini bahkan mencapai angka sembilan dibandingkan Jawa Timur dan Jawa Barat yang hanya di kisaran angka enam.

Dampak Money Laundering Terhadap Perekonomian

Disinggung oleh Iwan Kurniawan (2013) bahwa pada bulan Mei 2001, John McDowell dan Gary Novis dari Bureau of International Narcotics and Law Enforcement Affairs, US Department of State, menyajikan sebuah makalah yang membahas dampak tindak pidana pencucian uang terhadap sektor perekonomian dan bisnis. Dalam makalah tersebut, mereka menjelaskan beberapa dampak dari tindak pidana pencucian uang, antara lain:

1. Mengganggu integritas pasar-pasar keuangan (Undermining the Integrity of Financial Market)

Lembaga keuangan yang bergantung pada dana yang berasal dari tindak kejahatan dapat menghadapi risiko likuiditas yang serius. Jumlah uang yang dicuci dan disimpan di bank tiba-tiba dapat hilang tanpa pemberitahuan karena pemiliknya memindahkannya melalui transfer internet. Ini dapat menyebabkan masalah likuiditas yang serius bagi lembaga keuangan tersebut.

3. Mengacaukan sektor bisnis swasta yang sah (Undermining The Legitimate Private Business Sector)

Tindak pidana pencucian uang berdampak pada sektor swasta di tingkat mikro ekonomi. Pencuci uang menggunakan perusahaan-perusahaan palsu untuk mencampur uang haram dengan uang sah dengan tujuan menyembunyikan uang hasil kegiatan kejahatannya. Di Amerika Serikat, kejahatan terorganisir menggunakan toko-toko pizza sebagai sarana penyembunyian uang hasil perdagangan heroin.

Perusahaan palsu tersebut memiliki akses ke dana haram yang besar yang memungkinkan mereka menawarkan barang dan jasa dengan harga di bawah pasar. Hal ini dapat menyebabkan bisnis yang sah terpukul karena tidak dapat bersaing dengan perusahaan tersebut dan pada akhirnya dapat menyebabkan bisnis yang sah tersebut bangkrut.

4. Menyebabkan hilangnya kendali pemerintah terhadap kebijakan ekonomi (Loss of Control of Economic Policy)

Tindak pidana pencucian uang dapat memiliki dampak negatif pada nilai mata uang dan suku bunga. Setelah mencuci uang, para pelaku cenderung menempatkan dana mereka di negara yang risiko pengungkapan kegiatan mereka sangat kecil.

Ini dapat meningkatkan ancaman ketidakstabilan moneter yang dapat mempengaruhi permintaan uang dan memperbesar volatilitas dalam arus modal internasional, suku bunga, dan nilai tukar mata uang tanpa sebab yang jelas. Dampak ini dapat merusak kebijakan perekonomian negara dan menghilangkan kendali pemerintah.

5. Munculnya ketidakseimbangan dan ketidakstabilan dalam ekonomi (Economic Distortion and Instability)

Pencuci uang tidak tertarik pada investasi untuk mendapatkan keuntungan tambahan karena mereka lebih fokus pada upaya melindungi hasil kejahatan mereka.

Keuntungan yang diperoleh dari kegiatan kriminal sudah sangat besar sehingga mereka tidak tertarik pada investasi dengan potensi pengembalian tinggi. Mereka lebih memilih untuk menempatkan uang hasil kejahatan pada kegiatan yang aman dan tidak terdeteksi oleh penegak hukum meskipun investasi tersebut tidak menghasilkan pengembalian yang tinggi secara ekonomis. Sikap ini dapat mengganggu pertumbuhan ekonomi negara tempat investasi dilakukan.

Pada tanggal 22 Juni 2001, Financial Action Task Force (FATF) menempatkan Indonesia dalam daftar hitam sebagai Non-Cooperative Countries and Territories yang tidak kooperatif dalam menangani kasus pencucian uang karena pada saat itu Indonesia belum memiliki dan menerapkan undang-undang anti-pencucian uang.

Setelah Undang-Undang Nomor 15 tahun 2002 disahkan oleh DPR dan diubah dengan Undang-Undang Nomor 25 tahun 2003 serta Bank Indonesia mengeluarkan peraturan Nomor 3/10/PBI/2001, Indonesia dianggap telah serius dalam menangani masalah pencucian uang.

Konsekuensi dan Upaya Mencegah Money Laundering

Pencucian uang (Money Laundering) di atas kertas tidak merugikan individual atau korporat pemerintahan secara langsung sehingga nampak bahwa tindak pindana dari money laundering tidak memiliki korban sama sekali. Tidak seperti tindak pindana lainnya, money laundering menurut Billy Steel adalah "it seem to be a victimless crime".

Bank Indonesia telah mengeluarkan beberapa aturan yang dapat mengurangi dan mencegah kegiatan pencucian uang secara administratif. Salah satu peraturan yang dikeluarkan adalah Peraturan Bank Indonesia No. 3/23/PBI/2001 tentang Penerapan Prinsip Mengenal Nasabah (Know Your Customer Principles) yang bertujuan untuk mencegah kegiatan pencucian uang.

Zanuar Achmad Afandi (2013) menjelaskan bahwa di Indonesia tindakan pencucian uang dianggap sebagai tindakan pidana dan diancam dengan hukuman sesuai dengan Undang-Undang Nomor 15 Tahun 2002 tentang Tindak Pidana Pencucian Uang yang dikeluarkan oleh DPR.

Berdasarkan undang-undang tersebut, transaksi yang dapat dianggap sebagai tindak pidana pencucian uang memiliki batas minimum jumlah sebesar Rp500.000.000,00. Penyedia jasa keuangan seperti bank diwajibkan melaporkan transaksi yang mencurigakan dan dilakukan dalam bentuk uang tunai sesuai dengan pasal 13 ayat 1. Masyarakat juga diminta untuk mendukung program pemerintah dalam tindakan anti pencucian uang ini karena pelaku pencucian uang dapat dikenakan sanksi pidana minimal 5 tahun dan maksimal 15 tahun, serta denda minimal Rp100.000.000,00 dan maksimal Rp15.000.000.000,00. Sanksi pidana tersebut diberikan kepada:

Orang yang telah terbukti melakukan kegiatan money laundering

Setiap orang yang menggunakan uang hasil money laundering

Seseorang yang tidak melapor kepada pihak berwenang mengenai uang tunai dengan jumlah minimal Rp100.000.000,00 atau setara dalam mata uang asing yang dibawa masuk atau keluar dari wilayah Republik Indonesia

Lembaga perbankan dan keuangan memiliki peran yang penting dalam mencegah dan menemukan aliran uang yang dicurigai masuk ke dalam sistem keuangan. Sebagian besar pelaku kejahatan menempatkan uang hasil kejahatan mereka melalui lembaga perbankan. Oleh karena itu, bank, sebagai penyedia jasa keuangan, memiliki tanggung jawab untuk secara aktif mencegah dan menghentikan praktik pencucian uang. Salah satu bentuk peran aktif lembaga perbankan adalah melaporkan transaksi yang mencurigakan oleh nasabahnya ke Pusat Pelaporan dan Analisis Transaksi Keuangan (PPATK).

Kesimpulan

Kegiatan pencucian uang (money laundering) adalah tindakan ilegal untuk menyembunyikan atau mengubah asal-usul uang yang diperoleh secara ilegal sehingga tampak seperti uang legal. Indonesia menjadi negara dengan persentase korupsi yang cukup tinggi yang mana juga ikut meningkatkan persentase probabilitas dari aktivitas money laundering.

Hal ini berdampak negatif pada perekonomian karena dapat menimbulkan ketidakstabilan keuangan dan merusak kepercayaan publik pada sistem keuangan yang ada. Oleh karena itu, diperlukan tindakan pencegahan dan deteksi yang efektif dari lembaga perbankan untuk melawan aktivitas ini dan memastikan stabilitas pasar keuangan.

Daftar Pustaka

Fakultas Ekonomi Universitas Negeri Surabaya. (2013). DAMPAK MONEY LAUNDERING DI DUNIA PERBANKAN TERHADAP PEREKONOMIAN DI INDONESIA.

Kurniawan, I. (2013). PERKEMBANGAN TINDAK PIDANA PENCUCIAN UANG (MONEY LAUNDERING) DAN DAMPAKNYA TERHADAP SEKTOR EKONOMI DAN BISNIS, 3(1).

Menilik Kasus Pencucian Uang di Indonesia, Ini Statistiknya! (2023, March 1). GoodStats. Retrieved April 28, 2023, from https://goodstats.id/article/menilik-kasus-pencucian-uang-di-indonesia-ini-statistiknya-lonv4

Nugroho, H., Budiyono, & Pranoto. (2016). PENYIDIKAN TINDAK PIDANA PENCUCIAN UANG DALAM UPAYA PENARIKAN ASSET.

Ganarsih,Yenti. 2004. Tindak Pidana Pencucian Uang sebagai Fenomena "baru" di Indonesia dan Permasalahannya. Makalah pada Seminar Sosialisasi (Pemahaman Tentang Tindak Pidana Pencucian Uang)

Loqman,Loebby. 2003. Tindak Pidana Pencucian Uang (Money Laundering Crime),

Makalah disampaikan pada Seminar Nasional "Sosialisasi UU No. 15.

Peraturan Bank Indonesia Nomor 3/10/PBI/2001 tentang Penerapan Prinsip Mengenal

Nasabah ( Know Your Customer Principle ).

Billy Steel, Money Laundering-What is Money Laundering, Billy's Money Laundering

Information Website, http://www.laundryman.u-net.com

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H