Sebagian besar studi tentang hubungan antara kinerja lingkungan perusahaan dan kinerja keuangan menunjukkan bahwa keduanya berkorelasi positif. Sebagian besar analisis teoretis percaya bahwa perilaku perusahaan dalam meningkatkan kinerja lingkungan dapat meningkatkan citra mereka sendiri dan mendapatkan pengakuan sosial yang tinggi, sehingga mendapatkan dukungan dari perusahaan hulu dan hilir rantai pasokan dalam proses operasi perusahaan, dan dengan demikian meningkatkan kinerja keuangan mereka.

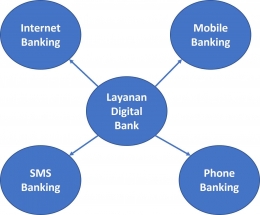

Bank terlibat langsung dalam tindakan perlindungan lingkungan baik di dalam organisasi maupun terhadap mitra bisnis dan klien mereka. Oleh karena itu, pengembangan sistem manajemen lingkungan yang komprehensif dapat mengarah pada penerapan strategi lingkungan untuk penggunaan internal dan berpihak pada peminjam dan pelanggan lainnya. Dengan demikian, komitmen lingkungan bank dapat dilihat dari tiga perspektif membiayai proyek-proyek yang berwawasan lingkungan, mengurangi risiko meminjamkan dana ke industri kotor dan penggunaan sumber daya yang efisien di dalam bank itu sendiri. Oleh karena itu, integrasi pertimbangan lingkungan ke dalam kebijakan pinjaman dan penyediaan produk dan layanan keuangan "hijau" (misalnya layanan penasehat lingkungan, produk iklim, instrumen tabungan yang bertanggung jawab secara sosial) adalah sarana yang digunakan bank untuk menunjukkan komitmennya terhadap kebijakan lingkungan.

Inisiatif lingkungan (misalnya kebijakan pengurangan kertas dan air dan rencana penghematan listrik) dapat secara positif meningkatkan keunggulan kompetitif bank yang sadar lingkungan sejauh investasi lingkungan tambahan akan tetap menguntungkan. Secara khusus, manajemen lingkungan proaktif dapat memandu pengembangan kemampuan organisasi yang unik untuk pengurangan dampak lingkungan sebagai sumber keunggulan kompetitif.

Misalnya, reputasi bank dapat ditingkatkan melalui pengumuman proyek filantropi untuk penyebab lingkungan, sertifikasi bangunan hijau dan pencapaian sertifikasi ISO 14001, untuk memanfaatkan panggilan publik untuk kepekaan lingkungan perusahaan. Dalam hal ini, pandangan berbasis sumber daya menunjukkan bahwa peningkatan lingkungan dapat mengarah pada peningkatan profitabilitas ketika bank terlibat dalam kegiatan pencegahan lingkungan baik untuk bank itu sendiri maupun untuk nasabahnya. Menurut teori pemangku kepentingan, bank memiliki tanggung jawab terhadap berbagai pemangku kepentingan (pelanggan, pemasok, pemerintah, karyawan) sambil menyebarkan nilai-nilai lingkungan dalam rantai nilainya. Dalam hal ini, filantropi lingkungan mengembangkan reputasi yang baik di antara para pemangku kepentingan. Hubungan antara kualitas pengelolaan lingkungan perusahaan dan BP tampaknya positif, tetapi temuan penelitian beragam di berbagai sektor ekonomi. Menurut teori berbasis pemangku kepentingan dan sumber daya, ada hubungan positif antara praktik lingkungan dan BP.

Tanggung jawab sosial dan kinerja bank

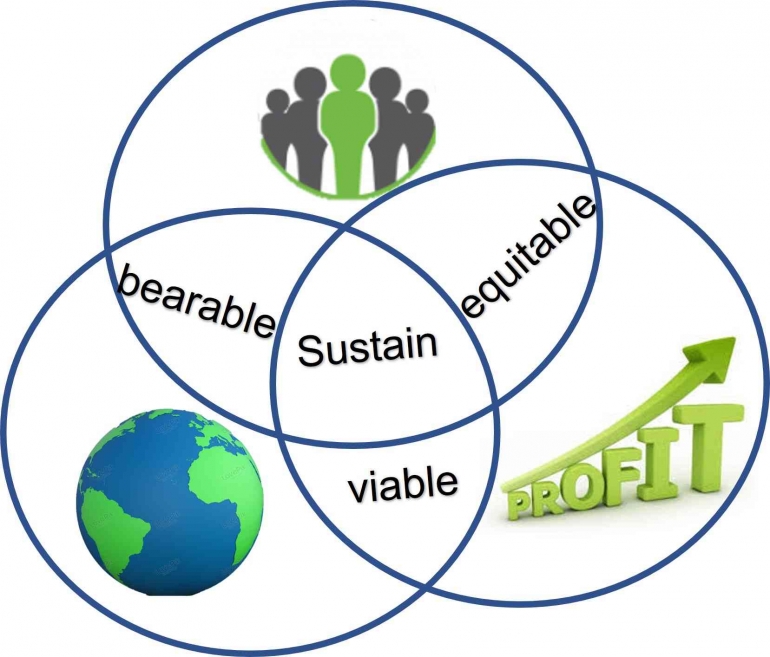

Fungsi intermediasi bank biasanya terkait dengan gagasan tanggung jawab sosial perusahaan (CSR). Dalam hal ini, tanggung jawab sosial bank mengacu pada dana investasi etis, pembiayaan organisasi nonpemerintah, keahlian risiko untuk pelanggan, pembayaran elektronik yang hemat biaya dan pendidikan keuangan untuk penduduk, dan secara luas inklusi keuangan sebagian besar masyarakat. Sektor perbankan yang berkelanjutan sangat penting untuk ekonomi yang sehat dan strategi CSR bank merupakan sarana untuk menjamin kepercayaan dalam hubungan dengan pemangku kepentingan. Secara khusus, penerapan strategi CSR memiliki efek pensinyalan pasar karena memungkinkan setiap bank mendapatkan kepercayaan dari investor dan keunggulan diferensiasi. CSR Strategis menyerukan skenario “win-win” di mana bank mengambil sudut pandang yang bertanggung jawab secara sosial untuk memperkuat posisi pasarnya dan untuk meningkatkan profitabilitas.

CSR di bidang perbankan berpengaruh langsung kepada karyawan bank, masyarakat dan nasabah dan secara tidak langsung melalui realisasi kegiatan dan proyek oleh pengusaha, organisasi dan lembaga yang menjadi nasabah bank. Berdasarkan teori pemangku kepentingan, CSR mengandung arti tidak merugikan kepentingan pemangku kepentingan (yaitu investor, karyawan, serikat pekerja, pelanggan, pemasok, negara dan masyarakat). Secara khusus, memenuhi kebutuhan dan permintaan dari pemangku kepentingan yang berbeda akan menghasilkan efisiensi yang lebih tinggi, diferensiasi produk dan keunggulan kompetitif. Sejalan dengan pandangan berbasis sumber daya, CSR juga dapat membantu bank mendiskriminasi diri mereka dari pesaing dan meningkatkan persepsi publik terhadap aktivitas mereka. Sektor perbankan mengandalkan menjaga reputasi yang baik dan meningkatkan loyalitas pelanggan berdasarkan kepercayaan dan peluang bisnis yang berkelanjutan. Untuk mengembangkan modal reputasi, bank harus mengkomunikasikan bahwa peran intermediasi mereka dalam masyarakat “melampaui keuntungan” sehingga peminjam bahkan membayar premi suku bunga pinjaman ke bank yang menikmati reputasi untuk menciptakan keunggulan kompetitif.

Tata kelola perusahaan dan kinerja bank

Menurut teori agensi, tata kelola perusahaan yang lebih baik berkontribusi pada kinerja yang lebih tinggi. Kualitas tata kelola adalah efek gabungan dari serangkaian faktor seperti keragaman budaya dan kesetaraan gender di dalam dewan, ukuran dewan, kompetensi dan keahlian direktur, independensi direktur, dualitas CEO-ketua, remunerasi eksekutif, dan tata kelola risiko. Oleh karena itu, perusahaan harus berinovasi model bisnis mereka, memahami kembali struktur rantai nilai mereka dan memikirkan kembali mekanisme tata kelola untuk meningkatkan kinerja keuangan. Berdasarkan teori keagenan, mekanisme tata kelola perusahaan yang kuat harus mampu menyelaraskan kepentingan manajer dan pemegang saham. Bank memiliki kekhasan unik dan regulator memainkan peran penting dengan memberikan tekanan pada lembaga perbankan untuk menerapkan struktur tata kelola perusahaan yang efisien dan aman. karena kompleksitas bisnis dan lingkungan peraturan yang berat.

Terdapat beberapa penelitian mengenai dampak kualitas tata kelola perusahaan terhadap kinerja keuangan di sektor perbankan yang menunjukkan bahwa tata kelola perusahaan yang efektif meningkatkan kinerja keuangan dan mengurangi masalah keagenan. Pada tingkat yang lebih rinci, praktik tata kelola meningkatkan kinerja dengan meningkatkan reputasi, meningkatkan pengawasan, dan mengurangi salah urus. Literatur sebelumnya mengasumsikan bahwa reputasi bank yang baik antara lain didasarkan pada perencanaan proses bisnis yang cermat, struktur tata kelola yang jelas, dan sistem pengendalian intern yang efisien.

Model Penelitian yang dapat dikembangkan sebagai SOTA dengan menempatkan teknologi keuangan sebagai variabel moderasi antara ESG dengan keberlanjutan.