Nomor bukti pemotongan terdiri dari 10 digit angka. Dua digit angka pertama berisi kode bukti pemotongan dan delapan digit angka berikutnya berisi nomor urut bukti pemotongan yang diterbitkan.Daftar kode bukti potong PPh pasal 23 dan/atau pasal 26 antara lain :

- Kode bukti pemotongan 31 : Bukti potong PPh pasal 23 berdasarkan formulir kertas.

- Kode bukti pemotongan 32 : Bukti potong PPh pasal 26 berdasarkan formulir kertas

- Kode bukti pemotongan 33 : Bukti potong PPh pasal23 berdasarkan dokumen elektronik

- Kode bukti pemotongan 34 : Bukti potong PPh pasal 26 berdasarkan dokumen elektronik.

Nomor urut bukti pemotongan diberikan secara berurutan mulai dari 00000001 sampai dengan 99999999 dalam satu tahun kalender ( 1 Januari sampai dengan 31 Desember ). Apabila tahun kalender telah berganti ,maka nomor urut dimulai lagi dari 00000001.Sedangkan bukti pemotongan yang diterbitkan melalui aplikasi E-Bupot 23/26,sistem akan memberikan nomor urut secara sistematis. Nomor bukti pemotongan dibuat untuk masing-masing pemotong pajak baik yang berkedudukan sebagai wajib pajak pusat maupun wajib pajak cabang ,dengan kata lain nomor urut bukti potong tidak tersentralisasi.

Dalam membuat bukti potong,pemotong harus mengikuti aturan-aturan sebagai berikut:

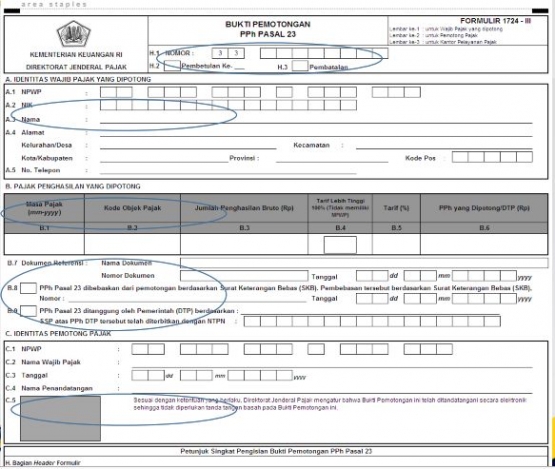

- Kewajiban mencantumkan NPWP / NIK . Apabila penerima penghasilan merupakan wajib pajak badan atau BUT maka kolom NPWP pada bagian identitas wajib pajak yang dipotong pada formulir bukti pemotongan wajib diisi. Kewajiban tersebut juga berlaku untuk orang pribadi yang memiliki NPWP.Sedangkan untuk orang pribadi yang belum memiliki NPWP ,maka kolom NPWP diisi dengan "00.000.000.0-000.000" dan kolom NIK wajib diisi sesuai dengan kartu tanda penduduk orang yang bersangkutan.Apabila orang tersebut menerima penghasilan yang dikenakan PPh pasal 23 ,maka PPh 23 yang dipotong tarifnya 100 % lebih tinggi.

- Apabila bukti pemotongan PPh pasal 23 yang diterbitkan berstatus nihil karena penerima penghasilan memiliki Surat Keterangan Bebas,maka pemotong pajak wajib mencantumkan data tentang nomor dan tanggal Surat Keterangan Bebas di bukti pemotongan PPh pasal 23 yang diterbitkan.

- Apabila bukti pemotongan PPh pasal 26 yang diterbitkan menggunakan tarif perjanjian penghindaran pajak berganda ,maka pemotong pajak wajib mencantumkan tanggal pengesahan surat keterangan domisili di bukti pemotongan PPh pasal 26 yang diterbitkan.

- Apabila bukti pemotongan dalam bentuk formulir kertas ,harus ditandatangani oleh pemotong pajak atau wakil pemotong pajak atau kuasa pemotong pajak.Apabila bukti pemotongan dalam bentuk dokumen elektronik yang diterbitkan dengan menggunakan aplikasi Ebupot 23/26 telah ditandatangani dengan menggunakan tandatangan elektronik.

- Setiap bukti pemotongan yang diterbitkan hanya dapat digunakan untuk satu wajib pajak, satu objek pajak,dan satu masa pajak.

Wajib pajak dapat melakukan pembetulan SPT masa PPh Pasal 23 dan /atau Pasal 26 yang disebabkan kekeliruan dalam mengisi bukti pemotongan,pembatalan transaksi atau adanya transaksi yang belum dilaporkan .

Apabila pembetulan SPT masa PPh pasal 23 dan/atau pasal 26 menyebabkan:

- Pajak yang kurang dibayar,maka pemotong pajak terlebih dahulu melunasi jumlah pajak tersebut.

- Pajak yang lebih dibayar ,maka pemotong pajak mengajukan permohonan pengembalian atas kelebihan pembayaran pajak yang seharusnya tidak terutang yang diatur di dalam peraturan menteri keuangan.

Pembetulan SPT Masa yang dimaksud hanya dapat dilakukan apabila Dirjen Pajak belum melakukan tindakan pemeriksaan. Pembetulan SPT Masa PPh Pasal 23 dan/atau Pasal 26 harus disampaikan dalam bentuk formulir kertas apabila SPT Masa tersebut sebelum pembetulan telah disampaikan dalam bentuk formulir kertas. Aturan yang sama juga berlaku untuk pembetulan SPT Masa PPh Pasal 23 dan/atau Pasal 26 dalam bentuk dokumen elektronik.Pembetulan SPT Masa dalam bentuk formulir kertas harus dilampiri :

- Fotokopi SPT yang dibetulkan meliputi : Induk SPT ,Daftar Bukti Pemotongan PPh Pasal 23 dan/atau Pasal 26 , Daftar surat setoran pajak,bukti penerimaan negara dan/atau bukti pemindahbukuan untuk penyetoran PPh Pasal 23 dan/atau Pasal 26,surat kuasa khusus, surat keterangan bebas ,surat keterangan domisili,bukti penerimaan surat.

- Dokumen tambahan dapat berupa :

- Bukti pemotongan ,jika terdapat bukti pemotongan baru dan/atau belum dilaporkan.