Definisi Capital gain ialah sebuah keuntungan finansial yang diperoleh atau didapat dari selisih antara harga jual dan harga beli suatu aset atau investasi. Hampir setiap aset yang dimiliki oleh seseorang bisa disebut sebagai aset modal, termasuk berupa properti, surat obligasi, saham serta berupa barang-barang yang dibeli untuk kebutuhan atau keperluan rumah tangga.

Capital gain sendiri terdiri dari dua jenis, jangka panjang dan jangka pendek. Capital gain dalam jangka pendek ini didapatkan dari investasi high risk, high return, seperti saham. Sedangkan untuk mendapatkan capital gain dalam jangka panjang adalah aset yang nilainya cenderung naik dari waktu ke waktu dan aman ketika terjadi ketidakstabilan ekonomi, seperti emas.

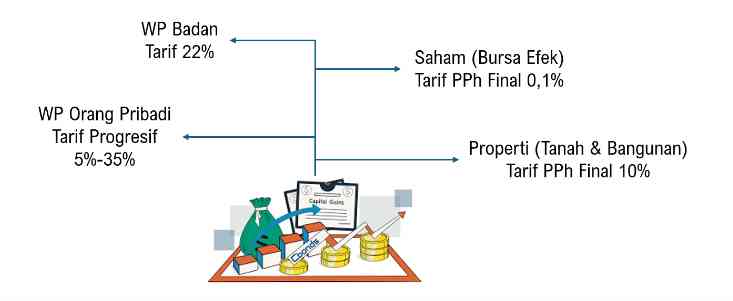

Capital gain adalah keuntungan yang bisa didapatkan dari penjualan aset apa pun itu. Perlu diperhatikan bahwa setiap capital gain yang didapat akan dikenai pajak. Capital gain wajib dilaporkan dalam Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan. Khusus untuk wajib pajak orang pribadi, capital gain ini akan dikenakan pajak penghasilan pasal 21 secara progresif, sedangkan untuk wajib pajak badan dikenakan tarif PPh badan.

Selain itu menurut UU PPh Pasal 4 ayat (2) huruf d. penghasilan dari transaksi pengalihan harta berupa tanah dan/atau bangunan,… merupakan penghasilan yang dapat dikenai pajak bersifat final. Sehingga capital gain atas penjualan properti dalam bentuk tanah dan/atau bangunan akan dikenakan pajak bersifat final dengan tarif sebesar 10%.

Kemudian berdasarkan PP No.14 Tahun 1997 dalam Pasal 1 ayat (1) Atas penghasilan yang diterima atau diperoleh orang pribadi atau badan dari transaksi penjualan saham di bursa efek dipungut Pajak Penghasilan yang bersifat final. Pada pasal (2) Besarnya Pajak Penghasilan sebagaimana dimaksud pada ayat (1) adalah 0,1% (satu per seribu) dari jumlah bruto nilai transaksi penjualan. Atas dasar tersebut maka capital gain atas transaksi penjualan saham di bursa efek hanya dikenakan pajak sebesar 0,1% dan bersifat final.

Kita kembali ke pertanyaan “bagaimana Solusi atas masalah tersebut (tarif pajak menurunkan investasi), terkait tarif pajak, insentif ataupun kebijakan ?

Dari penjelasan di atas menurut saya otoritas Indonesia telah memberi opsi bagi investor untuk berinvestasi di Indonesia. Secara garis besar berikut ini adalah kebijakan tarif pajak atas capital gain :

Dari tarif pajak yang beragam tersebut dapat menjadi solusi bagi investor untuk memilih investasi yang tidak terlalu membebani dalam sisi pajak. Menurut saya dengan kebijakan atau aturan perbedaan tarif pajak tersebut selain menjadi solusi bagi investor juga menjadi alat bagi otoritas yang memiliki kekuasaan dalam upayanya mendistribusikan kekayaan melalui pajak. Selain capital gain, solusi lain jika investor berniat untuk investasi di Indonesia mereka dapat mendirikan badan usaha untuk memperoleh keuntungan berupa dividen.

Bunga dan Penerimaan Negara

Pemajakan terkait bunga sudah diatur sedemikian rupa oleh pemerintah indonesia dengan negara lain yang tentunya kebijakan dan ketentuan tersebut sudah melalui suatu perjanjian yang sama sama menguntungkan bagi keduabelah pihak, sehingga efektif untuk penerimaan negara.