Sejatinya ketika petunjuk pelaksanaan atau turunan atas peraturan ini dirilis, sebaiknya DJP secara spesifik mengaturnya dan tidak membuat peraturan yang ambigu atau justru sebaliknya merupakan bumerang bagi Wajib Pajak jika salah menafsirkan peraturan tersebut.

Sebelum kita membahas lebih jauh mengenai natura, dalam pemanfaatan biaya secara fiskal atau biaya yang dapat dikurangkan dari penghasilan sebagaimana diatur harus memenuhi kriteria yang berkaitan dengan upaya untuk mendapatkan, menagih, memelihara yang biasa disebut 3M. Biaya-biaya ini diatur dalam UU HPP Pasal 6 diantaranya :

- Biaya yang secara langsung atau tidak langsung berkaitan dengan kegiatan usaha, contohnya biaya marketing promotion, beban penjualan yang diatur dalam PMK No. 02/PMK/03/2010

- Biaya penyusutan atas pengeluaran untuk memperoleh harta berwujud

- Iuran kepada dana pension yang pendiriannya telah disahkan oleh Menteri Keuangan Indonesia.

- Kerugian karena penjualan atau pengalihan harta perusahaan untuk tujuan 3M

- Biaya atas Kerugian selisih kurs mata uang asing (Exchange Foreign Losses)

- Biaya penelitian yang dilakukan di Indonesia

- Biaya Beasiswa, magang serta pelatihan

- Piutang yang nyata-nyata dapat ditagih, tapi harus memenuhi syarat kumulatif. Definisi ini diatur dalam 207/PMK.010/2015

- Sumbangan untuk penanggulangan bencana

- Sumbangan penetlitian yang dilakukan di Indonesia

- Biaya Sumbangan atas pembangunan infrastruktur social

- Sumbangan atas Fasilitas Pendidikan

- Sumbangan dalam rangka pembinaan olahraga

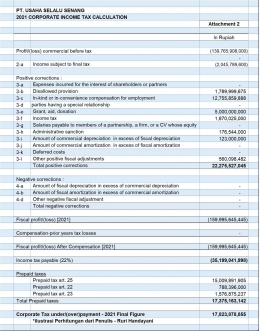

Sebaliknya, didalam Pasal 9 UU PPh mengatur tentang biaya yang tidak boleh dikurangkan penghasilan bruto dalam menghitung PPh Badan yang pada akhirnya menimbulkan koreksi fiscal positif.

Koreksi fiscal positif dilakukan untuk mengoreksi atas biaya yang yang tidak boleh menjadi pengurang sehingga menyebabkan kenaikan penghasilan netto atau Penghasilan kena pajak dan dampaknya adalah Pajak yang terhutang tentu akan menjadi besar, simple nya adalah koreksi fiscal positif maka PPh terhutang bertambah.

Aturan ini sebaiknya dapat menjadikan wajib pajak dalam melakukan perencanaan pajak (Tax Planning) agar penghasilan netto WP tsb tetap dalam porsi yang wajar (secara proporsi biaya harus menggambarkan lebih banyak biaya yang bisa dibiayakan dibandingkan biaya yang harus dikoreksi).

Perencanaan pajak yang matang dapat meminimalisir pembayaran pajak yang terhutang dengan tetap menaati aturan yang berlaku.

Dibawah ini kita akan membahas secara eksplisit terkait biaya yang secara umum perlu dilakukan koreksi fiscal positif:

- Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi pemegang saham , pemilik ataupun sekutu dan anggota.

- Diatas kita sudah membahas mengenai biaya untuk upaya menagih, merawat dan memelihara tentu saja beban untuk kepentingan pribadi bukanlah biaya yang bisa dibebankan secara fiscal karena tidak ada hubungannya sama sekali dengan kegiatan bisnis/usaha, tapi biasanya secara komersial beberapa wajib pajak tetap akan mengeluarkan biaya terkait hal ini, itulah kenapa dibutuhkan untuk lakukan koreksi fiscal.

- Pembentukan atau pemupukan dana cadangan. Secara prinsip dana cadangan itu bukan biaya karena belum adanya realisasi. Namun dalam kelaziman usaha terdapat beberapa jenis usaha dibidang keuangan yang diperbolehkan untuk membentuk dana cadangan, namun UU PPh mengaturnya sebagai pengecualian. Dana cadangan atas piutang tak tertagih yang diperbolehkan menjadi pengurang penghasilan bruto menurut pasal 9 (2) huruf c adalah sebagai berikut :Cadangan atas piutang tak tertagih untuk usaha perbankan dan usaha lain dalam menyalurkan kredit(hutang), sewa guna usaha dengan hak opsi, perusahaan yang bergerak untuk melakukan pembiayaan konsumen dan perusahaan anjak piutang.

- Cadangan untuk bidang usaha asuransi termasuk didalamnya cadangan dalam bentuk bantuan social yang dibentuk oleh badan Penyelenggara Jaminan social (BPJS)

- Cadangan penjaminan untuk LPS (Lembaga penjaminan Sosial)

- Cadangan untuk biaya reklamasi dalam usaha pertambangan

- Cadangan biaya penanaman Kembali untuk usaha kehutanan, dan

- Cadangan atas biaya penutupan dan pemeliharaan pembuangan limbah industry untuk bidang usaha pengolahan limbah

Ketentuan secara tekhnis terkait hal ini sebenarnya juga diatur dalam PMK No. 219/PMK.011/2012

- Premi asuransi Kesehatan , asuransi kecelakaan, asuransi jiwa , asuransi dwiguna , dan asuransi beasiswa, yang telah dibayar oleh WP Pribadi. Premi asuransi Kesehatan , asuransi kecelakaan, asuransi jiwa , asuransi dwiguna , dan asuransi beasiswa tidak boleh menjadi biaya untuk mengurangi penghasilan bruto karena jika WP pribadi tersebut dimaksudkan untuk menerima berupa santunan asuransi atau penggantian , maka atas penerimaan tsb bukanlah objek pajak. Namun sebaliknya jika asuransi tsb diberikan langsung oleh pemberi kerja maka bagi pemberi kerja beban asuransi tsb boleh biayakan dan sebagai penerimanya yaitu pegawai yang bersangkutan merupakan objek pajak.

- Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diberikan dalam bentuk natura dan kenikmatan. Point biaya NDE ini yang sebenarnya menjadi focus utama untuk diulas secara terpisah dimana Sebagian sudah diuraikan diatas.

- Jumlah yang melebihi batas kewajaran yang dibayarkan kepada pemegang saham atau kepada pihak yang mempunyai hubungan istimewa atau pihak yang berelasi.

Didalam suatu bisnis, terdapatkan pembayaran imbalan kepada pegawai yang juga merupakan pemegang saham. Secara konsep dasar biaya sehubungan dengan 3M yang boleh dikurangkan dari penghasilan bruto adalah biaya yang dikeluarkan dalam jumlah wajar sesuai dengan kelaziman usaha, oleh karena itu jika melebihi batas wajar maka tidak boleh dijadikan sebagai biaya.

Meskipun sebenarnya prinsip wajar ini sulit untuk diukur tetapi bisa dilihat secara substance over form.

- Harta yang dihibahkan, bantuan dan sumbangan, dan warisan

Atas biaya ini tidak boleh dibebankan, kecuali wajib pajak orang pribadi dalam menunaikan zakat atas penghasilan yang dibayarkan kepada badan amil zakat atau yang disahkan oleh pemerintah. Terkait hal ini diatur lebih lanjut dalam Peraturan Pemerintah Nomor 60 tahun 2010.

- Biaya PPh