Dalam ilmu manajemen, pengendalian atau kontrol dilakukan untuk memastikan bahwa pelaksanaan rencana sesuai dengan apa yang telah direncanakan dan pencapaian tujuan utama. Dengan kata lain, pengendalian adalah evaluasi atas apa yang dilaksanakan.

Evaluasi dapat berupa kesesuaian antara implementasi dengan peraturan yang berlaku atau antara implementasi dengan tujuan awal manajemen pajak atau grand design perusahaan secara umum.

Sebagai tindakan pengendalian, manajemen dapat melakukan pengecekan pemenuhan kewajiban perpajakan secara berkala, baik pembayaran, maupun pelaporan. Selain itu keandalan dan ketelitian data transaksi juga perlu diperhatikan.

Sebagai timbal balik dari self assessment, fiskus juga akan melakukan kontrol. Bila ditemukan adanya data yang tidak sesuai atau membutuhkan klarifikasi, Wajib Pajak atau perusahaan mungkin akan mendapatkan Surat Teguran, SP2DK, Surat Tagihan Pajak, hingga surat ketetapan pajak (skp).

Surat-surat ini merupakan produk dari tindakan pengawasan atau pemeriksaan yang dilakukan fiskus.

Bila Wajib Pajak mendapatkan surat klarifikasi dari fiskus atau kantor pajak, sudah merupakan kewajiban Wajib Pajak untuk menanggapi dan memberikan klarifikasi sesuai yang dipersyaratkan. Hal ini dilakukan untuk menghindari tindakan selanjutnya dari fiskus sesuai dengan prosedur yang ada.

Sebagai contoh, saat perusahaan menerima surat klarifikasi data berupa SP2DK, manajemen merasa tidak mengenali transaksi tersebut. Sehingga, manajemen memilih tidak menindaklanjuti sama sekali permintaan klarifikasi tersebut. Karena tidak adanya tanggapan dari Wajib Pajak, data tersebut dinaikkan tindakannya menjadi pemeriksaan.

Saat Wajib Pajak dihadapkan pada pemeriksaan, sesuai dengan Surat Perintah Pemeriksaan yang diterbitkan, fiskus dapat meminta dan memeriksa dokumen dan pembukan perusahaan secara menyeluruh. Hal ini tentunya akan menambah beban bagi staf perpajakan di perusahaan.

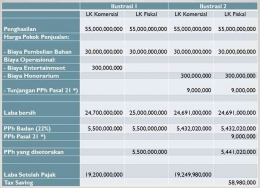

Ilustrasi Manajemen Pajak atas Beban

Suatu perusahaan furnitur yang baru berdiri mengadakan gathering dengan 30 calon supplier. Para supplier ini merupakan pengrajin individu. Biaya yang dikeluarkan untuk acara tersebut adalah Rp300.000.000. Idealnya, perusahaan akan mencatat biaya tersebut menjadi biaya entertaimen atau biaya jamuan. Namun, perusahaan memiliki keterbatasan atas data lengkap calon supplier tersebut. Sehingga manajemen kesulitan untuk membuat daftar nominatif biaya entertaimen.

Menurut fiskal, biaya entertaimen ini tidak dapat dikurangkan dari penghasilan bruto dalam menghitung Penghasilan Kena Pajak bila perusahaan tidak membut daftar nominatif dan melampirkannya dalam SPT Tahunan PPh Badan. Sehingga, manajemen memilih untuk mencatat biaya tersebut sebagai honorarium kepada bukan pegawai. Pencatatan ini tentunya berdampak pada penambahan kewajiban perusahaan untuk memotong PPh Pasal 21.