Tahu tidak kalau Bank Indonesia (BI) ternyata sekarang punya wewenang dalam kebijakan makroprudensial?! Apa itu? Secara perkata diartikan dengan kehati-hatian makro. Mudahnya BI punya wewenang mengatur dan mengawasi agar sistem keuangan Indoesia tidak mengalami krisis.

Kewenangan itu berdasar UU No. 21 Tahun 2011 tentang Otoritas Jasa Keuangan, khususnya penjelasan pasal 7, pasal 40 beserta penjelasannya, serta pasal 69 beserta penjelasannya.

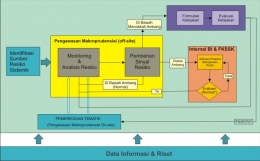

Di sana diungkapkan bahwa BI memiliki kewenangan di bidang makroprudensial; BI dapat menjalankan pemeriksaan pada bank tertentu dalam menjalankan kewenangan itu; serta memiliki tugas melakukan pengaturan di bidang tersebut.

Bagaimana BI menjalankannya? Yuk kita intip bersama-sama.

Bagaimana Terjadinya Krisis Keuangan

Masih ingat tahun 2008 ada hiruk pikuk Lehman Brother (LB)? September 2008 LB yang saat itu merupakan bank investasi terbesar ke-4 di AS menyatakan diri bangkrut, lalu terjadilah krisis keuangan global. Kok bisa?

Bayangkan banyak orang-orang dan korporasi menyimpan dana di bank, lalu dana itu dikreditkan kepada orang atau perusahaan lain untuk dijadikan modal usaha atau investasi.

Nah dari pengembalian kredit itu bank dapat untung, yang mana digunakan untuk membayar kewajiban-kewajibannya kepada nasabah dan operasionalnya.

Bagaimana jika ternyata kreditnya macet? Bank biasanya akan menyita aset yang dijadikan jaminan. Masalahnya bagaimana jika ternyata nilai yang dijaminkan harganya merosot jauh berkurang dari banyakya uang yang dipinjam. Tentu bukannya untung malah tekor, akhirnya bank tidak mampu bayar kewajibannya. Dan bangkrut.

Itulah yang terjadi pada LB dan banyak bank finansial lainnya, kebanyakan dananya diinvestasikan di sektor properti, yang dianggap menguntungkan karena nilainya naik terus.

Dengan kondisi perekonomian sedang bagus yang orang-orang cenderung memiliki kepastian pendapatan, orang cenderung berani mengambil resiko kredit.