PENDAHULUAN

Indonesia merupakan negara hukum yang mempunyai pengaturan terhadap perlakuan pajak di Indonesia. Bentuk usaha tetap di Indonesia menempati kedudukan yang bisa dikatakan khusus disamping pemajakan BUT berbeda di bandingkan dengan pemajakan atas wajib pajak pada umumnya, yang mana dalam kaitannya dengan perjanjian perpajakan (tax treaty). Dengan adanya BUT ini mempengaruhi Hak suatu negara untuk mengenakan pajak terhadap obyek yang di maksud.

Perusahaan dengan bentuk usaha tetap yang ada di Indonesia dilakukan baik oleh orang pribadi maupun badan yang pendiriannya tidak dilakukan di Indonesia, memiliki perbedaan dengan konsep dengan bentuk usaha yang diperkenankan menurut undang-undang penanaman modal dalam pasal 5 ayat 2. Dimana dalam prakteknya di negara Indonesia ternyata konsistensi secara hukum berkaitan bentuk usaha tetap yang diperlakukan sebagai subjek pajak luar negeri.

PEMBAHASAN

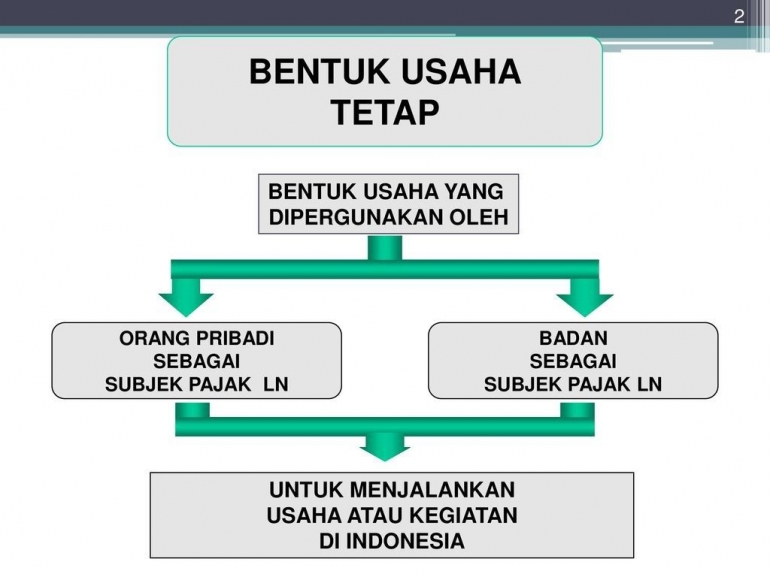

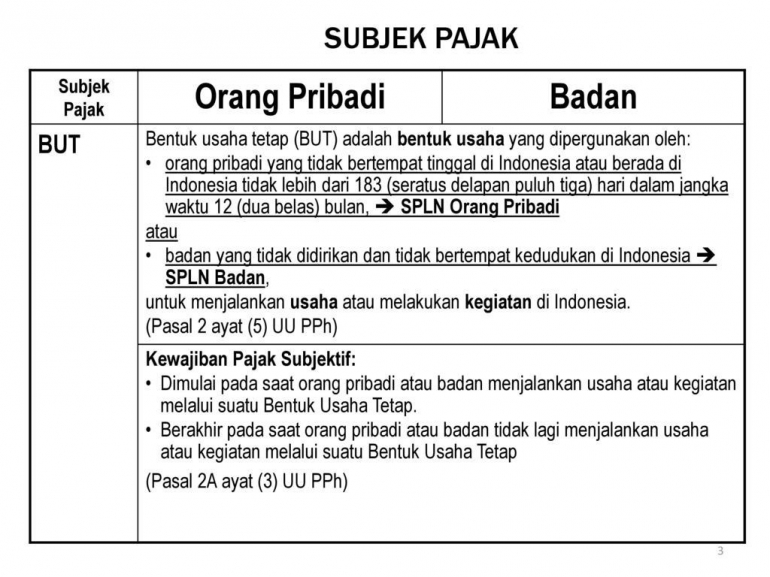

Bentuk usaha tetap (BUT) merupakan bentuk usaha yang digunakan oleh subjek pajak luar negeri baik orang pribadi atau badan dalam menjalankan usaha kegiatan di Indonesia. Pada pasal 2 ayat 5 undang-undang nomor 36 tahun 2008 tentang pajak penghasilan, bentuk usaha tetap adalah bentuk usaha yang dipergunakan oleh orang pribadi yang berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan, dan badan tidak didirikan dan tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia. Batas waktu sebanyak 183 hari dalam satu tahun di terapkan apabila antara Indonesia dan negara asal perusahaan tersebut tidak memiliki tax treaty.

Bentuk usaha tetap masuk dalam subjek pajak luar negeri dan merupakan wajib pajak (WP) badan. Menurut UU Perpajakan Indonesia, bentuk usaha yang dipergunakan oleh Subjek Pajak Luar Negeri untuk menjalankan usaha atau melakukan kegiatan di Indonesia, terdiri dari 16 bentuk usaha, berupa :

1. tempat kedudukan manajemen;

2. cabang perusahaan;

3. kantor perwakilan;

4. gedung kantor;

5. pabrik;

6. bengkel;

7. pertambangan dan penggalian sumber alam; wilayah kerja pengeboran yang digunakan untuk eksplorasi pertambangan;

8. perikanan, peternakan, pertanian, perkebunan, atau kehutanan;

9. proyek konstruksi, instalasi, atau proyek perakitan;

10. pemberian jasa dalam bentuk apapun oleh pegawai atau oleh orang lain, sepanjang dilakukan lebih dari 60 hari dalam jangka waktu 12 bulan;

11. orang atau badan yang bertindak selaku agen yang kedudukannya tidak bebas;

12. agen atau pegawai dari perusahaan asuransi yang tidak didirikan dan tidak bertempat kedudukan di Indonesia yang menerima premi asuransi atau menanggung risiko di Indonesia.

Bentuk usaha tetap dirancang untuk perusahaan penanaman modal asing dimana yang menjadi wajib pajak dalam negeri. Terjadi seiring adanya penambahan investor asing di Indonesia yang masuk menggunakan joint venture yang bekerja sama dengan perusahaan asing maupun perusahaan local atau dalam negeri. Untuk menghindara pengenaan pajak berganda atas penghasilan yang diterima atau di peroleh penduduk dari negara partner di Indonesia, pemerintah Indonesia melakukan pengujian keberadaan suatu bentuk usaha tetap perusahaan.

Kegiatan usaha yang dilakukan dari sebuah perusahaan yang berkedudukan di satu negara dan dilakukan di negara lain dapat dilaksanakan oleh personel yang digaji dalam hubungan kerja. Personel tersebut mungkin karyawan sendiri atau orang lain yang menerima instruksi dari perusahaan tersebut, dan mereka bisa disebut sebagai dependent agent. Berhak mereka menandatangani atas nama perusahaan adalah tidak relevan; yang penting adalah mereka menerima instruksi dari kantor pusatnya.

Bentuk usaha tetap dianggap mulai timbul pada saat sebuah perusahaan mulai melakukan kegiatan usahanya melalui tempat yang tetap. Hal ini dapat diketahui pada saat perusahaan mempersiapkan tempat yang dimaksud sebagai tempatnya yang tetap. Masa persiapan tempat tersebut tidak perlu dihitung sepanjang kegiatan tersebut berbeda sama sekali dari kegiatan perusahaan yang kan dilaksanakan melalui tempat itu. Suatu bentuk usaha tetap akan dianggap tidak ada lagi bila tempat itu.

Bentuk usaha tetap dianggap tidak ada bila tempat yang digunakan untuk kegiatan usahaanya tidak dilanjutkan. Dan jika semua kegiatan yang berkaitan dengan bentuk usaha tetap sebelumnya dihentikan. Namun, pemberhentian sementara kegiatan tidak berarti keberadaan suatu bentuk usaha tetap berhenti.

Pajak yang Mengatur Bentuk Usaha Tetap

Dalam undang-undang pajak penghasilan pasal 2 ayat 2, mengatur tentang penghasilan bentuk usaha tetap perusahaan asing di Indonesia, yaitu penghasilan yang didapat atau diperoleh di Indonesia. Yang mengatur cakupan penghasilan badan usaha tersebut terdapat pada pasal 5 ayat 2, meliputi

1. Attribution Rule

Penghasilan suatu bentuk usaha tetap, dimana perusahaan tersebut merupakan perusahaan asing di Indonesia yang memperoleh penghasilan yang diperoleh dari kegiatan usahanya di Indonesia. Contohnya, jika usaha tersebut bergerak di manufaktur, maka semua penghasilan dari aktivitas menufaktur di Indonesia menjadi tanggungan pajak.

2. Force of Attraction

Suatu penghasilan perusahaan asing di Indonesia adalah semua penghasilan yang meliputi aktivitas usaha sejenis yang dilakukan perusahaan, yang meliputi kegiatan usaha kantor pusat. Semua hasil penghasilan tersebut dihitung dan menjadi kewajiban pajak.

3. Effectively Connected

Perusahaan menerima penghasilan pasif, bisa berupa royalti atau pendapatan bunga dari kegiatan bentuk usaha tetapnya di Indonesia yang memiliki hubungan efektif, dan dianggap sebagai penghasilan yang harus menjadi kewajiban pajak yang harus dibayar atas kegiatannya di Indonesia.

Perhitungan Pajak BUT

Usaha bentuk usaha tetap dilakukan dalam tahun pajak diperolehnya penghasilan tersebut (accrual basis). (Kep-DJP No.62/PJ./1995).

Contoh :

Penghasilan Kena Pajak PT. XYZ. INC (BUT) di Indonesia Tahun 2019 adalah sebesar Rp 20.500.000.000,-

Perhitungan PPh Terutang:

25% x Rp 20.500.000.000 = Rp 5.125.000.000

Penghasilan Kena Pajak setelah pajak adalah

Rp 15.375.000.000,- (Rp 20.500.000.000-Rp 5.125.000.000)

PPh Pasal 26 yang terutang =

20% x Rp 15.375.000.000 = Rp 3.075.000.000,-

(Apabila penghasilan setelah pajak sebesar Rp 15.375.000.000,- tersebut ditanamkan kembali di Indonesia sesuai dengan peraturan Menteri Keuangan, maka atas penghasilan tersebut tidak dipotong PPh).

PENUTUP

Kesimpulan :

Bentuk usaha tetap (BUT) yang ada di Indonesia, harus mentaati peraturan pajak yang berlaku. Karena segala kegiatan usaha yang menghasilkan penghasilan yang berada di Indonesia, baik pasif maupun aktif merupakan penghasilan yang harus dipotong pajak. Kesulitan pengelolaan dan pelaporan pajak memang masih menjadi masalah yang sering dialami banyak perusahaan yang ada di Indonesia. Hal ini biasanya terjadi masih banyaknya bisnis yang tidak mementingkan pencatatan pemasukan dan pengeluaran pada bisnis dengan baik, sehingga pada saat masa pelaporan pajak tiba, seluruh informasi mengenai keuangan perusahaan tidak dapat diakses dengan mudah.

DAFTAR PUSTAKA

Hendrik Budi Untung, 2010, Hukum Investasi Indonesia, Sinar Grafika, Jakarta, h. 32.

Undang-Undang Nomor 36 Tahun 2008

Waluyo, 2005, Perpajakan Indonesia, Salemba Empat, Jakarta

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H