Surat Utang Negara (SUN) atau obligasi yang diterbitkan oleh Pemerintah merupakan bagian dari portofolio investasi bersifat fix income atau berpendapatan tetap, dalam denominasi rupiah atau valuta asing, yang dijamin pembayaran bunga dan pokoknya oleh Negara Republik Indonesia sesuai imbal hasil dan masa berlakunya.

Mengutip situs sikapiuangmuOJK.go.id, Obligasi bisa diartikan sebagai surat utang jangka menengah maupun panjang dan dapat diperjualbelikan,dengan memberikan tingkat pertumbuhan nilai investasi yang relatif stabil dengan risiko lebih rendah dan terjaga kestabilannya dibandingkan dengan saham.

Obligasi berisi janji dari penerbitnya untuk membayar imbalan berupa bunga atau kupon pada periode tertentu dan melunasi pokok utang pada akhir waktu yang telah ditentukan, kepada pihak pembeli atau pemegang obligasi tersebut.

Selain SUN, jenis obligasi lain adalah obligasi korporasi yang penerbitannya dilakukan oleh korporasi tertentu, di Indonesia entitas ekonomi tersebut bisa BUMN atau korporasi swasta berbadan hukum di Indonesia.

Pada dasarnya, SUN dan obligasi korporasi serupa, kedua instrumen keuangan itu terbagi atas obligasi dengan kupon tetap (dalam SUN di sebut FR( Fixed Rate) ), obligasi dengan kupon variabel (dalam SUN disebut VR(Variable Rate)), dan obligasi dengan prinsip syariah atau biasa disebut Sukuk.

Untuk SUN, terdiri dari Surat Perbendaharaan Negara (SPN) dan Obligasi Negara. SPN adalah SUN berjangka pendek, dengan tenor atau waktu jatuh tempo maksimal 12 bulan dengan pembayaran bunga secara diskonto.

Sementara, Obligasi Negara adalah SUN dengan jangka waktu menengah dan panjang, lebih dari 12 bulan hingga 30 tahun dengan pembayaran bunga secara diskonto.

Pembayaran bunga secara diskonto artinya pembayarannya dilakukan lebih murah pada saat pembelian daripada nilai yang dibeli.

Jenis lain dari obligasi yang sedikit berbeda pendekatannya adalah Surat Berharga Negara (SBN) ritel, yang sebenarnya memiliki rumpun serupa dengan SUN.

Hanya saja, SBN ritel khusus diterbitkan untuk investor domestik perseorangan yang terbagi dalam seri ORI (Obligasi Ritel Indonesia), SBR (Saving Bonds Ritel), Sukuk Ritel (Sukri), Sukuk Tabungan (ST) dan belakangan ada Sukuk Wakaf.

Selain itu SBN ritel memiliki trajectori tambahan, SBN ritel mengemban amanah yang berkaitan dengan literasi dan inklusi keuangan masyarakat, serta pendalaman instrumen investasi yang ada di pasar keuangan Indonesia.

Dalam penerbitannya, Surat Utang Negara dilindungi oleh Undang-Undang Nomor 24 tahun 2002 Tentang Surat Berharga Negara.

Dalam undang-undang tersebut diatur secara detil dan jelas tujuan dari penerbitannya seperti yang tertuang dalam Pasal 4 UU nomor 24/2002, yang berbunyi :

"Surat Utang Negara diterbitkan untuk tujuan sebagai berikut:

- a. membiayai defisit Anggaran Pendapatan dan Belanja Negara;

- b. menutup kekurangan kas jangka pendek akibat ketidaksesuaian antara kasa penerimaan dan pengeluaran dari Rekening Kas Negara dalam satu tahun anggaran;

- c. mengelola portofolio utang negara."

Pemerintah Pusat melalui Kementerian Keuangan Cq Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko (DJPPR) berwenang menerbitkan SUN, dan mengelolanya, setelah terlebih dahulu mendapatkan persetujuan dari Dewan Perwakilan Rakyat (DPR) dan berkonsultasi dengan Bank Indonesia.

Dengan demikian, lewat mekanisme tertentu setiap penerbitan SUN apapun jenisnya selama ini sudah atas dasar persetujuan DPR dan dengan sepengetahuan BI selalu pemangku kepentingan moneter di Indonesia.

Hal ini menjadi penting untuk diketahui, lantaran berkaitan dengan bauran kebijakan dalam mengatur sisi fiskal dan moneter agar satu sama lain berkesesuaian yang pada akhirnya membuat pengelolaan keuangan negara dilakukan secara prudent, efektif, dan efesien.

Bagi Negara, SUN seperti tujuan penerbitannya adalah untuk men-generate dana milik para investor global dan domestik untuk membiayai defisit APBN.

Bagi Investor, SUN menjadi salah satu alternatif investasi yang relatif bebas risiko gagal bayar, karena pembayaran bunga atau kupon dan pokoknya di jamin oleh UU nomor 24/2002 tentang SUN dan UU tentang APBN.

SUN juga memberi peluang bagi investor dan pelaku pasar untuk melakukan diversifikasi portofolio guna memperkecil risiko investasi. Selain itu, SUN sebagai Obligasi Negara dapat dijadikan agunan dan dijual setiap saat jika pemiliknya membutuhkan dana.

Penerbitan SUN merupakan bagian dari upaya Pemerintah dalam mendiversifikasi portofolio utang negara.

Mengutip data APBN Kita Kemenkeu, sampai dengan akhir Desember 2022, komposisi portofolio utang pemerintah didominasi oleh SBN termasuk di dalamnya SUN yakni mencapai 88,53 persen atau senilai Rp. 6.846,89 triliun dari total keseluruhan utang negara yang sebesar Rp. 7.733,99 triliun.

Jika melihat nominalnya memang utang negara tersebut sangat besar dan terus mengalami kenaikan, tetapi jika dibandingkan dengan rasio utang terhadap produk domestik bruto (PDB) periode yang sama tahun 2021 menurun dari sebelumnya 40,74 persen, menjadi 39,57 persen.

Dan menurut Kemenkeu, rasio utang terhadap PDB itu masah dalam batas aman, wajar, dan terkendali diiringi dengan diversifikasi portofolio yang optimal.

Aman karena masih di bawah 60 persen terhadap PDB seperti yang diatur dalam Undang-Undang nomor 17 tahun 2003 tentang Keuangan Negara.

Memang secara praksis, indikator rasio besaran utang berbanding PDB ini masih menjadi bahan peredebatan para ahli ekonomi dunia, namun Debt to GDP Ratio inilah yang saat ini paling eligible dan banyak digunakan serta dijadikan standar indikator kemampuan sebuah negara dalam membayar utang oleh organisasi-organisasi keuangan dunia seperti Bank Dunia, IMF, OECD, dan lainya adalah.

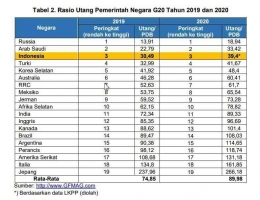

Jika dibandingkan dengan negara-negara lain termasuk di dalamnya dengan negara-negara di kawasan Asia Tenggara, rasio utang Indonesia relatif lebih moderat.

Rasio utang Indonesia hanya sedikit lebih besar Kamboja dan Brunei Darusalam yang rasio utang terhadap PDB-nya hanya 2,3 persen.

Pun demikian, jika diperbandingkan dengan negara-negara G-20, hanya Rusia dan Saudi Arabia saja yang Debt to GDP ratio-nya lebih kecil dari Indonesia.

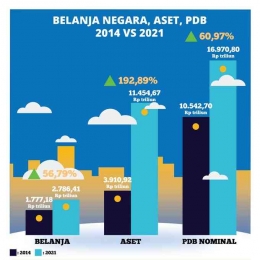

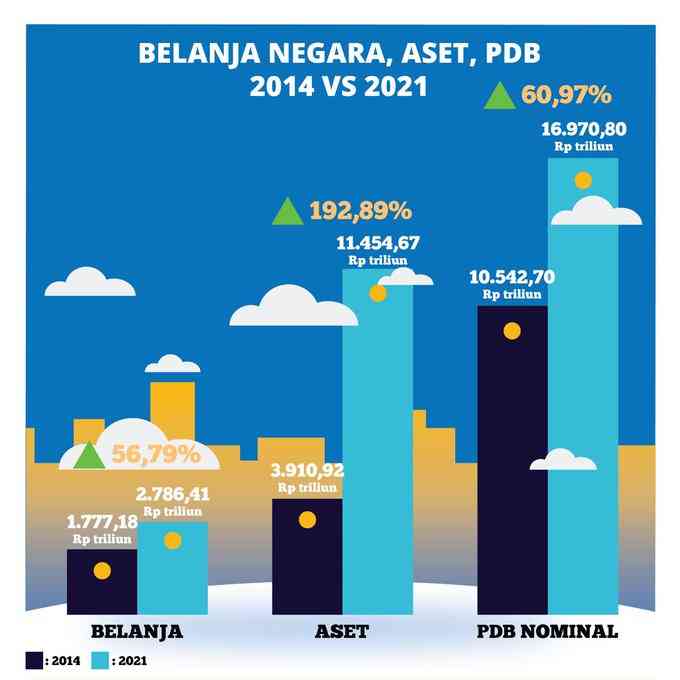

Atau kalau kita mau fair, bisa juga membandingkan laju pertumbuhan utang negara dengan pertumbuhan belanja negara, penambahan aset, dan peningkatan PDB.

Hal ini menandakan pemerintah menggunakan APBN yang sebagian dibiayai oleh utang negara tersebut untuk memperoleh aset dan mendukung pertumbuhan ekonomi, pada akhirnya memberikan manfaat bagi masyarakat.

Memang, selama ini utang negara sangat asik untuk diperbincangkan dan sangat seksi untuk diperdebatkan, apalagi mendekati tahun politik. Pihak yang selama ini berseberangan sikapnya dengan Pemerintah kerap menggoreng isu ini sedemikian rupa seolah Pemerintah tak benar dalam mengelola keuangan negara atau meragukan kemampuan pemerintah untuk membayarnya.

Bisa dipahami sih suara-suara seperti itu, mungkin bisa menjadi bahan koreksi dan memantik kewaspadaan bagi pengelola keuangan negara dalam memitigasi kemungkinan risiko pemburukan ekonomi nasional.

Namun perlu diketahui, bahwa selama ini Pemerintah dalam mengelola utang negara selalu berdasarkan aturan yang ada baik itu undang-undang atau berbagai aturan dibawahnya, best practises, dan selalu mengedepankan unsur kehati-hatian alias prudent.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H