Lonjakan Penguatan Rupiah

Saat artikel ini ditulis, nilai tukar Dolar Amerika terhadap Rupiah berada pada 1 USD=IDR 14.150 setelah sebelumnya sempat mencapai IDR 14.725 (1 Oktober 2015); penurunan sebesar hampir 4% (berdasarkan Reuters). Bagaimana selanjutnya tentu akan menarik untuk diprediksi. Tulisan ini bukan bermaksud membuat praduga penurunan lanjutan.; tetapi melihat sisi perekonomian riel dan gejolak pasar financial atau Turbulensi Finansial.

Dalam tulisan : “Financial Turbulence, Business Cycles and Intrinsic Time in an Artificial Economy”, diberikan 6(enam) ciri Turbulensi Finansial seperti pada gambar berikut ini.

Karakter Turbulensi Finansial

Yang terjadi saat ini dapat dikatakan sebagai Sudden Drops, penurunan tiba-tiba (walaupun memang diharapkan banyak pihak) dengan berbagai rasionalitas pendukung misalnya situasi pasar tenaga kerja dan kinerja perekonomian di US yang tidak sesuai dengan prakiraan.

Memang perilaku para pemain di pasar finansial menggunakan indikator perekonomian yang dinamis (tenaga kerja, inflasi, pertumbuhan ekonomi, neraca perdagangan) bersama dengan indikator finansial termasuk kondisi pasar saham, kondisi korporasi, kondisi utang, dan termasuk juga suku bunga serta imbalan dari surat berharga. Serpihan informasi yang dicuplik dan dikumpulkan ditambah dengan sentimen serta "informasi undercover" alias rumor menjadi dasar pengambilan keputusan yang kemudian akan diikuti banyak pemain lainnya (bandwagon effect). Demikianpola pemikiran modern dan dinamis atau mungkin aliran heterodoks yang banyak dianut para pengusaha, pengamat, atau penggemar medsos yang hanya meng-copas informasi untuk sekedar membenarkan praduga, mendapatkan konfirmasi atas tebakannya.

Pada sisi lain, para penyusun kebijakan dan para ekonomis yang berkaitan dengan pemerintah atau bank sentral, sering menggunakan pendekatan campuran dengan berbagai rasionalitas prinsip ekonomi bersama dengan pertimbangan politik atau sikap pragmatis.

Sementara itu, ada yang tetap berpegang pada Generally Accepted Principle dan melakukan kajian dalam disiplin metodologi berdasarkan data historis dan pola kecenderungan (trend) pada rentang waktu panjang. Hasil kajian ini sering dianggap tidak realistis, penuh teori yang tidak praktis.

Fenomena Akhir Triwulan, Defisit Transaksi Berjalan dan Aliran Modal Masuk

Mengapa terjadi gejolak nilai tukar (depresiasi) pada September 2015 yang merupakan penghujung Triwulan-3 ?

Alasan sederhana adalah peningkatan kebutuhan (demand) USD untuk Transfer Pembayaran (Payment Transfer) atas profit atau kewajiban kepada principal, serta pemenuhan kewajiban utang korporasi (Lihat artikel : Tidak Perlu Terpaku Kurs Tukar).

Sementara dari sisi supply, surplus perdagangan dan aliran modal (FDI dan FPI) terbatas. Khususnya investasi portofolio, terjadi arus lepas saham (jual) dan surat berharga. Sementara dari sentimen eksternal, dana ditarik sebagai antisipasi kenaikan suku bunga acuan The Fed pada pertengahan September 2015 yang kemudian ternyata ditunda.

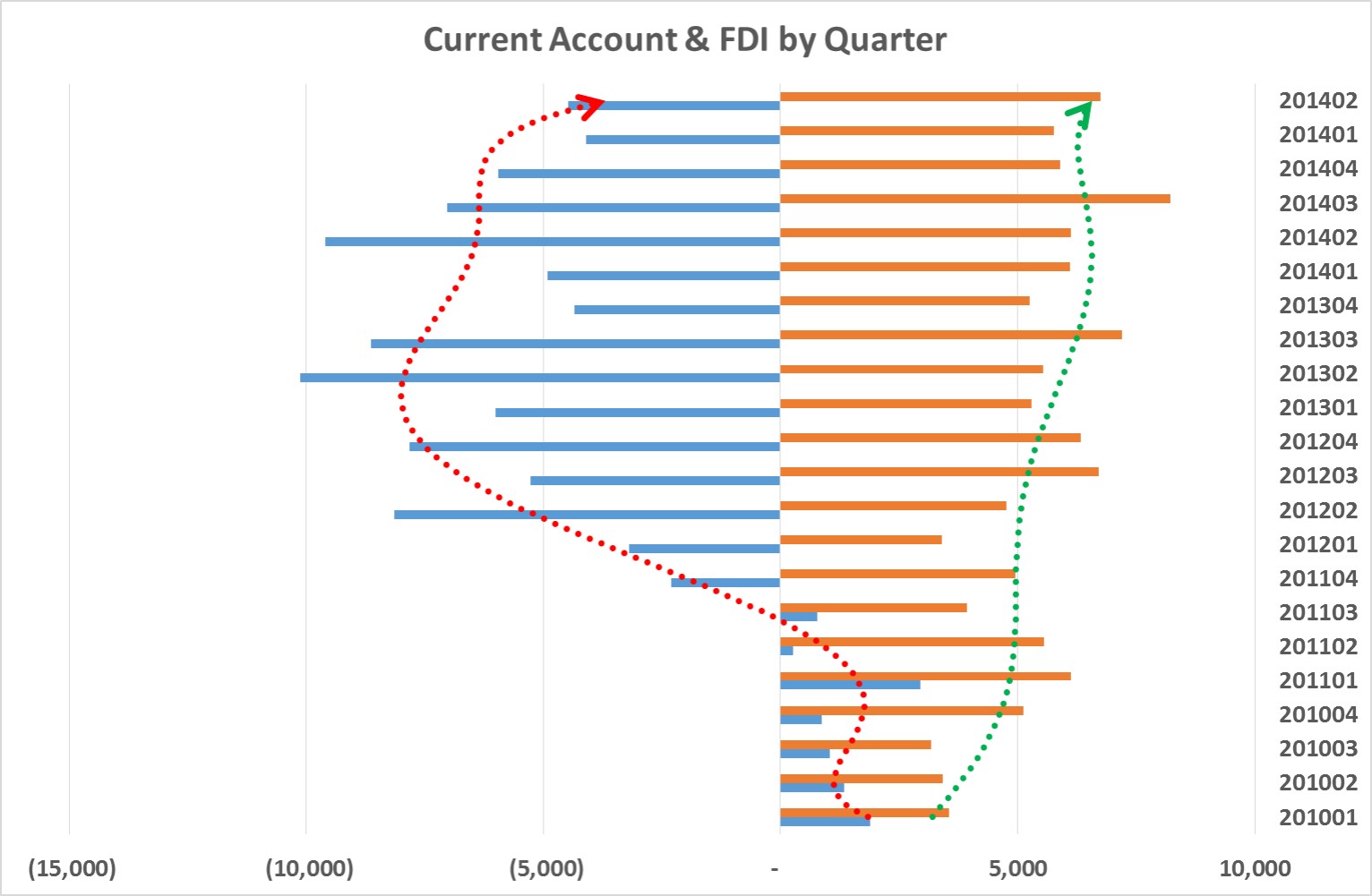

Jika dikaji dari trend Transaksi Berjalan (Current Account), ada hal yang menarik seperti digambarkan pada grafik-1 berikut ini.

Sumber : Bank Indonesia - Statistik Ekonomi dan Keuangan Indonesia

Dari pola trend, Transaksi Berjalan (CA) menuju positif (surplus) dan FDI meningkat.

Beberapa catatan sehubungan dengan peningkatan FDI :

1. Pada tahap awal akan berpotensi defisit pada neraca perdagangan akibat peningkatan nilai impor barang modal.

2. Pada kemudian hari akan terjadi Peningkatan jumlah Transfer Pembayaran (misalnya untuk imbalan) yang menekan CA; kecuali "output" FDI meningkatkan ekspor atau surplus perdagangan (Balance of Trade). (Lihat : Virus Strong USD Vaksin Perekonomian Indonesia).

3. Pada kondisi Rupiah (IDR) menguat, akan berdampak peningkatan impor, khususnya barang konsumsi dan berpotensi menaikkan angka inflasi.

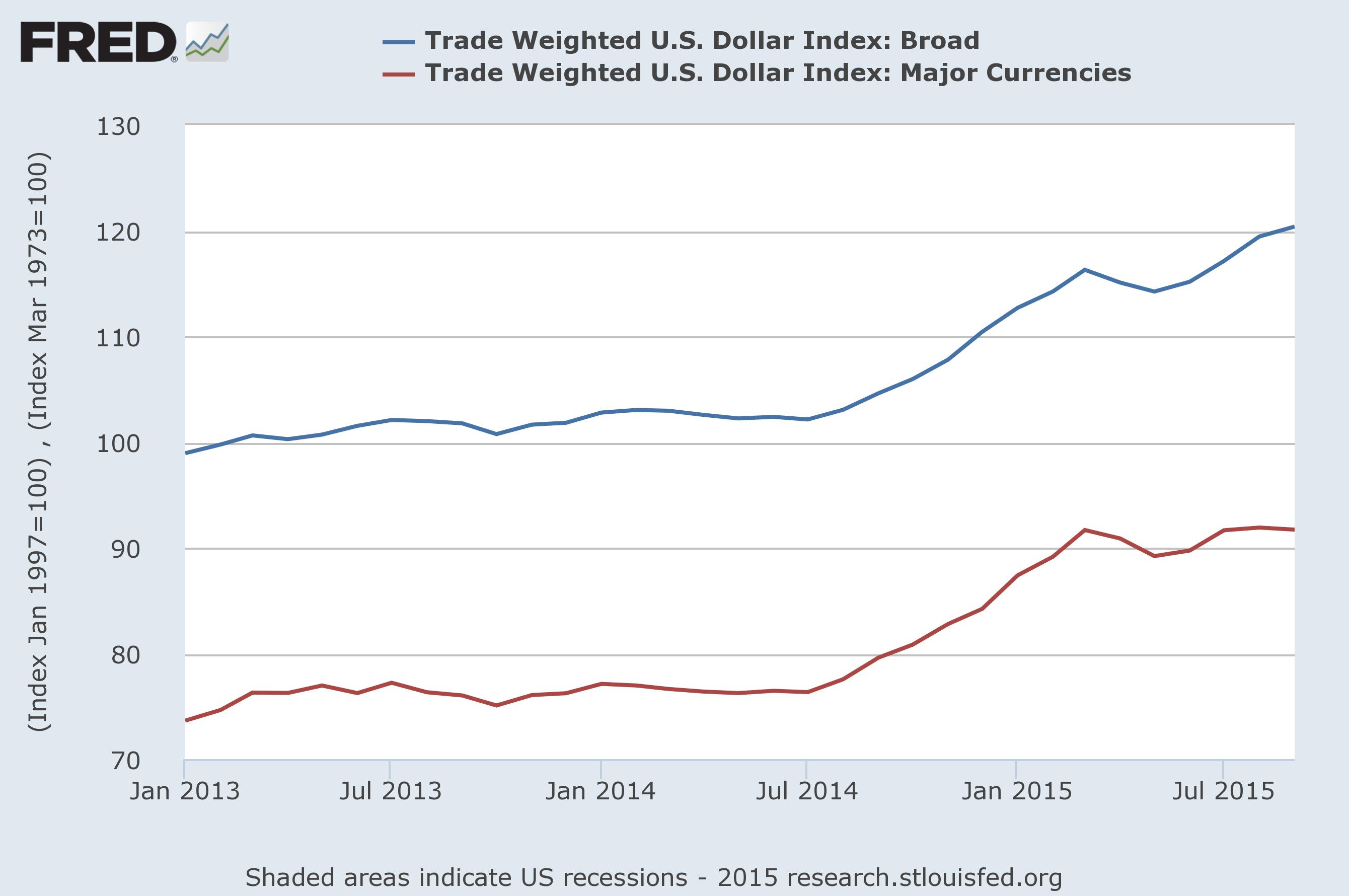

Faktor Strong USD

Fenomena Strong USD masih terus berlangsung terhadap mata uang utama (Euro, GB Pound - GBP, Japan Yen - JPY, dan China Renminbi CNY), dan mata uang negara lainnya yang merupakan mitra dagang Amerika (US). Jelang akhir triwulan-3 (September 2015) penguatan USD mulai melandai sejalan dengan defisit perdagangan US yang semakin membesar. Kondisi tersebut dapat dilihat pada grafik-2 berikut ini.

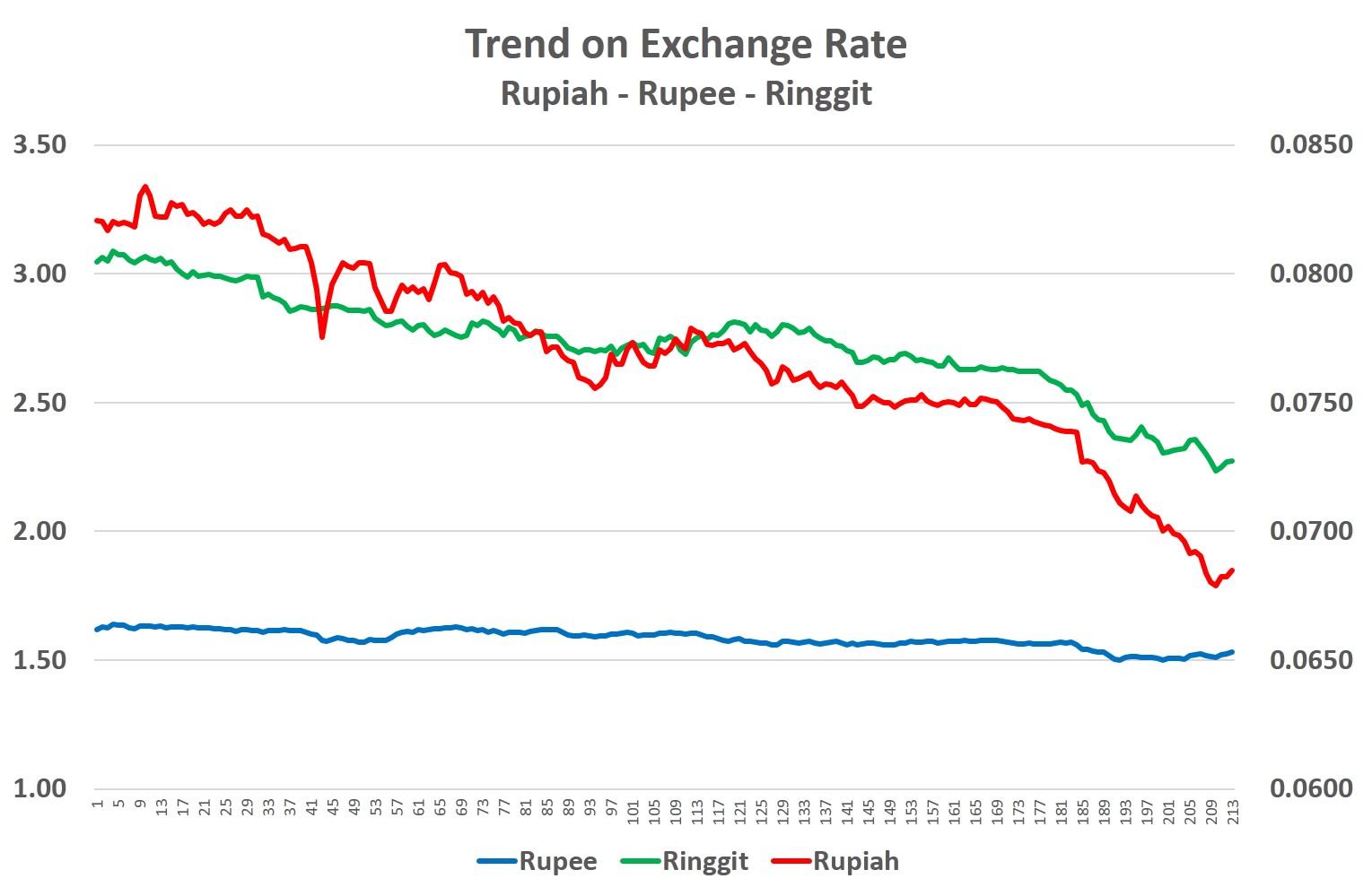

Sebagai perbandingan, tekanan USD terhadap nilai tukar mata uang Rupiah, Rupee (India), dan Ringgit (Malaysia) diberikan pada grafik-3 berikut ini.

Kondisi depresiasi nilai tukar terhadap USD dialami Indonesia, Malaysia dan India.

Dampak Strong USD ternyata positif bagi perekonomian seperti diberikan pada tabel berikut ini.

Dalam kondisi Strong USD, neraca perdagangan Indonesia - US, Indonesia surplus hingga USD 7,6 Miliar untuk Januari hingga Juli 2015. Nilai ekspor Indonesia ke USA secara rerata per bulan 12-15% dari total ekspor. Yang perlu mendapatkan perhatian, apakah kondisi surplus dengan jumlah yang signifikan tersebut dapat dipertahankan jika kemudian nilai IDR mengalami apresiasi (menguat) terhadap USD.

Deflasi Harga Komoditas dan Ekspor - Impor

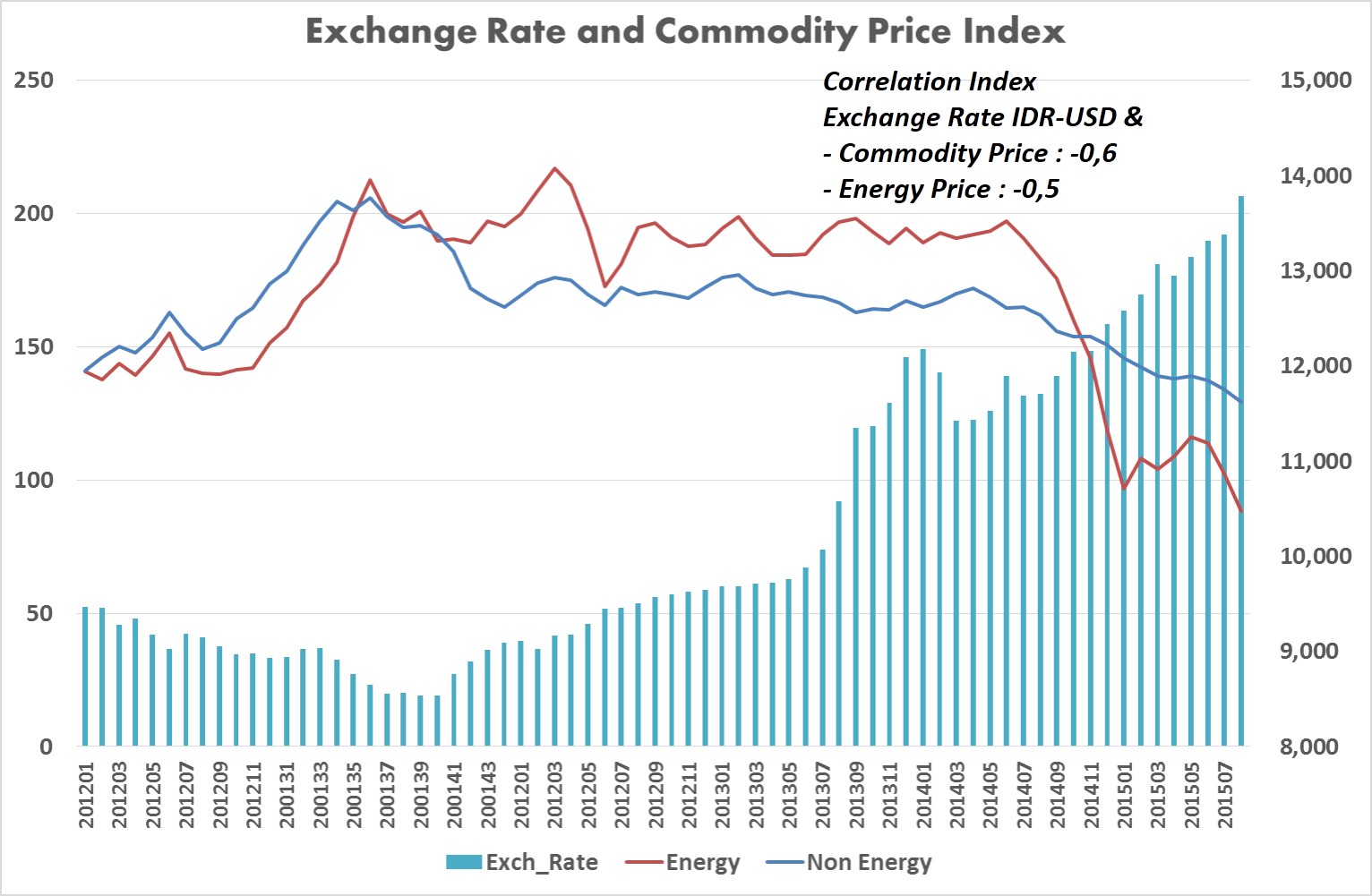

Penurunan harga komoditas global dan pengaruhya terhadap nilai tukar USD - IDR diberikan pada grafik-4 berikut ini.

Sumber : IMF - Commodity Prices

Dengan indeks korelasi -0,6 untuk komoditas non energi dan -0,5 untuk komoditas energi (minyak bumi, gas, dan batubara), ditunjukkan bahwa penurunan harga komoditas menyebabkan depresiasi nilai tukar IDR terhadap USD. Dengan indeks korelasi negatif, kenaikan harga komoditas berpotensi meningkatkan nilai tukar atau apresiasi IDR terhadap USD. Tetapi sejalan dengan pertumbuhan perekonomian dunia, yang dalam proyeksi IMF berada pada rentang 3,2-3,4% untuk 2015 dan 2016, pemintaan belum akan meningkat sehingga harga komoditas belum akan naik.

Pertumbuhan perekonomian dunia yang rendah dan penurunan harga (deflasi) komoditas menyebabkan turunnya penerimaan di negara yang mengandalkan komoditas termasuk energi. Kondisi ini berdampak pada negara industri yang ekspornya akan stagnan atau bahkan mengalami penurunan. Hal yang sama akan terjadi juga pada ekspor produk Indonesia hasil olahan dan komoditas.

Kondisi ini merupakan "Deflationary Spiral" global yang berdampak pada penurunan ekspor dan pendapatan.

Intervensi, Inflasi, dan Investasi

Dalam dinamika perekonomian global dengan kondisi Strong USD, Deflasi Komoditas, dan stagnasi ekspor yang juga dialami perekonomian Indonesia, tidak layak berharap terjadi penguatan mata uang Rupiah terhadap USD. Juga ekspektasi pelemahan USD (debasement) berpotensi munculnya tindakan balasan ("counter strategy") melalui devaluasi mata uang atau model lain dari "Currency Wars".

Sejalan dengan rencana peluncuran Paket Stimulus ketiga, muncul desakan penurunan harga BBM dan suku bunga kredit. Banyak pihak meyakini penurunan harga BBM akan membuat nilai tukar menguat. Demikian juga penurunan suku bunga acuan BI akan berdampak pada penurunan suku bunga kredit investasi dan modal kerja. Desakan ini terkesan merupakan intervensi atau campur tangan terhadap independensi Bank Indonesia dalam menjalankan kebijakan moneter khususnya dalam mencapai target inflasi 4% +/- 1%. Dalam tulisan Inflasi Negatif dan Ancaman Deflationary Spiral, telah diberikan kajian bahwa ancaman deflasi yang justru lebih besar.

Dalam kondisi deflasi global dan domestik, pertumbuhan ekonomi hanya mungkin terjadi jika output untuk pasar domestik dapat bertumbuh dan juga terjadi peningkatan permintaan. Pertumbuhan pada pasar domestik akan mewujud jika sektor produksi terus beroperasi dan investasi bertambah. Prasyaratnya dukungan kredit perbankan dengan suku bunga menarik.

Bank Indonesia pasti paham akan situasi ini dan tanpa menunda akan mengeluarkan jurus yang elegan

Arnold Mamesah - Laskar Initiatives

Pekan kedua Oktober 2015.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H