Pengertian Manajemen Perpajakan Sebagai Berikut

Manajemen perpajakan secara umum dapat diartikan sebagai usaha menyeluruh yang diusahakan oleh wajib pajak agar segala hal yang berkaitan dengan pajak dapat diatur dengan efektif, efisien, dan ekonomis.

Artinya, dengan cara ini merupakan proses untuk meminimalisir beban pajak namun tidak keluar dari jalurnya, yaitu masih sesuai dengan aturan perundang-undangan perpajakan yang berlaku.

Pada Kebiasanya, cara ini dilakukan secara rutin atau reguler karena transaksi yang dilakukan berulang dan selalu terjadi di sebuah perusahaan dengan mengelola baik urusan perpajakannya.

Tujuan dan Fungsi Manajemen Pajak

Tujuan akhir yang ingin mau dicapai dari sistem ini adalah dengan mengoptimalisasi dan/atau meminimalkan beban pajak yang masih bisa dicapai namun tidak hanya melakukan dengan suatu perencanaan yang matang, tetapi melewati juga beberapa tahap seperti, pengorganisasian, pelaksanaan, dan pengawasan yang sangat baik dan terkendali.

Pada hakekatnya tidak berbeda jauh dengan tujuan dari manajemen keuangan. Intinya, manajemen perpajakan bukan untuk menghindari membayar pajak, tetapi untuk mengatur atas beban pajak sehingga pajak yang dibayarkan tidak lebih dari jumlah yang seharusnya. Selain itu, tujuan manajemen pajak lainnya adalah meminimalisir risiko utang pajak yang bisa terjadi kapan saja timbul dalam suatu transaksi yang rutin.

Manajemen perpajakan memiliki fungsi penting dalam perpajakan perusahaan/badan yaitu sebagai berikut:

a. Berfungsi sebagai melakukan perencanaan pajak.

b. Berfungsi untuk pengorganisasian pajak.

c. Berfungsi untuk pelaksanaan pajak.

d. Berfungsi dalam pengawasan pajak.

Syarat Manajemen Perpajakan yang Baik adalaha:

Dalam melakukan manajemen perpajakan, terdapat 3 syarat yang perlu wajib pajak lakukan. Berikut syarat-syarat yang dimaksud:

- Tidak bertentangan dan melanggar peraturan atau ketentuan yang berlaku.

- Dalam konteks bisnis, syaratnya wajib masuk akal karena manajemen perpajakan merupakan bagian yang tidak bisa dipisahkan dari corporate global strategy.

- Bisa didukung dengan bukti-bukti yang cukup memadai, baik dari pencatatan transaksi akuntansinya, maupun dari segi hukum.

Teknik Menggunakan Manajemen Perpajakan

Dalam menggunakan manajemen perpajakan, perusahaan bisa melakukan beberapa teknik yang umum dilakukan bagi perusahaan kebanyakan. Begini, berikut teknik-teknik bisa dilakukan oleh wajib pajak:

a. Membuat rekonsiliasi pencatatan akuntansi, contoh beban pegawai vs nilai penghasilan SPT PPh Pasal 21, penjualan vs SPT Masa PPN.

b. Mengontrol dokumen - dokumen guna mendukung transaksi yang terjadi, seperti surat kerja (kontrak kerja), akta notaris (Pendirian Perusahaan), dan surat perjanjian jual dan beli.

c. Membuat sistem pencatatan administrasi keuangan untuk memastikan penghitung dan pembayar pajak dengan tepat.

d. Membuat sistem arsip dokumen laporan dan korespondensi pajak yang rapih dan terkontrol dengan baik.

e. Membuat manajemen atas tax audit.

Setelah semuanya dilakukan dengan baik berdasarkan ketentuan perpajakan dan memiliki pemahaman yang baik tentang keadaan perusahaan, dapat digunakan suatu strategi manajemen perpajakan seefisien mungkin. Hal ini kita perlu diperhatikan adalah mengatur peredaran cash flow perusahaan seefektif mungkin dengan tetap memerhatikan ketentuan perpajakan.

Ada beberapa manfaat yang kita bisa diperoleh perencanaan pajak yang dilakukan secara cermat, sebagai berikut:

a. menghematan kas keluar, karena beban pajak yang memiliki unsur biaya dapat dikurangi;

b. mengatur aliran kas masuk dan keluar (cash flow), karena perencanaan pajak yang matang bisa memperkirakan kebutuhan kas dalam pajak dan menentukan saat pembayaran. Dengan ini, perusahaan dapat menyusun anggaran kas secara lebih akurat.

Secara umum tujuan yang ingin diraih dari manajemen pajak atau perencanaan pajak dengan baik adalah:

a. Memperkecil beban pajak yang menjadi terutang;

Tindakan yang wajib diambil dalam rangka perencanaan pajak adalah usaha untuk melakukan efisiensi beban pajak yang masih dalam ruang lingkup pemajakan, yang tidak melanggar peraturan perpajakan.

b. Mengoktimalkan laba setelah pajak;

c. Mempercil terjadinya kejutan pajak (tax surprise) jika adanya pemeriksaan pajak oleh fiskus;

d. Melaporkan kewajiban perpajakan secara benar, efisien dan efektif sesuai dengan ketentuan perpajakan.

Sedangkan Pajak untuk membangun dalam suatu negara merupakan hal yang sangat penting. Diantaranya yakni untuk mewujudkan masyarakat yang adil dan makmur secara merata serta meningkatkan taraf hidup dan kesejahteraan masyarakat. Salah satu sumber untuk pembiayaan diperoleh dari pungutan pajak. Pungutan pajak di Indonesia menggunakan self-assessment system yang dimana sistem ini memberikan kebebasan kepada Wajib Pajak untuk menghitung, membayar, serta melaporkan sendiri atas jumlah pajak terutang yang telah diatur dalam peraturan undang -- undang perpajakan yang berlaku (Naufal & Setiawan, 2018). Dalam penerapan self-assessment system, ternyata masih terdapat banyak Wajib Pajak Badan Maupun Pribadiyang tidak patuh akan kewajibannya dalam membayar pajak.

Permasalahan dalam melaksanakan kewajiban perpajakan di Indonesia adalah kepatuhan Wajib Pajak, dimana Wajib Pajak tidak menaati dan memenuhi kewajiban pajaknya akan menimbulkan dampak negatif terhadap negara yaitu adanya penerimaan kas negara yang berkurang (Ariyanto dkk., 2020). Upaya untuk meningkatkan pendapatan pajak tidak dapat mengandalkan peran DJP dan pegawai pajak (fiskus) saja, tetapi memerlukan ikut serta atas peran aktif dari Wajib Pajak. Atas berlakukannya self-assessment system Wajib Pajak memiliki kebebasan seluas luasnya dalam menghitung pajak. Dalam ini terkadang masih ada Wajib Pajak dalam menghitung pajak terutangnya tidak sesuai dengan kondisi yang sebenarnya.

Permasalahan dalam melaksanakan kewajiban perpajakan di Indonesia adalah kepatuhan Wajib Pajak, dimana Wajib Pajak tidak menaati dan memenuhi kewajiban pajaknya akan menimbulkan dampak negatif terhadap negara yaitu adanya penerimaan kas negara yang berkurang (Ariyanto dkk., 2020). Upaya untuk meningkatkan pendapatan pajak tidak dapat mengandalkan peran DJP dan pegawai pajak (fiskus) saja, tetapi memerlukan ikut serta atas peran aktif dari Wajib Pajak. Atas berlakukannya self-assessment system Wajib Pajak memiliki kebebasan seluas luasnya dalam menghitung pajak. Dalam ini terkadang masih ada Wajib Pajak dalam menghitung pajak terutangnya tidak sesuai dengan kondisi yang sebenarnya.

Berdasarkan Undang--Undang No. 16 Tahun 2009 Pasal 1 Ayat 25 Tentang Ketentuan Umum dan Tata Cara Perpajakan, pemeriksaan adalah serangkaian kegiatan dan mengolah data, keterangan, dan/atau bukti yang dilaksanakan secara objektif dan profesional yang menjadi dasar suatu standar pemeriksaan dan menguji kepatuhan pemenuhan kewajiban perpajakan dan/atau untuk tujuan lain dalam melakukan pelaksanaan ketentuan perundang-undangan.

Kepatuhan pajak adalah pemenuhan kewajiban perpajakan bagi wajib pajak dalam memberikan kontribusi kepada negara. Menurut James dan Clinton (2004), kepatuhan pajak yaitu kondisi dimana wajib pajak melakukan membayar pajak berdasarkan peraturan yang berlaku tanpa adanya paksaan. Hal ini ada kaitan erat dengan bagaimana wajib pajak memasukkan dan melaporkan semua informasi denagan tepat waktu, mengisi secara benar jumlah pajak terutang, dan membayar pajak tepat pada waktu secara sukarela.

Apa kriteria wajib pajak itu sendiri yang patuh? Berdasarkan Keputusan Menteri keuangan no. 544/kmk.04/2000, yang masuk dalam kriteria wajib pajak itu adalah:

1. Tepat waktu dalam melapor kewajiban perpajakan melalui Surat Pemberitahuan (semua kewajiban jenis pajak) dalam 2 tahun terakhir

2. Tidak ada hutang perpajakan

3. Belum pernah dipidana dalam bidang perpajakan dalam jangka waktu 10 tahun terakhi

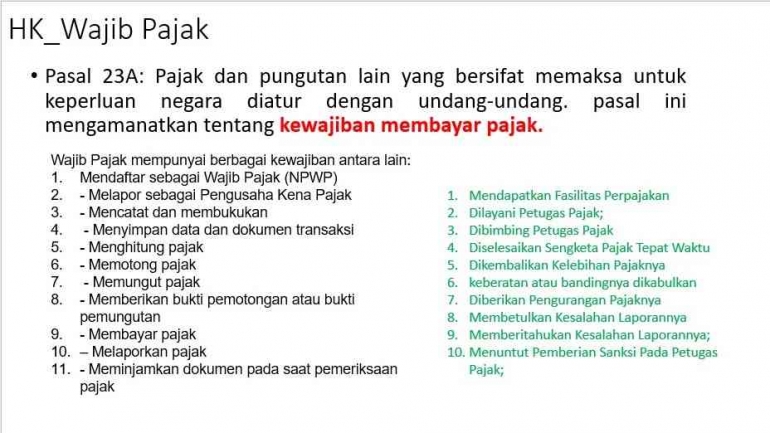

Apa saja Hak dan kewajiban bagi wajib pajak?

Hak dan Kewajiban Wajib Pajak

Sebagai warga negara Indonesia, wajib pajak memiliki hak dan kewajiban yang perlu dipatuhi. Hak dan Kewajiban telah diatur dalam Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan.

Hak dan kewajiban perpajakan dilakukan wajib pajak. Yang menjadi dasar dari undang-undang yang sama, pada pasal 1 ayat 2 dijelaskan kalau wajib pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak dan pemungut pajak, yang memiliki hak dan kewajiban perpajakan sesuai ketentuan peraturan perundang-undangan perpajakan. Jadi, wajib pajak yang sudah memiliki NPWP atau belum, sudah termasuk ke dalam wajib pajak bila sudah mempunyai hak dan kewajiban perpajakan.

Apa saja hak dan kewajiban wajib pajak?

Hak Wajib Pajak

Hak wajib pajak tercantum secara jelas dalam undang-undang, dan secara singkat dibahas dan tuntas sebagai berikut:

1. Hak atas Kelebihan Pembayaran Pajak

Ketika pajak terutang yang dibayar dan dipotong atau dipungut terdapat lebih kecil daripada jumlah kredit pajak, wajib pajak berhak menerima pengembalian atas kelebihan tersebut. Dengan kalimat sederhana, Anda berhak menerima kembali kelebihan bayar ketika membayar pajak lebih banyak daripada jumlah yang sebenarnya.

Wajib Pajak dapat melakukan permohonan pengembalian kelebihan bayar pajak dengan mengirimkan surat permohonan pada KPP (Kantor Pajak Pratama) atau melalui SPT (Surat Pemberitahuan). Setelah menerima surat permohonan, Ditjen Pajak akan memberikan atas kelebihan bayar pajak dalam waktu 12 (dua belas) bulan terhitung sejak di terimanya surat permohonan secara lengkap.

Bila wajib pajak termasuk dalam wajib pajak patuh, pengembalian atas kelebihan bayar dapat dilakukan paling lama 3 bulan untuk PPh dan 1 bulan pajak PPN sejak surat permohonan diterima.

Bila Ditjen Pajak terlambat memberikan pengembalian kelebihan bayar pajak, wajib pajak berhak mendapatkan bunga sebesar 2% per bulan dengan maksimum 24 bulan (2 Tahun).

2. Hak dalam perihal Wajib Pajak Dilakukan Pemeriksaan

Dalam pemeriksaan yang bisa dilakukan oleh Ditjen Pajak pada wajib pajak, wajib pajak berhak sebgai berikut:

a. Mendapatkan atau Meminta Surat Perintah Pemeriksaan dari petugas pajak.

b. Melihat atau Menunjukan Tanda Pengenal Pemeriksa Pajak.

c. Mendapatkan penjelasan mengenai maksud dan tujuan pemeriksaan dari petugas pajak.

d. Mendapatkan rincian perbedaan antara hasil pemeriksaan dan SPT.

e. Menghadiri dalam pembahasan akhir hasil pemeriksaan dalam batas waktu yang ditentukan.

Jenis pemeriksaan ada dua jenis, adalah pemeriksaan kantor dan pemeriksaan lapangan. Pemeriksaan kantor bisa dilakukan dalam jangka waktu paling lama 3 (tiga) bulan dan paling lama 6 (enam) bulan, terhitung sejak tanggal wajib pajak memenuhi surat panggilan untuk melakukan pemeriksaan kantor sampai dengan tanggal laporan hasil pemeriksaan.

Sedangkan pemeriksa untuk lapangan dilakukan dalam jangka waktu paling lama 4 (empat) bulan dan bisa diperpanjang menjadi 8 (delapan) bulan, terhitung sejak keluarnya tanggal surat perintah pemeriksaan sampai dengan tanggal laporan hasil pemeriksaan.

3. Hak dalam Mengajukan Keberatan, Banding dan Peninjauan Kembali

Sesudah dilakukan pemeriksaan, pada umumnya akan terbit surat ketetapan pajak yang menunjukkan bila wajib pajak kurang bayar, lebih bayar, atau nihil perpajakannya. bila wajib pajak tidak sependapat dengan surat tersebut, dapat mengajukan keberatan. Bila belum puas dengan keputusan keberatan, selanjutnya wajib pajak bisa mengajukan banding. Langkah terakhir dalam sengketa pajak, wajib pajak bisa mengajukan peninjauan kembali ke Mahkamah Agung.

4. Hak-Hak untuk Wajib Pajak Lainnya

Hak kerahasiaan untuk wajib pajak

Wajib pajak memiliki hak untuk memperoleh perlindungan kerahasiaan untuk semua informasi yang disampaikan kepada Ditjen Pajak dalam melaksanakan kegiatan perpajakan. Untuk pihak yang bertugas di bidang perpajakan dilarang mengungkapkan kerahasiaan wajib pajak. Kerahasiaan untuk wajib pajak yang dilindungi adalah:

Surat Pemberitahuan, data laporan keuangan, dan dokumen pendukung lainnya yang dilaporkan wajib pajak.

Data pendukung dari pihak ketiga yang bersifat rahasia.

Dokumen atau informasi rahasia wajib pajak lainnya sesuai ketentuan perpajakan yang berlaku.

Dengan ini informasi maupun keterangan atau bukti tertulis tentang wajib pajak dapat ditunjukkan kepada pihak tertentu yang tunjuk oleh Menteri Keuangan dalam pelaksanaan penyidikan, penuntutan, atau dalam rangka kerja sama dengan instansi pemerintah lainnya.

Hak untuk mengangsur atau menundaan Pembayaran

Wajib pajak bisa membuat permohonan penundaan atau mengangsur atas pembayaran pajak dalam kondisi tertentu.

Hak untuk Menundaan Pelaporan SPT Tahunan

Wajib pajak bisa menyampaikan perpanjangan penyampaian SPT Tahunan PPh Orang Pribadi maupun PPh Badan dengan alasan tertentu.

Hak untuk mendapatkan Pengurangan PPh Pasal 25

PPh Pasal 25 adalah pajak yang pembayarnya secara angsuran dengan tujuan untuk meringankan beban wajib pajak, mengingat pajak terutang wajib dilunasi dalam waktu satu tahun. Dalam undang-undang ketentuan umum perpajakan, wajib pajak mempunyai hak untuk mengajukan permohonan pengurangan besaran angsuran PPh Pasal 25 dengan alasan tertentu.

Hak untuk mendapatkan Pengurangan Pajak Bumi dan Bangunan (PBB)

Dengan kondisi atau sebab tertentu, seperti adanya kerusakan bumi dan bangunan yang terkena bencana alam, wajib pajak bisa mengajukan permohonan pengurangan pajak terutang PBB. Wajib pajak merupakan anggota veteran pejuang dan pembela kemerdekaan juga dapat mengajukan pengurangan PBB.

Khusus Pajak Bumi dan Bangunan Pedesaan dan Perkotaan (PBB P2) yang sudah pindahkan ke Pemerintah Daerah (Kota/Kabupaten), pengurusan pengurangan PBB bisa dilakukan di Kantor Dinas Pendapatan Kota/Kabupaten setempat.

Hak untuk mendapatkan Pembebasan Pajak

Wajib pajak bisa mengajukan permohonan pembebasan pemotongan/pemungutan Pajak Penghasilan dengan alasan tertentu.

Hak untuk Pengembalian Pendahuluan Kelebihan Pembayaran Pajak

Wajib pajak yang tergolong ke dalam wajib pajak patuh dapat diberikan pengembalian pendahuluan kelebihan pembayaran pajak dalam waktu paling lambat 1 bulan untuk PPN dan 3 bulan untuk PPh terhitung tanggal permohonan.

Hak Mendapatkan Pajak Ditanggung Pemerintah

Untuk hal ini pelaksanaan proyek pemerintah yang dibiayai dengan hibah atau dana pinjaman luar negeri, PPh terutang atas penghasilan yang diterima kontraktor, konsultan, dan supplier utama ditanggung oleh pemerintah.

Hak Mendapatkan Insentif Perpajakan

Dalam ruang lingkup PPN, Barang Kena Pajak (BKP) atau aktivitas tertentu diberikan fasilitas pembebasan PPN. BKP tersebut di antaranya kereta api, pesawat udara, kapal laut, buku-buku, perlengkapan TNI/Polri yang diimpor maupun yang diserahkan di area pabean oleh wajib pajak tertentu.

Fasilitas PPN tidak dipungut ini turut diberikan pada perusahaan yang melakukan kegiatan di kawasan berikat, seperti kegiatan atas impor dan perolehan bahan baku.

Mengapa wajib pajak harus bayar pajak?

Yang tertuang dalam Pasal 4 ayat (1) Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP), pajak adalah sebagai kontribusi yang diwajibakan negara kepada orang pribadi atau badan yang bersifat memaksa yang diatur berdasarkan Undang-Undang di mana pajak akan gunakan dalam keperluan negara untuk sebesar-besarnya kemakmuran rakyat.

Bisa diketahui bahwa pajak ada peranan yang sangat penting dalam kehidupan bernegara, khususnya dalam pembangunan ekonomi. Peran pajak sangat penting dalam kehidupan bernegara bisa kita lihat jelaskan 4 (fungsi) pajak.

Dalam kehidupan bernegara, ada beberapa alasan dari pentingnya membayar pajak sebagai berikut:

a. Membayar pajak adalah kewajiban bagi wajib pajak

Membayar pajak merupakan kewajiban bagi Wajib Pajak lakukan sebagai warga negara Indonesia. Bila tidak membayar pajak, maka wajib pajak dapat memperoleh hukuman, mulai dari denda hingga kurungan penjara.

b. Memperlancar kegiatan bisnis

Memiliki NPWP merupakan syarat dari banyak transaksi bisnis. NPWP menjadi salah satu syarat untuk Wajib Pajak dalam melakukan kegiatan proses pembayaran hingga pelaporan pajak. Bila segala urusan pembayaran dan pelaporan pajak telah dilunasi, maka pelaporan pajak akan mudah bagi Wajib Pajak melakukan bisnisnya tanpa terhindar dari denda pajak.

c. Berkontribusi untuk negara

Pembayaran pajak yang dilakukan Wajib Pajak akan digunakan atas pembiayaan APBN antaranya fasilitas umum, jalan raya, sekolah, rumah sakit, dan kendaraan umum.

d. Pemerataan dalam kesejahteraan masyarakat

Pembayaran pajak yang membantu terciptanya kesejahteraan masyarakat. Objek dan subjek pajak dapat menyumbang pajak lebih besar dari yang lain. Atas hasil pengutan pajak tersebut digunakan untuk menyediakan fasilitas bagi rakyat miskin sehingga mengurangi kesenjangan sosial.

Pajak memiliki peranan yang sangat penting dalam kehidupan bernegara, khususnya di dalam pelaksanaan APBN karena pajak merupakan pendapatan negara untuk membiayai kebutuhan pengeluaran termasuk pengeluaran pembangunan. Di sisi lain pajak sangat penting untuk mengatur dalam pertumbuhan ekonomi melalui peraturan kebijaksanaan pajak. Disisi lain pajak memiliki peranan yang sangat penting dalam kehidupan bernegara, pajak memiliki beberapa fungsi, antara lain:

1. Fungsi Anggaran (Budgetair), yaitu pajak sebagai alat untuk memasukkan dana secara optimal ke kas negara berdasarkan undang-undang perpajakan yang berlaku, sehingga pajak bisa membiayai seluruh pengeluaran-pengeluaran yang berkaitan dengan proses pemerintahan. Pajak untuk pembiayaan rutin, seperti: belanja pegawai, belanja barang, pemeliharaan, dan lainnya. Untuk membiayai pembangunan, uang dikeluarkan dari simpanan atau tabungan pemerintah, yaitu penerimaan dalam negeri dikurangi pengeluaran rutin. Tabungan pemerintah bisa ditingkatkan terus dari tahun ke tahun sesuai keperluan pembiayaan pembangunan yang semakin meningkat.

2. Fungsi Yang Mengatur (Regulerend), adalah pajak yang digunakan pemerintah sebagai alat mencapai tujuan tertentu dan melengkap dari fungsi anggaran. Pemerintah untuk mengatur pertumbuhan ekonomi dengan melalui kebijaksanaan pajak. Contohnya: dalam penanaman modal, baik yang di dalam negeri maupun luar negeri, diberikan berbagai macam - macam fasilitas keringanan pajak. Dalam melindungi produksi dalam negeri, pemerintah menentukan bea masuk yang tinggi untuk produk luar negeri.

3. Fungsi Kestabilitas, adalah pajak bisa membuat pemerintah mempunyai dana untuk menjalankan kebijakan yang berhubungan kestabilan harga, sehingga inflasi dapat dikendalikan. Hal ini dapat dilakukan dengan mengatur jalannya peredaran uang di masyarakat, memungut pajak, menggunaan pajak yang efektif dan efisien.

4. Fungsi Retribusi Pendapatan, adalah pajak menggunakan untuk membiayai kepentingan umum. Termasuk membiayai pembangunan sehingga dapat membuka kesempatan kerja, sehingga bisa meningkatkan pendapatan masyarakat.

Pajak adalah sumber utama penerimaan negara. Tanpa pajak, sebagian besar aktivitas kegiatan negara akan sulit untuk dapat dilaksanakan. Penggunaan uang pajak meliputi mulai dari APBN yaitu belanja pegawai sampai dengan pembiayaan berbagai proyek pembangunan. Pembangunan sarana prasarana umum seperti jalan, jembatan, sekolah, rumah sakit/puskesmas, kantor polisi dibiayai dengan menggunakan uang yang berasal dari pajak. Uang pajak bisa digunakan untuk pembiayaan dalam rangka memberikan rasa aman bagi seluruh lapisan masyarakat. Setiap warga negara dari mulai saat dilahirkan sampai dengan meninggal dunia, menikmati fasilitas atau pelayanan dari pemerintah yang semuanya dibiayai dengan uang yang berasal dari pajak. Dengan ini jelas bahwa penerimaan pajak bagi negara menjadi sangat dominan dalam menunjang jalannya roda pemerintahan dan pembiayaan pembangunan.

Bagaimana kepatuhan wajib pajak di Indonesia?

Kepatuhan wajib pajak adalah sebuah tindakan yang menunjukan patuh dan sadar terhadap ketertiban dalam kewajiban perpajakan, wajib pajak dengan melakukan pembayaran dan pelaporan atas pajak masa dan tahunan dari wajib pajak yang bersangkutan baik badan untuk kelompok orang atau modal sendiri sebagai modal usaha sesuai ketentuan perpajakan yang berlaku.

Dalam kepatuhan wajib pajak sangat dijunjung tinggi oleh karena itu dasarnya Direktorat Jenderal Pajak ataupun instansi pemerintah akan memberikan penghargaan bagi wajib pajak yang selalu melakukan kewajiban perpajakannya secara tertib, baik dan benar. Memberikan penghargaan kepada wajib pajak ini dilakukan oleh DJP atau pemerintah guna mendorong dan mendapatkan penerimaan negara khususnya di sektor perpajakan.

Hal ini menjadi tujuan dari DJP dan pemerintah untuk memberikan apresiasi wajib pajak orang pribadi dan badan yang selalu keikutsertaan dalam mencapai target penerimaan pajak demi kemajuan ekonomi di Indonesia. Namun, penghargaan tersebut juga akan diberikan berdasarkan pertimbangan dalam kepatuhan perpajakan bagi wajib pajak terhadap peraturan perpajakan yang ada.

Seperti kita yang sudah ketahui bahwa keberhasilan dalam melakukan pelaksanaan perpajakan pastinya didukung dengan adanya kepatuhan setiap wajib pajak dalam melakukan kewajiban perpajakannya. Di Indonesia sendiri memang menerapkan sistem self assessment yaitu aspek terpenting yang mempengaruhi kepatuhan perpajakan adalah kewajiban perpajakan itu sendiri, maka setiap wajib pajak mempunyai tanggung jawab sendiri untuk memenuhi segala kewajiban perpajakannya dalam pembayaran dan pelaporan secara akurat dan tepat waktu.

Kepatuhan Pajak tidak hanya di Indonesia, kepatuhan pajak juga menjadi aspek penting dalam perpajakan semua negara baik pada negara maju maupun negara berkembang sekalipun. Kenapa terjadi begitu? Karena bila setiap wajib pajak tidak melakukan kewajiban perpajakan atau tidak mematuhi untuk taati setiap peraturan perpajakan yang ada, maka akan memunculkan keinginan wajib pajak untuk melakukan mengindari setiap tindakan-tindakan yang akan menyebabkan berkurang dan menurunnya pendapatan pajak negara yaitu seperti melakukan penghindaran pajak, pengelakan,serta penyelundupan sedemikian transaksi.

Apa yang sebenarnya menjadi penyebab wajib pajak dikatakan patuh dalam menjalani perpajakannya? Ada 4 indikator terjadinya kepatuhan perpajakan, yaitu adanya kepatuhan wajib pajak yang melakukan mendaftarkan dirinya sebagai WP, adanya kepatuhan wajib pajak yang melakukan pelaporan kembali SPT dengan tepat waktu, dan adanya kepatuhan wajib pajak melakukan menghitung dan melakukan pembayaran pajak terutangnya atas penghasilan yang diterima, serta adanya kepatuhan wajib pajak yang melakukan pembayar tunggakan pajak (STP/SKP) sebelum adanya jatuh tempo.

Bagaiaman salah satu cara Direktorat Jenderal Pajak dalam melakukan peningkatan kepatuhan perpajakan wajib pajak adalah melakukan dengan sebuah integrasi data perpajakan. Integrasi data pajak ini lah yang akan memudahkan bagi wajib pajak untuk melaporkan SPT badan maupun pribadi dan akan memberikan kemudahan pelayanan kepada wajib pajak untuk menjalankan usahanya.

Direktorat Jenderal Pajak memberikan penjelasan bahwa dengan adanya integrasi data yang bisa dilakukan oleh petugas pajak semakin mempermudah dalam pengawasan, perolehan data, dapat menggali potensi wajib pajak lainnya, dan dapat meningkatkan target pendapatan untuk penerimaan pajak lainnya.

Persiapan Dalam Pemeriksaan Pajak yang Wajib Pajak Diketahui

Persiapan Dalam Pemeriksaan Pajak penting kita ketahui dan perlu disiapkan sebaik mungkin. Seperti yang diketahui, pajak adalah salah satu yang penting baik bagi negara maupun rakyatnya. Dari pajak, negara memperoleh penghasilan sehingga bisa mensejahterakan rakyat. Namun sayangnya, Pajak di Indonesia masih banyak masalah. Sistem self assessment menjadi salah satu masalah pelanggaran pajak membuat pemerintah mengadakan pemeriksaan pajak. Persiapan dalam pemeriksaan pajak perlu wajib pajak diketahui dengan baik, supaya kegiatan tersebut bisa berjalan dengan lancar.

Banyak wajib pajak yang menganggap bahwa persiapan pemeriksaan pajak bukanlah hal yang sulit. Padahal bila tidak disiapkan dengan baik, maka pemeriksaan pajak bisa saja menjadi terkendala. Berikut pembahas persiapan pemeriksaan pajak yaitu:

Persiapan Dalam Pemeriksaan Pajak

Penjelasan di atas terlihat kalau pemeriksaam ada banyak persiapan yang perlu dilakukan wajib pajak. Selain itu menyiapkan dokumen yang terkait masalah pajak, Wajib Pajak juga harus mempersiapkan hal lain, seperti:

1. Persiapkan Diri Wajib Pajak

Saat wajib pajak menerima surat pemberitahuan akan ada pemeriksaan pajak, persiapkan diri dengan baik. Tenangkan dan jangan merasa panik berlebih. Kondisi mental harus stabil supaya tidak mempengaruhi jalannya pemeriksaan pajak. Hal utama perlu dilakukan adalah menyiapkan diri agar tenang dan siap untuk menjalani pemeriksaan.

2. Menanyakan Surat Tugas Kepada Petugas Pajak

Wajib pajak wajib teliti dan jeli ketika ada petugas yang datang sebagai petugas pemeriksa pajak. Jangan takut untuk menanyakan Surat Tugas Pemeriksaan kepada petugas. Ini sudah dasar menjadi hak dan prosedur dari kegiatan pemeriksaan. Bila petugas tersebut tidak bisa menunjukkan surat tugasnya maka Wajib Pajak berhak menolak dan meminta petugas kembali dengan surat tugas.

3. Periksa Kartu Anggota Petugas Pajak

Selain mengecek surat tugas, ada juga hal lain yang penting yaitu idensitas anggota petugas. Ini cara untuk antisipasi. Pada saat ada petugas pemeriksa datang langsung saja diminta surat tugas beserta idensitas anggotanya. Bila perlu melakukan dokumentasi agar bisa menjadi bukti kuat misalnya ada masalah pada pemeriksaan pajak yang dilakukan petugas tadi. Ini demi kepentingan keamanan yang wajib diperhatikan setiap wajib pajak, khususnya yang melakukan pemeriksaan lapangan.

4. Siapkan Tempat Yang Baik

Bila sudah memastikan surat tugas dan idensitas anggota petugas aman, maka tahap selanjutnya yang perlu dipikirkan adalah menyediakan tempat yang akan digunakan selama pemeriksaan berlangsung. Perlu kita diketahui kalau pemberitahuan pemeriksaan pajak dan waktu pelaksanaannya ada jeda, ini gunanya untuk mempersiapkan wajib pajak waktu dalam persiapan pemeriksaan pajak nanti.

5. Menyiapkan Dokumen Bila Diminta

Persiapan yang paling penting bagi wajib pajak akan menghadapi pemeriksaan pajak adalah menyiapkan semua bentuk dokumen terkait perpajakan. Ini perlu disiapkan dengan benar dan teliti, jangan sampai dokumen yang tertinggal atau salah ketika diberikan kepada petugas untuk diperiksa. Dengan itu Wajib Pajak diberikan waktu persiapan oleh Dirjen Pajak agar pemeriksaan pajaknya bisa berjalan dengan baik tanpa kurang satu apapun.

Daftar Referensi

https://www.pajakku.com/read/5da03b54b01c4b456747b729/Pentingnya-Pembayaran-Pajak-untuk-Negara

https://www.online-pajak.com/tentang-pajak-pribadi/hak-dan-kewajiban-wajib-pajak

https://www.pajakku.com/read/606fadc3eb01ba1922cca764/Kepatuhan-Perpajakan-Apa-Signifikansinya

https://proconsult.id/persiapan-pemeriksaan-pajak/