Sejatinya pertumbuhan kredit ditujukan untuk menggerakkan roda ekonomi, seperti menambah modal usaha, membeli mesin baru, atau membangun pabrik sehingga menambah lapangan kerja. Namun jika penyaluran kredit ini berlebihan, tentu bisa jadi berujung kenaikan harga atau inflasi.

Fungsi penyaluran kredit ini menjadi pedang bermata dua bagi sistem ekonomi. Di satu sisi, mendorong produktivitas sektor usaha. Namun jika tidak diatur dan dikelola dengan benar maka akan mendorong kesenjangan sosial atau inequality. Para pengusaha kaya makin mudah mendapatkan tambahan modal dengan bunga rendah sehingga bisnisnya makin maju dan kaya, sedangkan pengusaha kecil dibebani bunga yang tinggi atau bahkan terjebak dalam kredit konsumtif. Si kaya makin kaya, si miskin makin miskin.

Kembali ke sistem Fractional Reserve Banking tadi, dimana bank "hanya" memiliki cadangan sekitar 10% dalam bentuk kas. Tentu ini membuat industri perbankan by design memang sangat sensitif terhadap tingkat kepercayaan nasabah. Misalnya jika ada 30% dari nasabahnya yang menarik dana dalam jumlah besar dalam waktu bersamaan, tentu bank akan kesulitan memenuhinya. Apalagi di era suku bunga tinggi, surat berharga negara menjadi problematika tersendiri karena bank akan merugi jika harus menjualnya di tengah tekanan.

Dengan memahami beberapa konsep diatas, sebesar apapun sebuah bank jika nasabah berbondong-bondong menarik dananya, tentu akan berpotensi kolaps.

Credit Suisse

Kondisi krisis likuiditas hingga berujung bangkrut dialami oleh SVB dan Signature Bank, yang tidak mampu memenuhi penarikan dana nasabahnya. Eksposur masalah lebih jumbo lagi dialami Credit Suisse (CS), bank berskala global ini kesulitan likuiditas hingga harus meminjam USD 54 miliar atau sekitar Rp800 triliun ke bank sentral Swiss. Nasib bank yang telah berdiri selama 167 tahun ini bahkan harus berakhir diakuisisi oleh rival senegaranya yaitu UBS, demi mencegah kepanikan nasabah meluas.

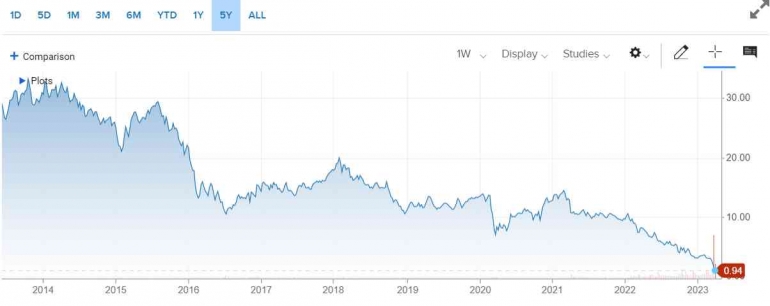

Sejatinya Credit Suisse sudah cukup lama mengalami penurunan bisnis, bahkan pada tahun 2015 s.d. 2017 mengalami kerugian berturut-turut. Pada 2021 dan 2022 ini juga CS mengalami loss sangat dalam hingga CHF 7.293 juta. Belum lagi berbagai skandal manajemen yang hampir setiap tahun menghinggapi CS seperti skandal espionase tahun 2020, kerugian investasi di Greensill dan Archegos di 2021, hingga kasus pencucian uang di 2022. Laporan keuangan CS tahun 2022 juga disematkan opini Adverse Opinion (Tidak Wajar) oleh KAP-nya yaitu PWC. Sederet kesalahan itulah yang membuat Credit Suisse "dihukum berat" oleh pelaku pasar.

UBS yang mengakuisisi CS pun "hanya" mau membayar sekitar sekitar USD 3,2 miliar, padahal kapitalisasi pasar CS sebelum kasus ini masih sekitar USD 7 miliar. Alhasil setelah pengumuman UBS tersebut, harga saham CS langsung ambles 55% dalam sehari. Padahal kapitalisasi pasar Credit Suisse dahulu pernah menembus USD 87 miliar di tahun 2007, kini dihargai USD 3,2 miliar. Luar biasa dampaknya jika nasabah sudah kehilangan kepercayaan pada sebuah bank.

Industri perbankan global kini mengalami periode yang sulit, terutama sejak Global Financial Crisis tahun 2008 yang meruntuhkan Lehmann Brothers. Apalagi The Fed memberi sinyal akan melakukan berbagai cara untuk menjaga stabilitas ekonomi AS, termasuk "mencetak uang" lagi untuk memberi suntikan likuiditas ke industri perbankan. Jika terjadi dalam waktu yang panjang, printing money US Dollar tentu saja akan menimbulkan gejolak serius di ekonomi global.

Bukan tidak mungkin, di masa depan industri perbankan akan mengalami disrupsi yang besar setelah mengalami badai krisis kepercayaan ini.