Lalu apakah penurunan BI rate saat ini bisa mengganggu stabilitas??

Kalau ditarik lagi ke belakang, level 7,50% sebenarnya sudah sejak lama yakni mulai pada bulan November 2013, lalu sempat naik ke level 7,75% lalu turun kembali dan bertahan di level 7,50% sejak Februari 2015. Naiknya BI rate ke level 7,50% di bulan November 2013 itu untuk menahan kenaikan inflasi yang tinggi sebagai dampak dari kenaikan harga BBM bersubsidi di bulan Juni 2013, waktu era presiden SBY. Selain itu, pertimbangan BI untuk terus menahan suku bunga acuan di level tinggi yakni karena melebarnya defisit neraca transaksi berjalan yang bisa berdampak pada pelemahan Rupiah, maka defisit tersebut perlu ditambal dengan surplusnya neraca portofolio alias mengundang masuk banyak investor asing untuk membeli aset-aset keuangan seperti saham dan obligasi negara.

Di artikel saya sebelumnya mengenai Memahami Fundamental Rupiah, saya menyatakan bahwa fundamental Rupiah memang selama ini lebih ditopang oleh arus masuk modal asing ke portofolio seperti saham dan obligasi. Makanya Rupiah gampang terombang-ambing, bisa melemah sangat parah lalu bisa menguat dengan cepat tergantung sentimen global.

Pergerakan dana asing di Indonesia bisa terlihat jelas di pasar obligasi. Kepemilikan asing di Surat Utang Negara (SUN)/obligasi sangat meningkat pesat yakni naik hingga Rp280,54 triliun dalam kurun waktu 2 tahun yakni dari posisi akhir tahun 2012 yang sebesar Rp270,52 triliun (32,98% dari total SUN yang sebesar Rp820,27 triliun) menjadi Rp551,06 triliun (38,10% dari total SUN yang sebesar Rp1.446,43 triliun) per tanggal 11 Desember 2015.

Sejak dinaikannya BI rate ke level 7,50% di tahun 2013, kepemilikan asing di SUN terus meningkat pesat. Karena kenaikan suku bunga acuan juga akan diikuti dengan naiknya imbal hasil atau return yang diminta investor atau yield SUN. Sehingga yield SUN yang akan diterbitkan di Indonesia menjadi lebih atraktif dibandingkan dengan obligasi negara-negara lain. Sebagai gambaran, tingkat suku bunga acuan Indonesia dibandingkan dengan negara-negara di Asia saat ini termasuk yang tertinggi misalnya dengan India di level 5,75%, Tiongkok (4,35%), Malaysia (3,25%), Thailand (1,50%), dan Filipina (4,00%). Maka pantas asing berbondong-bondong masuk ke pasar obligasi Indonesia.

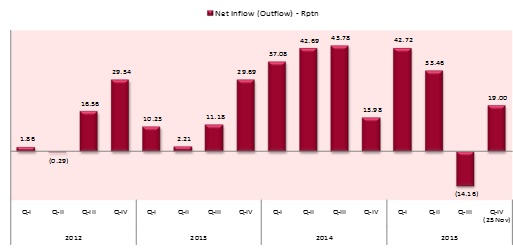

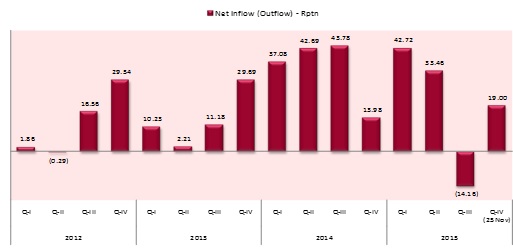

Terlihat memang kenaikan BI rate sejak saat itu memberikan dampak positif yakni masuknya modal asing ke pasar SUN untuk menutup defisit neraca transaksi berjalan. Tapi tampak pula ditengah ketidakpastian dan rencana kenaikan suku bunga The Fed, arus modal asing tersebut menjadi boomerang yakni keluarnya modal asing sehingga mengguncang Rupiah seperti yang kita rasakan khususnya di triwulan III-2015 dimana asing mencatatkan net sell dari pasar SUN sebesar Rp14,16 triliun. Hal inilah yang membuat rupiah sempat menembus hampir ke level Rp15.000/US$ di bulan September lalu (Gambar 1).

[caption caption="Gambar 1: Net Inflow/Outflow Asing di SUN, Sumber: DJPPR Kemenkeu"]

Gambar 1: Inflow/Outflow Asing di SUN (dalam triliun Rupiah), Sumber: Kemenkeu.

Saya memandang bahwa BI rate di level yang tinggi dalam waktu yang lama ditengah kondisi perlambatan ekonomi justru dapat memberikan risiko bagi stabilitas dan perekonomian karena beberapa hal yakni pertama tentu bagi sektor riil dan konsumsi. Biaya modal/ cost of fund menjadi mahal sehingga mendorong melambatnya penyaluran kredit perbankan dan pada akhirnya ekonomi melambat.

Kedua, BI rate di level tinggi mendorong perputaran uang menjadi tidak produktif karena hanya diparkir di deposito atau obligasi mengingat tingginya imbal hasil yang bisa diperoleh, dengan kata lain meningkatkan daya tawar para deposan kelas kakap. Ketiga, menumpuknya dana asing di portofolio bisa menjadi boomerang ketika ada sentimen negatif. Keempat, dengan tingginya suku bunga kredit dalam negeri ditengah rendahnya suku bunga secara global akan mendorong arbitrase sektor swasta untuk mencari pinjaman dari luar negeri seperti yang terjadi sekarang ini dimana utang luar negeri swasta dalam tren meningkat. Naiknya utang luar negeri swasta tentu juga bisa menjadi boomerang.

Lalu apakah memang akan terjadi outflow ketika BI rate diturunkan? Saya mempunyai pandangan bahwa penurunan BI rate saat ini kemungkinan justru bisa menahan terjadinya outflow. Penjelasannya begini, dengan pendekatan Mishkin yang belum saya jelaskan yakni suku bunga acuan bisa mempengaruhi harga aset khususnya aset keuangan. Ya, kuncinya adalah harga aset, tadi sudah saya gambarkan pesatnya kepemilikan asing di SUN, maka untuk menjaga nilai tukar sebenarnya bisa dengan cara menjaga pasar SUN agar asing yang sekarang pegang SUN tidak banyak melepas SUN-nya.