PAJAK BERPERAN UNTUK PEMBANGUNAN

Pajak di negara berkembang adalah salah satu sumber untuk menopang anggaran penerimaan dan belanja negara, tak terkecuali di negara Indonesia. Pemerintah menaruh perhatian yang besar terhadap sektor pajak. Pembangunan nasional dilaksanakan oleh Pemerintah memerlukan anggaran yang tidak sedikit guna merealisasikannya.

Tujuan dari pembangunan adalah mencerdaskan kehidupan bangsa serta menyejahterakan rakyat Indonesia yang adil serta merata. Pendapatan negara dalam hal ini pajak sangat potensial guna mencapai kesuksesan pembangunan. Dilihat dari sepuluh tahun terakhir, pajak memiliki andil yang besar bahkan merupakan unsur utama untuk pembangunan nasional.

Di Indonesia berbagai usaha ditingkatkan dan dioptimalkan untuk menggenjot penerimaan dari sektor pajak. Direktorat Jenderal Pajak bertugas meningkatkan penerimaan negara terutama pajak, dilakukan dengan cara membenahi sistem perpajakan supaya lebih modern dan memudahkan bagi wajib pajak ataupun fiskus.

Peran masyarakat yang mandiri dan peduli, diharapkan mempunyai kesadaran yang tinggi dalammelaksanakan kewajiban sebagai warga negara untuk membantu bangsanya dalam mewujudkan tujuan mulia. Dalam hal ini Direktorat Jenderal Pajak berperan sebagai pengayom perpajakan di Indonesia dengan program-programnya sudah berusaha untuk menekan sekecil mungkin tunggakan pajak.

Direktorat Jenderal Pajak melakukan peningkatan terhadap pelayanan yang lebih baik, pembinaan, penyuluhan, sosialisasi, pengawasan, bahkan sanksi-sanksi perpajakan telah diterapkan guna meminimalisasi tunggakan pajak dan diharapkan wajib pajak lebih patuh. Namun kenyataannya masih saja ada penyimpangan yang dilakukan wajib pajak untuk menghindari kewajiban perpajakannya.

Adanya tindakan penyimpangan berupa pelanggaran yang dilakukan wajib pajak tersebut itulah yang menyebabkan tunggakan pajak terus meningkat. Sehubungan dengan terjadinya hal trsebut, tindakan penagihan pun dilakukan.

Kegiatan tindakan penagihan pajak didasari oleh adanya Surat Ketetapan Pajak, yaitu seperti: Surat Tagihan Pajak (STP), Surat Ketetapan Pajak Kurang Bayar (SKPKB), Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT), Surat Keputusan Pembetulan, serta Surat Keputusan Keberatan dan Putusan Banding yang menyebabkan

jumlah pajak yang harus dibayar ditambah. Oleh karena itu harus dilakukan tindakan penagihan yang mempunyai kekuatan hukum memaksa.

Dalam mewujudkan salah satu tindakan penagihan yang terdapat dalam Undang-Undang Nomor 19 Tahun 2000 tentang penagihan pajak dengan surat paksa adalah dengan diterbitkan dan disampaikannya surat paksa, yang bersifat parate eksekusi, yang memiliki kekuatan eksekutorial (executorial title) dan mempunyai kekuatan hukum yang pasti sehingga dapat langsung dilaksanakan tanpa melalui proses pengadilan.

Menurut Suandy (2008:173) adalah penagihan pajak merupakan serangkaian tindakan agar penanggung pajak melunasi utang pajak dan biaya penagihan pajak dengan cara menegur atau memperingatkan, melaksanakan penagihan seketika dan sekaligus, memberitahukan surat paksa, mengusulkan pencegahan, melaksanakan penyitaan, melaksanakan penyanderaan, dan menjual barang yang telah disita. Tindakan berupa penagihan pajak pasif dilakukan melalui himbauan dengan menggunakan surat tagihan atau dalam surat ketetapan pajak.

Selanjutnya merupakan penagihan pajak aktif yang meliputi penerbitan surat teguran, pemberitahuan surat paksa, melaksanakan penyitaan, serta menjual barang yang telah disita berdasarkan ketentuan yang diatur dalam Undang-Undang Nomor 19 tahun 1997 Tentang Penagihan Pajak dengan Surat Paksa sebagaimana telah diubah dengan Undang-Undang Nomor 19 Tahun 2000. Perundang-undangan dalam penagihan pajak ini diharapkan dapat memberikan kepastian hukum dan keadilan serta dapat mengurangi tunggakan pajak yang terjadi.

Dengan direalisasikan tindakan Penagihan Pajak dengan Surat Paksa diharapkan Wajib Pajak menjadi lebih patuh dan tunggakan pajak dapat berkurang sehingga penerimaan negara dari sektor pajak diharapkan mencapai target bahkan surplus agar pembangunan nasional berjalan lancar. Dalam pelaksanaan Tindakan tersebut, penagihan pajak dengan surat paksa terdapat banyak kendala sehingga penerimaan negara dari sektor pajak tidak bisa secara mudah masuk ke kas negara begitu saja.

Kenapa PMK 189/PMK.03/2020 terbit?

Berikut ini adalah beberapa latar belakang yang menjadikan terbitnya PMK 189/PMK.03/2020 tentang tata cara pelaksanaan penagihan pajak atas jumlah pajak yang masih harus dibayar, di antaranya adalah:

- Terdapat permasalahan yang berterkaitan dengan tindakan penagihan pajak yang tata caranya belum diatur secara jelas dan tegas sehingga terjadinya ketidakseragaman dalam melakukan penyelesaian dan pelaksanaannya

- Masih adanya ketidakpastian hukum yang berkaitan dengan tindakan dalam penagihan sehingga banyaknya gugatan atas tindakan penagihan pajak yang telah dilakukan tersebut

- Modifikasi yang dibutuhkan terhadap beberapa aturan penagihan pajak.

Dengan adanya latar belakang tersebut, berikut ini adalah tujuan yang menjadikan terbitnya PMK 189/PMK.03/2020 tentang tata cara pelaksanaan penagihan pajak atas jumlah pajak yang masih harus dibayar, di antaranya adalah:

- Dapat menjadi solusi atas keseragaman dalam penyelesaian dan pelaksanaan tindakan penagihan pajak

- Memberi kepastian hukum dalam melakukan pelaksanaan tindakan penagihan pajak bagi Direktorat Jenderal Pajak sehingga dapat meminimalisir pengajuan gugatan atas penagihan pajak yang sebelumnya telah dilakukan

- Memberi kemudahan dalam hal pelaksanaan penagihan pajak dengan simplifikasi peraturan

PMK 189/PMK.03/2020 Ditetapkan oleh peraturan menteri keuangan tentang tata cara pelaksanaan penagihan pajak atas jumlah pajak yang masih harus dibayar.

Pada bab 1 pasal 1 tentang ketentuan umum, undang-undang ketentuan umum dan tata cara perpajakan dapat disebut dengan undang-undang KUP. Di mana undang-undang KUP ini adalah undang-undang nomor 6 tahun 1983 tentang ketentuan umum dan tata cara perpajakan.

Pajak adalah kontribusi yang wajib diberikan kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang.

Pada bab 2 pasal 3 tentang tindakan penagihan, Dijelaskan bahwa setiap wajib pajak wajib membayarkan utang pajaknya sesuai dengan ketentuan peraturan perundang-undangan perpajakan yang berlaku. Maksud dari utang pajak meliputi jenis pajak sebagai berikut:

- Pajak Penghasilan

- Pajak Pertambahan Nilai Barang dan Jasa

- Pajak Penjualan atas Barang Mewah

- Pajak Penjualan

- Bea Meterai

- Pajak Bumi dan Bangunan yang meliputi sektor

- perkebunan, perhutanan, pertambangan, dan sektor lainnya.

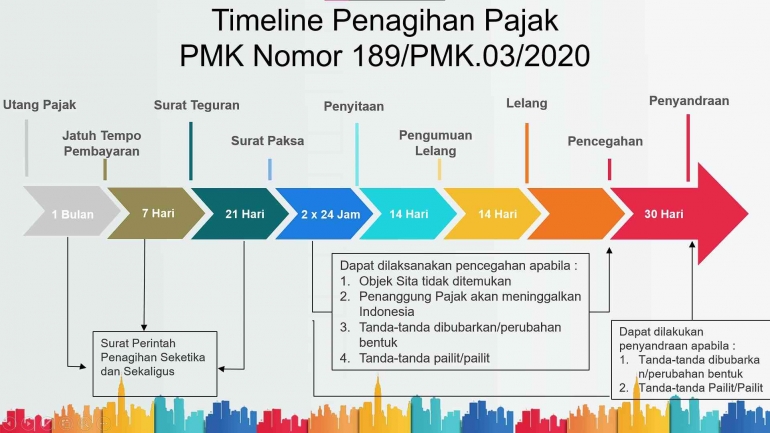

Wajib pajak dapat mengangsur atau menunda pembayaran utang pajak di mana ketentuan peraturan perundang-undangan yang mengatur tata cara dan penundaan pembayaran pajak. Wajib pajak tidak melunasi utang pajak yang masih harus dibayar setelah lewat masa jatuh tempo pelunasan, maka akan dilakukan tindakan penagihan pajak. Tindakan penagihan pajak dapat meliputi:

- Melakukan penerbitan surat teguran

- Melakukan penerbitan dan pemberitahuan surat paksa

- Melakukan tindakan penyitaan

- Melakukan pengumuman lelang dan lelang untuk barang sitaan tersebut

- Menggunakan, menjual dan atau memindah pukulan barang sitaan dari penjualan secara lelang

- Pengusulan pencegahan

- Pelaksanaan penyanderaan dan atau

- melakukan penerbitan surat perintah penagihan seketika dan sekaligus

Pejabat melakukan penerbitan surat teguran setelah lewat waktu 7 hari sejak jatuh tempo pembayaran utang pajak.

Dan apabila setelah lewat waktu 21 hari terhitung mulai sejak tanggal surat teguran disampaikan jika penanggung pajak belum melunasi utang pajaknya maka surat paksa diterbitkan oleh pejabat dan diberitahukan secara langsung oleh jurus tetap pajak kepada penanggung pajak.

Dan setelah lewat waktu dua kali 24 jam sejak tanggal surat paksa diterbitkan dan penanggung pajak belum melunasi utang pajaknya maka pejabat menerbitkan Surat perintah melaksanakan penyitaan dan jurusan pajak akan melakukan penyitaan terhadap barang barang milik si penanggung pajak.

Apabila setelah lewat waktu 14 hari sejak tanggal pelaksanaan penyitaan dan penanggung jawab belum lunas utang pajak dan biaya penagihan pajaknya maka pejabat melakukan pengumuman lelang atas barang sitaan yang telah ditahan.

Apabila setelah lewat waktu 14 hari sejak tanggal pengumuman lelang dan penanggung pajak belum melunasi utang pajak dan biaya penagihan pajaknya maka pejabat melakukan penjualan barang sitaan penanggung pajak melalui kantor lelang negara.

Apabila setelah lewat waktu 14 hari barang sitaan yang penjualannya dikecualikan dari penjualan secara lelang dan penanggung pajak belum melunasi utang pajak dan biaya penagihan pajak maka pejabat segera menggunakan menjual atau memindah buku kan barang sitaan.

Jika dalam hal penjualan barang sitaan secara lelang atau penggunaan penjualan dan atau pemindahbukuan barang sitaan yang dikecualikan dari penjualan lelang, pejabat dapat mengusulkan pencegahan.

Pengusulan pencegahan dapat dilakukan setelah tanggal surat paksa diberitahukan tanpa didahului adanya penerbitan Surat perintah pelaksanaan penyitaan atau penjualan barang sitaan, dalam hal ini:

- objek sita tidak ditemukan

- utang pajak sebagai dasar penagihan pajak mendekati kadaluarsa dalam penagihan

- berdasarkan data dan informasi yang didapat penanggung pajak akan meninggalkan Indonesia untuk selama-lamanya atau berniat untuk itu

- terdapat tanda badan akan dibubarkan atau akan dilakukan perubahan bentuk lainnya

- badan terdapat tanda kepailitan dan atau dalam keadaan pailit.

Jika terdapat hal penanggung pajak telah dilakukan pencegahan penyanderaan dapat dilakukan terhadap penanggung pajak dalam 30 hari sebelum berakhirnya masa pencegahan atau berakhirnya perpanjangan pencegahan.

Penyanderaan dapat dilakukan setelah lewat 14 hari sejak tanggal surat paksa diberitahukan dalam hal ini:

- Utang pajak sebagai dasar penagihan pajak telah mendekati tanggal kadaluarsa penagihan

- Terdapat tanda bahwa badan akan dibubarkan atau dilakukan perubahan dan bentuk lainnya

- Terdapat tanda kepailitan dan atau dalam keadaan

Surat Perintah Penagihan

Juru sita pajak dapat melakukan penagihan seketika dan sekaligus berdasarkan surat perintah penagihan seketika dan sekaligus dalam hal ini telah dituangkan dalam pasal 4 ayat 1 huruf H:

- penanggung pajak berencana meninggalkan Indonesia untuk selama-lamanya atau penemu pajak berniat untuk itu

- penanggung pajak telah memindah tangankan barang yang dimiliki atau dikuasai untuk menghentikan atau mengecilkan kegiatan perusahaan atau pekerjaan yang dilakukan oleh penanggung pajak di Indonesia

- terdapat tanda-tanda bahwa badan akan dibubarkan digabungkan dimekarkan dipindahkan tangan kan atau dilakukan perubahan bentuk lainnya oleh penanggung pajak

- badan akan dibubarkan oleh negara

- terjadinya penyitaan atas barang penanggung pajak dalam hal ini oleh pihak ketiga

- adanya tanda kepailitan pada badan tersebut

Sumber:

PERATURAN MENTER! KEUANGAN REPUBLIK INDONESIA NOMOR 189/PMK.03/2020 TENTANG

TATA CARA PELAKSANAAN PENAGIHAN PAJAK ATAS JUMLAH PAJAK YANG MASIH HARUS DIBAYAR

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H