Andry Huzain menerawang sebentar. Tak lama kemudian, ia menceritakan kisah pilu yang dialami pamannya beberapa tahun silam.

"Om saya itu guru ngaji, yang dibayar pakai kuitansi. Sekali datang ngajar ngaji, dibayar sekian puluh ribu. Hidupnya lurus lurus aja. Kemudian, suatu ketika ia menelepon saya. Waktu itu, saya masih kerja di perusahaan besar di Jakarta. Om yang tinggal di Jember ini bilang,'Saya mau pinjam uang 3 juta.' Ya sudah, saya kasih. Eh, tak berselang lama, om telepon saya lagi, 'Saya pinjam 5 juta ya.' Dari situ, saya merasa ini ada apa? Kenapa om saya kok bolak-balik pinjam hutang? Rupanya saya baru sadar kalau Om saya ini terjerat rentenir di kampungnya," papar Andry.

Dalam acara #MelekFinTech Bersama TunaiKita, Andry Huzain mengisahkan awal mula ia membesut TunaiKita. Yap, Andri adalah salah satu Direktur (COO) FinTech peer to peer lending itu. "Orang-orang seperti Om saya ini tidak paham literasi keuangan, juga mereka nggak tahu inklusi keuangan itu gimana. Karena itu, gampang terjerat rentenir. Karena itulah, saya bikin TunaiKita ini sebagai langkah konkret, untuk menyelamatkan orang-orang dari jebakan bank thithil atau rentenir itu," lanjut Andry.

Apa itu Literasi dan Inklusi Keuangan?

Literasi Keuangan adalah pengetahuan, keterampilan dan keyakinan, yang memengaruhi sikap dan perilaku untuk meningkatkan kualitas pengambilan keputusan dan pengelolaan keuangan, dalam ragka mencapai kesejahteraan.

Inklusi Keuangan adalah ketersediaan akses pada berbagai Lembaga, produk dan layanan jasa keuangan, sesuai dengan kebutuhan dan kemampuan masyarakat, dalam rangka meningkatkan kesejahteraan masyarakat

Jadi, dalam tahapan financial wellbeing, seseorang itu bisa dinyatakan melek literasi keuangan, ditinjau dari pengetahuan, keterampilan, keyakinan dan sikap perilaku seputar keuangan.

Adapun, beranjak pada tahapan inklusi keuangan, bila ia telah punya akses serta adanya ketersediaan produk dan layanan jasa keuangan. Mayoritas peserta talk show #MelekFintech Rabu, 20/2 kemarin adalah pengusaha UKM dan mahasiswa yang sudah menjadi user Fintech. Di dalam handphone tentu mereka sudah membenamkan aplikasi Ovo dan GoPay.

Akses ke FinTech memang makin banyak. Tapi... apalah arti akses keuangan yang segambreng bila tidak diimbangi pengetahuan yang mumpuni? Karena itulah, Andry dan tim TunaiKita rela repot-repot menggelar event edukasi ini.

Wakil Walikota Surabaya, Whisnu Sakti Buana yang turut hadir dalam acara ini, mengapresiasi langkah yang dilakukan Andry dan seluruh tim TunaiKita.

***

Pertanyaannya, apakah AMAN dan recommended meminjam uang di aplikasi FinTech online? Andry menampik anggapan itu. Justru, ia menyarankan, apabila seseorang harus meminjam dana, maka urutannya adalah:

- Pinjam dulu ke FFF (Family, Friends and Fools alias orang yang bisa kita 'perdaya' dan kasihan sehingga rela meminjamkan uang)

- Pegadaian

- Lembaga Keuangan dan Bank

- Fintech Lending

LHO. Andry Huzain ini orang FinTech tapi kok malah tidak merekomendasikan untuk langsung pinjam ke FinTech?

Adapun untuk bisa meng-approve sebuah permintaan hutang secara online, tim TunaiKita memberlakukan mekanisme yang cukup ketat.

"Ada digital signature. Kemudian, kami punya robot untuk mengecek e-credit information scoring. Apakah orang ini layak dipinjami atau tidak. Kami minta data KTP, lalu calon peminjam harus selfie secara random 3D model, dari depan, samping, dan beberapa foto lainnya, dicocokkan dengan KTP."

Intinya the lending robot ini bisa memantau sejumlah hal:

- Fraud scorecard detection, prevention, investigation, evaluation

- Credit Scorecard -- evaluasi kemampuan bayar

- Pricer -- optimasi tenor dan besar pinjaman, dan mencapai keseimbangan antara tingkat resiko

- Customer Behaviour Scorecard - evaluasi karakter (who you are) dan intention to repay.

***

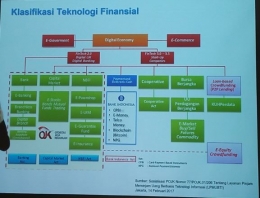

FinTech memang tengah happening di negeri ini. Lagi-lagi Andry mengingatkan agar masyarakat semakin cerdas dan mau membaca semua syarat dan ketentuan secara detail. Jangan sampai terjebak berhutang di FinTech yang tidak terdaftar di OJK (Otoritas Jasa Keuangan)

(1). Pastikan Anda meminjam di perusahaan yang terdaftar/ berizin di OJK

(2). Pinjam sesuai kebutuhan produktif dan maksimal 30% dari penghasilan

(3). Lunasi cicilan tepat waktu

(4). Jangan lakukan gali lubang tutup lubang

(5). Ketahui bunga dan denda pinjaman sebelum meminjam

(6). Pahami kontrak perjanjian

***

Jadi, bagaimana?

Sudah lumayan paham ya, tentang industri FinTech ini. Jangan sampai kita terperosok ke dalam jebakan FinTech ilegal, dan kategori Fintech yang tidak sesuai dengan yang kita butuhkan. Terus perbanyak membaca, konsultasi dengan mereka yang paham seputar dunia keuangan. Agar tidak ada lagi korban bank thithil, ataupun mereka yang terjerat bunga hutang besar dari lembaga finance lantaran tidak punya literasi keuangan yang memadai.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H