Sebelum mengetahui cara menghitung PPh Pasal 21, pahami dulu apa itu PPh Pasal 21, apa saja Dasar Pengenaan Pajak?

Pajak Penghasilan Pasal 21 (PPh 21) adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang pribadi subyek pajak dalam negeri.

Siapa Object Pajak PPh 21?

- Pegawai Tetap Perusahaan

- Penerima uang pesangon atau pensiunan berkala

- Pegawai tidak tetap yang mendapat gaji (Freelance, magang, dll)

- Dewan Komisaris yang bekerja pada perusahaan yang berbeda.

Apa Saja Dasar Pengenaan Pajak?

Tidak semua wajib pajak diwajibkan untuk membayar PPh pasal 21 apabila gajinya tidak menyentuh batas ambang tertentu.

Dalam kasus ini, Dirjen Pajak telah menuliskannya ke dalam PER -16/PJ/2016/ Bab V Pasal 9 yang berisikan perihal beberapa poin penting, seperti:

- Siapa yang wajib membayarkan Penghasilan Kena Pajak?

- Pegawai Tetap

- Anggota PNS, BUMN ataupun penerima uang pensiun berkala lainnya

- Memiliki penghasilan rata-rata di atas Rp. 4.5 juta perbulan. Karena kalau berada di bawah angka tersebut, kewajiban seorang wajib pajak menjadi lebur. Kenapa? mereka termasuk ke dalam PTKP atau Penghasilan Tidak Kena Pajak.

- Pegawai tidak tetap yang memiliki penghasilan Rp. 450 ribu/ hari dan mendapatkan bayaran lebih dari Rp. 4.5 juta perbulan wajib membayar pajak penghasilan 21.

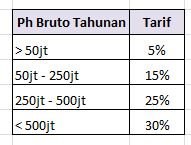

Tarif Pembayaran PPh Pasal 21

Dirjen Pajak telah mengatur besaran tarif berdasarkan UU no.3 tahun 2008 pasal 17. Jadi, tarif pembayaran tersebut dibagi ke dalam beberapa kelompok :

Tarif diatas adalah tariff untuk wajib pajak yang memiliki NPWP, jika tidak memiliki NPWP maka total pajak yang dibayarkan dikali 120%

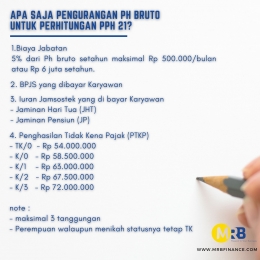

Selain tarif, harus diperhatikan juga PTKP nya, berikut daftar PTKP sesuai peraturan perpajakan yang berlaku saat ini

TK/0 (Belum Kawin)

Rp 54.000.000

Rp 4.500.000

TK/1 (Belum Kawin Tanggungan 1)