Adaptasi perubahan iklim;

Produk yang dapat mengurangi penggunaan sumber daya dan menghasilkan lebih sedikit polusi (eco-efficient);

Bangunan berwawasan lingkungan yang memenuhi standar atau sertifikasi yang diakui secara nasional, regional, atau internasional; dan

Kegiatan usaha dan/ atau kegiatan lain yang berwawasan lingkungan lainnya.

OJK mensyaratkan minimal 70 persen proyek yang dibiayai melalui skema Green Bond harus memenuhi 11 ketentuan diatas. Keberadaaan pihak ketiga yang independen juga menjadi syarat baku disetujuinya proyek untuk mengawasi dan menilai kepatuhan Green bond secara tahunan. Apabila pihak ketiga menemukan "ketidak hijauan" proyek yang dibiayai oleh Green Bond, maka diwajibkan bagi pihak penerbit (issuer) untuk melakukan rencana aksi dalam jangka waktu satu tahun ke depan. Sementara itu, ketika issuer tidak mampu melakukan restorasi terhadap proyeknya, maka para pemegang bond (bond holders) berhak untuk menjual kembali bond atau meminta kompensasi berupa peningkatan kupon bondnya.

Penerbitan Green Bonds di Indonesia

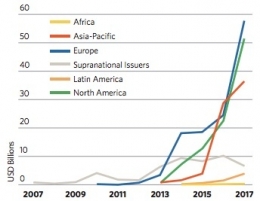

Green Bonds perdana sukses dikeluarkan oleh European Investment Bank (EIB) pada tahun 2008 sebesar 807.8 juta dolar AS. Peluncuran Green Bonds perdana banyak menginspirasi beberapa instansi dan negara untuk mengeluarkan hal yang sama. Begitupun Indonesia, setelah sepuluh tahun sejak Green Bonds dikeluarkan, Indonesia berhasil mengeluarkan Green Bonds pada tahun 2018 untuk yang pertama kalinya oleh PT Sarana Multi Infrastruktur Persero (SMI). Dengan hasil realisasi sebesar Rp500 miliar berhasil didapat SMI dari setengahnya target awal sebesar satu triliun. Adapun SMI menawarkan Green Bonds dengan tingkat bunga sebesar 7.55% dengan tenor tiga tahun dan sebesar 7.8% dengan tenor lima tahun. Sedikit lebih kecil dibanding obligasi yang dikeluarkan oleh Lembaga Pembiayaan Ekspor Indonesia (LPEI). LPEI menawarkan 7,5% untuk tenor 3 tahun dan 7,7% untuk tenor 5 tahun.

Sesuai dengan aturan Otoritas Jasa Keuangan (OJK) Nomor 60 / POJK.04 / 2017, disebutkan bahwa setiap perusahaan yang mengeluarkan Green Bonds diperbolehkan untuk menggunakan seluruh pinjaman uangnya untuk membangun proyek. Akan tetapi, dana yang didapat wajib dialokasikan minimal sebesar 70% dari seluruh pinjamannya untuk Kegiatan Usaha Berwawasan Lingkungan (KUBL). Dana yang digunakan juga harus dapat dipertanggungjawabkan melalui berbagai pengawasan dari OJK dan laporan performa obligasi.

Selain SMI, pada tahun 2019 Bank Rakyat Indonesia (BRI) telah menerbitkan Global Sustainability Bond pertama di Indonesia sebesar 500 juta dolar AS dengan tenor lima tahun. Obligasi dibayarkan secara semi-anually dengan coupon rate sebesar 3,9%. Penerbitan Green Bonds oleh BRI selain memiliki skema proyek berwawasan lingkungan dan sosial ini telah memenuhi standar Sustainability Bond Asean. Standar tersebut yakni penerbit obligasi harus memiliki koneksi ekonomi ke wilayah tersebut, tidak menggunakan bahan bakar fosil secara eksplisit, informasi mengenai proses untuk proyek seleksi dan alokasi harus tersedia di web, dan mendapatkan rekomendasi dari manajemen laporan tahunan yang berkompeten dan keahlian yang relevan dengan lingkungan hijau (Climate Bonds 2018).

Di luar dugaan bahwa minat beli investor terhadap Global Sustainability Bond BRI ternyata mencapai lebih dari 4,1 miliar dolar AS. Jauh dibandingkan dengan obligasi yang ditawarkan sebesar 500 juta dolar AS. Tingkat oversubscription mencapai lebih dari 8x lipat. Selain itu, oversubscription dapat terjadi dikarenakan BRI nampaknya memiliki posisi tawar yang lebih baik. Ditambah pula BRI sejak tahun 2003 telah Initial Public Offering (IPO) memiliki kinerja keuangan yang bertumbuh dengan baik sepanjang 15 tahun lebih telah berdiri. Daya tarik Green Bonds yang besar turut membuat pemerintah pada tahun 2018 menerbitkan Green Sukuk, sebuah bentuk turunan dari Green Bonds. Terobosan baru yang dikeluarkan pemerintah berhasil mendulang modal sebesar 2 miliar dolar AS. Instrumen Green Bonds berbasis syariah tersebut juga menjadi yang pertama di dunia.