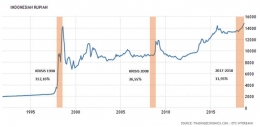

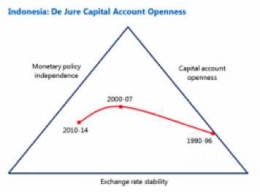

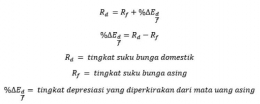

Efek terhadap biaya meminjam ini akan lebih perih jika nilai tukar bersifat inelastis terhadap perubahan suku bunga. Hal ini sesuai dengan penemuan Edwards dan Sahminan (2008); menggunakan data tahun 2000-2006, mereka tidak menemukan bukti adanya hubungan kuat antara perbedaan suku bunga (dengan negara lain) dan nilai tukar. Dengan itu, pihak produsen dan konsumen tidak hanya menghadapi rupiah yang melemah, namun juga biaya dana (suku bunga) yang tinggi. Akibatnya, beban dari meningkatkan suku bunga tidak selamanya sebanding dengan manfaat dari menguatkan rupiah ke nilai tertentu, terutama jika rupiahnya sendiri bersifat tidak peka.

Efek Samping Dari Intervensi Pasar Valuta Asing

Selain menaikkan suku bunga, BI juga melakukan intervensi dalam pasar valuta asing (valas) demi mempertahankan nilai rupiah. Dalam hal ini, BI menjual cadangan devisanya (cadev) ke pasar melalui bank agen dengan berbagai instrumen keuangan, terutama spot exchange. Penggunaan yang cukup mencuat di berita adalah pelelangan swap lindung nilai (hedging), di mana BI telah menurunkan batas minimum transaksi dari 5 juta dollar AS menjadi 2 juta dollar AS.

Apapun cara dan instrumen yang digunakan, BI meningkatkan penawaran yang ada di pasar, sehingga secara teori menurunkan harga valas dengan asumsi ceteris paribus. Berdasarkan data 2008-2013, Syarifuddin, et al. (2014)menemukan teori tersebut berlaku di Indonesia, namun mereka tidak bisa menyimpulkan apakah intervensi berhasil dalam menjaga stabilitas nilai tukar. Meskipun penjualan valas dapat menurunkan harganya, besaran dan volatilitasnya juga perlu diperhatikan.

Apabila penjualan valas kurang efektif dalam menjaga nilai tukar dan hal tersebut terus dilakukan, maka sebuah masalah dapat terjadi. Jika para spekulan melihat bahwa suatu nilai kurs yang dipertahankan bank sentral lebih tinggi dibandingkan nilai alamiahnya dan bahwa bank sentral tersebut tidak memiliki cadev yang cukup untuk menjaganya, maka mereka melihat peluang untuk mencari keuntungan dengan cara membeli valas yang lebih kuat. Tindakan ini akan mendorong permintaan valas sehingga meningkatkan nilai tukar ekuilibrum, mempersulit bank sentral dan mempercepat habisnya cadev.

Per 31 Agustus, BI memiliki cadev sebesar USD117,9 miliar , setara dengan pembiayaan 6,8 bulan impor atau 6,6 bulan impor dan pembayaran utang luar negeri pemerintah. Meskipun angka tersebut lebih dari standar kecukupan nasional sebesar 3 bulan, kebijakan mengenai kapan dan seberapa besar intervensi yang perlu dilakukan tetap dibutuhkan dalam menjaga nilai tukar. Dengan adanya ancaman speculative attack, depresiasi perlahan yang membakar cadangan dalam waktu yang lama terkadang lebih baik daripada mati-matian mempertahankan mata uang di bawah suatu angka magis tertentu.

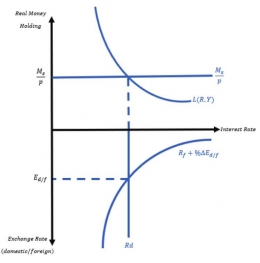

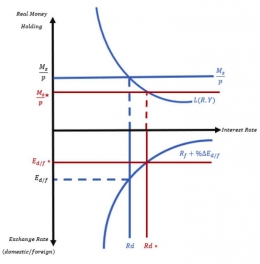

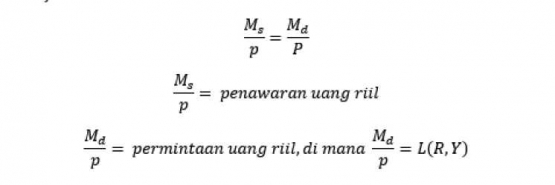

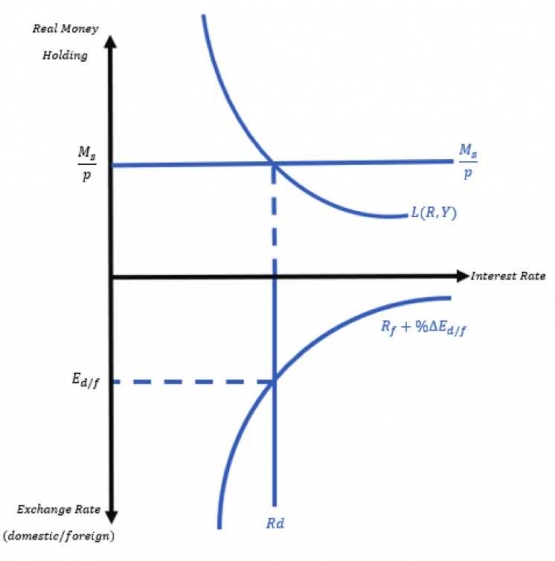

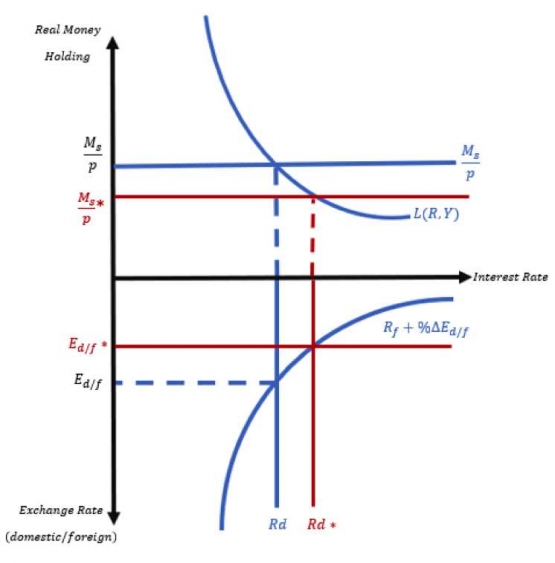

Selain mengurangi cadangan valas, intervensi pasar demi mempertahankan nilai tukar juga mengurangi jumlah uang yang beredar. Ketika bank sentral menjual valas ke masyarakat, maka transaksi tersebut mengurangi baik aset asing yang dimiliki bank sentral dan juga uang dalam arti sempit (monetary base). Hal ini disebabkan rupiah yang sebelumnya beredar di masyarakat digunakan untuk membeli valas tersebut; uang tersebut masuk ke bank sentral. Akibatnya, nilai tukar memang naik namun jumlah uang beredar turun, tindakan yang dapat memperlambat pertumbuhan ekonomi.

Bank sentral dapat mensterilisasi efek tersebut melalui pembelian surat berharga di pasar uang, sehingga masyarakat menerima uang dari hasil penjualan aset mereka ke bank sentral. BI melakukan hal ini sebagai bagian dari “intervensi ganda” mereka, di mana BI telah mengeluarkan Rp 11,9 triliun di pasar valuta asingdan pasar sekunder, di mana mereka membeli Surat Berharga Negara (SBN).