PAPER MODEL BISNIS AGREGATOR

PENGARUH TEKNOLOGI AGGREGATOR KEUANGAN TERHADAP

PEMBIAYAAN PADA PELAKU USAHA MIKRO

Disusun Oleh :

Fadhil Muhammad (2010101002)

Al Fariz Fazriansyah (2010101064)

Muhammad Helmi Alauddin (2010101006)

PROGRAM STUDI MANAJEMEN BISNIS SYARIAH

FAKULTAS EKONOMI DAN BISNIS SYARIAH

INSTITUT AGAMA ISLAM TAZKIA BOGOR

BOGOR

2023 M / 1445 H

Model Bisnis Agregator dalam Fintech

Abstrak

Model bisnis agregator fintech didasarkan pada konsep penggabungan dan penyatuan layanan keuangan yang tersebar dari berbagai penyedia ke dalam satu platform yang dapat diakses oleh pengguna. Hal ini memungkinkan pengguna untuk mengakses dan mengelola berbagai aspek keuangan mereka melalui satu aplikasi atau platform, yang mengurangi kerumitan dan meningkatkan kenyamanan.

Berkembangnya perusahaan teknologi di bidang keuangan yakni financial technology menjadi layanan keuangan yang memberikan kemudahan, keamanan, dan pinjaman modal kompetitif. Regulasi mengenai peminjaman berbasis Financial Technologytelah disahkan oleh Otoritas Jasa Keuangan (OJK) Peraturan Nomor 77/POJK.01/2016, tentang Layanan Pinjam Meminjam dan Pembayaran Uang Berbasis Teknologi Informasi. Penelitian ini bertujuan untuk menganalisa pengaruh peminjaman modal usaha pada UMKM melalui perusahaan Financial Technology Peer To Peer Lending(P2P) dan penerapan laporan keuangan berdasarkan SAK EMKM.

Latar Belakang

UMKM memiliki peran penting dalam pertumbuhan ekonomi di Indonesia yaitu sebesar 90%, namun masalah yang sering dihadapi yang biasanya menjadi penghambat pertumbuhan UMKM adalah sumber pembiayaan atau modal. Kesulitan UMKM dengan kategori mikro sulit yaitu mendapatkan fasilitas pembiayaan dari sektor perbankan, akibatnya pengembangan inovasi dan peningkatan produksi dari UMKM menjadi terhambat.

UMKM sebagai salah satu unit kegiatan perekonomian masyarakat yang menjadi pendorong roda perekonomian yang cukup penting di suatu negara. UMKM dapat menciptakan lapangan kerja dan mendorong pertumbuhan ekonomi. jadi, UMKM adalah roda perekonomian yang sangat penting untuk menjaga stabilitas ekonomi suatu negara. Setiap tahunnya, perkembangan UMKM semakin mengalami peningkatan yang pesat, sehingga makin membuka banyak lapangan kerja bagi tenaga kerja terdidik dan terlatih. Perkembangan UMKM yang pesat tentunya akan mengurangi jumlah pengangguran yang semakin banyak setiap tahun. Pemberdayaan UMKM tersebut tentunya membutuhkan permodalan yang cukup besar dari para pelaku bisnis.

Peer to peer lending berperan sebagai platform perantara bagi pemberi pinjaman dengan pengguna pinjaman untuk melakukan transaksi tanpa harus melalui lembaga keuangan perbankan (Wang, Xu & Ma, 2015). Layanan peer to peer lending berusaha menarik calon pengguna untuk meminjam secara online dengan menawarkan pemberian pinjaman dengan pengembalian yang menarik, risiko yang terukur, dan kemudahan transaksi.Fintech peer to peer merupakan fenomena perpaduan teknologi dengan fitur keuangan yang semakin dikenal dan mudah digunakan oleh stakeholder.

UMKM memerlukan kemudahan, kecepatan dan biaya yang murah dalam mendapatkan pendanaan. Kehadiran peer to peer lending di Indonesia menjadi salah satu solusi bagi pelaku usaha kecil yang sering mengalami kesulitan mengajukan pinjaman ke perbankan. Peer to peer lending telah menjadi sumber pendanaan yang penting bagi UMKM. UMKM lebih memilih sumber pendanaan langsung dari masyarakat dengan jaminan pihak ketiga (Wei, 2016). Adanya kendala UMKM untuk meminjam dana ke perbankan, menyebabkan UMKM tidak terlalu bergantung pada sistem kredit formal (Berry, Sandee & Rodriguez, 2010). Masa pandemic Covid 19 merupakan tantangan yang besar untuk para pelaku UMKM yang bisnisnya terguncang. Era adaptasi pemulihan bisnis tentunya membutuhkan permodalan sebagai kunci pembangunan UMKM. Untuk menyelamatkan usahanya, banyak dari mereka yang memanfaatkan fintech peer-to-peer lending sebagai salah satu sumber pembiayaan.

Pemanfaatan model pembiayaan peer-to-peer (P2P) lending menjadi salah satu cara untuk menyelesaikan hambatan penyaluran kredit UMKM (World Economic Forum, 2015). Otoritas Jasa Keuangan (OJK) mencatat total outstanding penyaluran pinjaman fintech lending ke UMKM per Maret 2022 telah mencapai Rp13,2 triliun. Angka ini mencapai 36% dari total outstanding pinjaman fintech lending. (Infobanknews.com, 2022) Inovasi teknologi di bidang keuangan yang semakin berkembang pesat. mendorong masyarakat termasuk pelaku UMKM wajib meningkatkan literasi keuangan dengan mempelajari dan memahami setiap layanan, produk, dan keputusan keuangan yang akan mereka terapkan. Hal ini bertujuan agar manfaat akses keuangan termasuk fintech dapat dirasakan dengan maksimal dan tidak merugikan pelaku UMKM.

Metode

Literatur: Dalam penulisan ini, penulis banyak membaca dan mendegarkan dari jurnal,artikel dan kanal berita yang berkaitan dengan pembiayaan/pendaan terhadap usaha mikro

Literatur Review

- Aggregator keuangan

Pengertian Aggregator keuangan adalah Situs web atau aplikasi yang menggunakan model perantara-fasilitator untuk mengumpulkan, memfilter, mengatur, dan membandingkan informasi tentang produk dan layanan keuangan yang diatur, diberi harga secara independen, dan dikontrol kualitasnya secara independen dari situs web, aplikasi atau platform lain (eksternal, pihak ketiga, lembaga, dan penyedia jasa keuangan teregulasi), untuk mempromosikan, menjual, dan mendistribusikan produk dan layanan tersebut secara digital, untuk komisi, atas platform atau situs web digital bermerek nilai tambah yang ramah pengguna, dan untuk meningkatkan inklusi keuangan, literasi keuangan, akses, ketersediaan, dan jangkauan layanan keuangan untuk konsumen Indonesia.

Sejak maraknya penggunaan internet pada tahun 1990an telah terjadi perkembangan pada teknologi informasi di berbagai aspek terutama institusi keuangan tanpa terkecuali penyelenggara aggregator. Berdasarkan laporan yang dimuat oleh McKinsey, dengan mengambil contoh kasus aggregator di Eropa terdapat empat tahap kedewasaan aggregator, yaitu:

1. Price-comparison only merupakan tahap pertama dan tingkatan paling sederhana dibandingkan jenis aggregator lainnya. Layanan yang ditawarkan adalah perbandingan harga sederhana antara layanan keuangan.

2. Lead-generation only merupakan tahap kedua dan menawarkan layanan penghasil prospek atau leads dan menjualnya ke broker atau penyedia produk. investasi untuk teknologi awal pada layanan ini terbilang rendah dan lebih berfokus pada pemasaran.

3. Broker merupakan tahap ketiga dalam layanan aggregator. Kelompok ini muncul karena beberapa aggregator bertindak layaknya broker dengan memberikan saran digital dan rekomendasi untuk menghasilkan prospek atau leads. Untuk mencapai tahap ini tentunya aggregator harus meningkatkan modal teknologi karena proses bisnis yang dijalankan lebih kompleks dari tahap sebelumnya.

4. Product provider merupakan tahap tertinggi dari suatu aggregator karena aggregator dapat berkompetisi pada segmen pelanggan dengan menawarkan produk yang eksklusif. Seringkali produk yang ditawarkan merupakan solusi yang lebih murah dibandingkan perusahaan penyedia produk tersebut.

- Usaha Mikro

Usaha Mikro adalah usaha produktif milik orang perorangan dan / atau badan usaha perorangan yang memenuhi kriteria Usaha Mikro sebagaimana diatur dalam Undang-Undang ini, yaitu dengan jumlah aset maksimal Rp. 50.000.000, -- (Lima Puluh Juta Rupiah) dan jumlah omzet maksimal Rp. 300.000.000, -- (Tiga Ratus Juta Rupiah).

Sektor UMKM juga memiliki peran yang sangat penting dalam perkembangan ekonomi di Indonesia dan ini dapat dilihat dari kemampuan menyerap jumlah tenaga kerja yang besar juga merupakan solusi untuk mengurangi jumlah pengangguran. Tren positif ini yang perlu terus dijaga pertumbuhannya agar sektor UMKM dalam skala yang besar mampu mengatasi masalah pengangguran di Indonesia.

- Teknologi dalam keuangan

Istilah fintech sering kali dikaitkan dengan pinjaman online yang belakangan ini tengah hangat diperbincangkan. Fintech adalah singkatan dari financial technology yang merupakan jasa keuangan dengan menggunakan teknologi. Biasanya, fintech menggunakan sistem terintegrasi yang mempermudah transaksi finansial masyarakat. Sebenarnya fintech bukan hanya berupa pinjaman online saja, karena terdapat berbagai jenis fintech dengan fungsi dan tujuan yang berbeda.

Dilansir dari laman OJK, fintech adalah perusahaan yang melakukan inovasi di bidang jasa keuangan dengan sentuhan teknologi yang modern. Awalnya, pemanfaatan teknologi dalam fintech hanya difokuskan untuk sistem back-end perusahaan keuangan saja. Namun seiring berjalannya waktu, saat ini kebanyakan perusahaan fintech memanfaatkan teknologi untuk memenuhi kepuasan serta memecahkan berbagai masalah pelanggan. Hingga saat ini, banyak fintech yang menawarkan kepraktisan dan kemudahan dalam aktivitas keuangan. Mereka berlomba-lomba menciptakan solusi dalam perbaikan sistem keuangan tradisional yang terkenal ribet dan boros waktu.

Pengertian Model bisnis Agregator

Model bisnis agregator adalah sebuah konsep yang muncul dalam industri fintech yang memungkinkan perusahaan atau platform untuk mengumpulkan, mengintegrasikan, dan menyediakan akses terhadap berbagai layanan keuangan dari berbagai penyedia pihak ketiga (third-party providers) dalam satu platform atau aplikasi. Dengan kata lain, model bisnis agregator bertindak sebagai perantara antara pengguna (konsumen atau bisnis) dan berbagai layanan keuangan yang mungkin mereka butuhkan.

Model ini telah memungkinkan konsumen dan bisnis untuk mengakses berbagai layanan finansial, seperti pembayaran digital, pinjaman, asuransi, investasi, penggalangan dana, dan banyak lagi, semua melalui satu aplikasi atau platform tunggal.

Contoh model bisnis agregator yang terkenal adalah platform perbankan digital yang mengintegrasikan rekening bank, layanan keuangan lainnya dalam satu aplikasi. Pengguna dapat melakukan transfer dana, membayar tagihan, berinvestasi, dan mengakses berbagai layanan finansial lainnya dengan mudah melalui platform tersebut.

Selain menyederhanakan akses ke layanan finansial, model bisnis agregator juga dapat memberikan nilai tambah melalui agregasi data dan analisis. Mereka dapat mengumpulkan data pengguna dari berbagai sumber, menghasilkan wawasan yang berguna, dan memberikan rekomendasi yang disesuaikan dengan preferensi dan kebutuhan individu.

Model bisnis agregator memiliki potensi untuk mengubah cara kita mengelola keuangan, bertransaksi, dan berinteraksi dengan layanan finansial. Namun, hal ini juga menghadirkan sejumlah tantangan, termasuk isu regulasi, privasi data, dan risiko keamanan yang perlu dipertimbangkan dengan cermat. Sub-bab berikutnya akan membahas jenis-jenis model bisnis agregator yang lebih spesifik dan perannya dalam fintech.

- Cara Kerja Model Aggregator

Ketika seorang pendiri mencoba mendirikan bisnis agregator, hal pertama yang mereka butuhkan adalah kemitraan. Oleh karena itu, prosesnya dimulai dengan menghubungi sebanyak mungkin penyedia layanan. Agregator kemudian mencoba meyakinkan penyedia layanan bahwa mereka dapat membantu upaya pemasaran mereka dengan mendatangkan lebih banyak pelanggan. Hasil akhir dari penjangkauan ini adalah perjanjian kemitraan yang ditandatangani antara penyedia layanan dan agregator. Para pendiri harus membangun skala ekonomi. Artinya, mereka mewajibkan beberapa penyedia layanan untuk mendaftar sebelum menawarkan layanannya kepada pelanggan. Para pendiri juga perlu membangun sistem yang memungkinkan mereka memungkinkan komunikasi yang lancar antara penyedia layanan dan pelanggan sambil terus memantau kemajuannya. Setelah pelanggan melakukan pemesanan, seluruh proses pemberian layanan perlu dikelola melalui sistem komunikasi agregator. Setelah pelanggan melakukan pembayaran setelah memanfaatkan layanan, uangnya masuk ke agregator. Agregator memotong sejumlah tertentu sebagai komisi dan membayar sisanya kepada penyedia layanan. Agregator umumnya tidak segera membayar uang tersebut kepada penyedia layanan. Sebaliknya, mereka menyimpan uangnya untuk beberapa waktu dan membayar penyedia layanan pada interval waktu tertentu

Agregator menciptakan nilai untuk dua kelompok pelanggan. Detail keduanya adalah sebagai berikut :

Kelompok pelanggan pertama adalahpengguna sebenarnya, yaitu pelanggan penyedia layanan. Agregator menciptakan nilai bagi pelanggan ini karena mereka berjanji untuk memberikan kebaikan layanan berkualitas dengan harga pantas. Pelanggan memiliki akses terhadap penawaran harga yang kompetitif dari berbagai pemasok hanya dengan mengklik satu tombol. Selain itu, mereka memiliki jaminan kualitas yang dijamin oleh nama merek mereka. Jika layanan yang diberikan tidak sesuai dengan kualitas yang diharapkan, maka mereka juga memiliki mekanisme penyelesaian pengaduan

Kelompok pelanggan kedua untuk agregator adalahpenyedia layanan. Agregator menambah nilai bagi penyedia layanan dengan memasarkan atas nama mereka. Agregator memungkinkan perusahaan untuk fokus pada eksekusi sambil melakukan outsourcing fungsi pemasaran. Selain itu, agregator mampu menghasilkan skala ekonomi. Karena upaya periklanan dan pemasaran mereka begitu besar, mereka menarik banyak pelanggan. Penyedia layanan mendapatkan akses ke pelanggan ini dan dapat berkembang jika mereka memberikan layanan berkualitas baik.

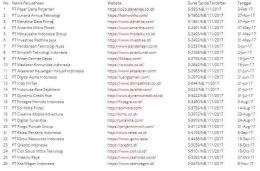

- Perusahaan Fintech yang telah terdaftar di OJK

- Perusahaan Fintech Pembiayaan pada sector Usaha Micro

- Amartha : Mari kita mengenal P2P lending, definisi Peer-To-Peer (P2P) Lending adalah suatu proses mengumpulkan dana lewat suatu platform atau perusahaan fintech yang nantinya akan diberikan kepada pemilik usaha sebagai pinjaman. Dengan kata lain, P2P lending menghubungkan pemberi dana (investor atau lender) dengan peminjam dana atau borrower secara online. Sedangkan jenis usaha yang dapat menerima pendanaan ini bisa berskala kecil maupun besar. Dalam prosesnya, peminjam dana bisa mengajukan kredit secara langsung kepada pemilik dana dengan syarat lebih mudah dan proses lebih cepat dibandingkan ke lembaga keuangan konvensional.

- Danamas

Danamas adalah perusahaan yang berdiri sejak tahun 2000 dengan nama PT. Kumonindo Arga Digital, Kemudian Untuk lebih memudahkan konsumen bergantu nama menjadi PT Pasar Dana Pinjaman yang berdiri dibawah naungan sinarmas Financial Service. kami berkomitmen memberikan solusi untuk para pelaku usaha produktif terutama usaha micro untuk dapat meningkatkan usahanya yang sealalu disebabkan oleh alasan klasik yaitu kekurangan modal Usaha. Hal ini dapat dimengerti karena kesulitan untuk mengakses pendanaan dari lembaga keuangan karena satu dan lain hgahl terutama dalam persyarata untuk memperoleh kredit. pemegang saham Danamas saat ini adalah PT Sinar Mas Mutltiartha Tbk sebesar 99,99% dan PT Digital solusindo Nusantara sebesar 0,01 %Dalam Aplikasi Danamas sendiri sudah terdapat panduan untuk meminjam modal usaha, invoice financing dan panduan sebagai yang membiayai / mendanai suatu usaha, dan telah berbagai fitur dengan kebutuhan para pengguna. diaplkasi ini juga mengarahkan pengguna dengan kebutuhannya dan memberikan informasi secara jelas dengan kebutuhan yang di inginkan oleh pengguna.

5. Melakukan Pinjaman dengan Danamas

Pinjaman Bisnis

Keunggulan

Tingkat bunga mulai dari 14%

Tenor 10 Tahun

Pendanaan Mencapai 2 Milyar

Pembayaran Secara angsuran

Pembiayaan Kembali

Risiko

kerugian dalam kemampuan bayar ( telat / gagal bayar)

Syarat Pengajuan

Sertifikat kepemilikan (SHM/SHGB/SHMSRS)

IMB

Foto objek bangunan

Foto KTP pasangan (opsional)

Foto PBB terakhir

Dokumen Financial

Foto slip gaji/SPT dan rekening koran selama 3 bulan terakhir

Swafoto di kantor / ID Card (opsional)

Surat keterangan kerja (opsional)

Biaya yang harus ditanggung

Administrasi

KIPP

Premi asuransi

Provisi

Notaris / PPAT

Risiko

- Kredit Macet (Default Risk): Terdapat risiko bahwa peminjam tidak dapat atau tidak mau membayar pinjaman mereka. Hal ini dapat terjadi karena masalah keuangan yang tidak terduga atau kurangnya tanggung jawab peminjam. Kredit macet dapat mengakibatkan kerugian bagi pemberi dana.

- Risiko Keamanan Cyber (Cybersecurity Risk): Perusahaan fintech mengumpulkan dan menyimpan data pribadi dan keuangan pengguna. Risiko keamanan siber bisa menyebabkan peretasan data atau pencurian informasi pribadi, yang dapat merugikan peminjam dan pemberi dana.

- Risiko Regulasi: Peraturan dan perundang-undangan yang berkaitan dengan fintech dan P2P lending bisa berubah, dan perusahaan harus mematuhi peraturan tersebut. Perubahan regulasi bisa mempengaruhi operasional perusahaan dan cara perusahaan menjalankan bisnisnya.

- Risiko Operasional: Perusahaan fintech harus memiliki sistem dan proses operasional yang kuat. Gangguan dalam operasional, seperti masalah teknis atau kegagalan sistem, bisa memengaruhi kemampuan perusahaan untuk memberikan pinjaman atau menerima pembayaran.

- Risiko Likuiditas: Pemberi dana mungkin tidak dapat menarik kembali dana mereka dengan cepat jika mereka membutuhkannya. Ini karena dana yang diberikan oleh pemberi dana digunakan untuk membiayai pinjaman peminjam. P2P lending bukan pasar sekunder yang dapat dengan mudah menjual pinjaman kepada pihak ketiga.

- Risiko Sistemik: P2P lending dapat menjadi rentan terhadap peristiwa ekonomi makro seperti resesi yang dapat mempengaruhi sejumlah besar peminjam sekaligus.

- Risiko Reputasi: Perusahaan fintech yang menghadapi masalah reputasi, misalnya karena penanganan yang buruk terhadap peminjam atau pemberi dana, dapat mengalami penurunan minat dari pengguna.

Kesimpulan:

Model bisnis agregator fintech adalah konsep yang mengintegrasikan berbagai layanan keuangan dari penyedia pihak ketiga ke dalam satu platform atau aplikasi. Ini memungkinkan pengguna, terutama pelaku usaha mikro, untuk mengakses dan mengelola berbagai aspek keuangan mereka dengan lebih mudah dan nyaman. Dalam konteks UMKM di Indonesia, yang sering mengalami kesulitan dalam mendapatkan pembiayaan, fintech peer-to-peer lending menjadi solusi penting. Agregator keuangan dalam fintech menghubungkan penyedia layanan keuangan dengan calon peminjam, memberikan akses lebih luas terhadap pembiayaan tanpa melalui lembaga perbankan tradisional. Namun, penggunaan fintech juga membawa risiko seperti kredit macet, risiko keamanan siber, perubahan regulasi, dan risiko reputasi. Meskipun demikian, peran fintech, seperti Danamas, telah membantu mengatasi masalah pembiayaan UMKM di Indonesia, dengan menawarkan berbagai produk pembiayaan bisnis dengan syarat dan kondisi tertentu. Keberhasilan fintech dalam mendukung UMKM juga membutuhkan peningkatan literasi keuangan dan pemahaman yang baik dari pihak pengguna agar manfaat akses keuangan maksimal dan tidak merugikan pelaku UMKM.

Daftar Pustaka

Damanhuri Fajril Mukhtar, Y. R. (2019). ANALISIS PENDANAAN MODAL UMKM MELALUI FINANCIAL TECHNOLOGY PEER TO PEER LENDING (P2P). Jurnal Ilmu dan Riset Akuntansi.

Hendri Rahmayani Asri, E. S. (2022). PENGARUH PERSEPSI KEMUDAHAN, PERSEPSI RISIKO, DAN KEPERCAYAAN TERHADAP MINAT PENGGUNAAN PEER TO LENDING. JURNAL JUKIM.

OJK, Daftar Perusahaan Fintech yang terdaftar di OJK, diakses pada 14 Oktober 2023 dari https://sikapiuangmu.ojk.go.id/FrontEnd/CMS/Article/10398

Tim Blog Amartha, Ketahui Apa Itu P2P Lending: Pengertian, Manfaat & Cara Kerja diakses pada 17 Oktober 2023 dari https://amartha.com/blog/pendana/money-plus/ketahui-apa-itu-p2p-lending-manfaat-dan-cara-kerja/

Danamas, Cara Kerja Peminjaman Di Danamas diakses pada 17 Oktober 2023 dari https://danamas.co.id/web/HomeAction_home.action#cara-kerja

Artikel Kementrian Keuangan, Kontribusi UMKM dalam perekonomian Indonesia diakses pada 10 Oktober 2023 dari https://djpb.kemenkeu.go.id/kppn/lubuksikaping/id/data-publikasi/artikel/3134-kontribusi-umkm-dalam-perekonomian-indonesia.html#:~:text=Sektor%20UMKM%20yang%20terbukti%20mampu,mengatasi%20masalah%20pengangguran%20di%20Indonesia

Dinas Koperasi dan usaha Mikro, Kriteria Usaha Mikro, Kecil dan Menengah diakses pada 10 Oktober 2023 dari https://dinkopum.bojonegorokab.go.id/menu/detail/5/KRITERIAUMKM

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H