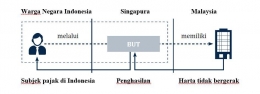

Dalam kondisi ini, ada dua situasi yang bisa dijadikan contoh, yaitu:

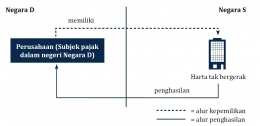

- Harta tidak bergerak terletak di negara sumber dan di negara sumber tersebut tidak terdapat BUT. Atau, apabila ada, harta tak bergerak tersebut tidak memiliki hubungan secara efektif dengan BUT yang berada di negara sumber tersebut.Perusahan yang merupakan subjek pajak dalam negeri Negara D mendapatkan penghasilan dari harta tak bergerak yang berada di Negara S. Berdasarkan Pasal 6 P3B Negara D dan Negara S, Negara S berhak mengenakan pajak atas penghasilan tersebut. Negara D juga dapat mengenakan pajak, tetapi wajib menggunakan metode eliminasi pajak berganda sesuai dengan Pasal 23 P3B Negara D dan Negara S (Scandone, 2009).

Dokpri

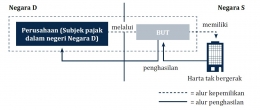

Dokpri - Harta tak bergerak berada di negara sumber, di negara sumber tersebut terdapat BUT. Harta tak bergerak yang ada di negara sumber tersebut mempunyai hubungan efektif dengan BUT yang bertempat kedudukan di negara sumber, seperti ilustrasi berikut:Sesuai dengan Pasal 6 ayat (4) dan Pasal 6 ayat (3) P3B Negara D dan Negara S, Negara S bisa memajaki penghasilan dari harta tak bergerak. Walaupun terdapat BUT di Negara S, Pasal 7 tidak dapat diterapkan. Negara D bisa memajaki penghasilan dari harta tak bergerak tersebut dan wajib menerapkan metode pembebasan sebagai metode eliminasi pajak berganda berdasarkan Pasal 23 dari P3B Negara D dan Negara S (Darussalam, et al, 2017).

Dokpri

Dokpri

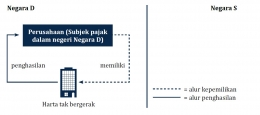

6.b Harta Tak Bergerak Terletak di Negara Domisili

Ketika harta tak bergerak terdapat di negara domisili, Pasal 6 tidak dapat diterapkan karena ruang lingkup penerapan Pasal 6 hanya mencakup penghasilan yang diterima subjek pajak dalam negeri suatu negara (negara domisili) atas harta tak bergerak yang terletak di negara lainnya (negara sumber). Pada kondisi ini, terdapat situasi yang dapat dijadikan contoh, yaitu sebagai berikut.

- Perusahaan yang merupakan subjek pajak dalam negeri suatu negara, memiliki harta tidak bergerak yang juga terletak di negara tersebut. Atas penghasilan yang diterima dari harta tak bergerak yang berada di Negara D oleh perusahaan yang merupakan subjek pajak dalam negeri di Negara D tidak memerlukan P3B Negara D dan Negara S. Ketentuan pemajakan atas penghasilan harta tak bergerak ini diserahkan sepenuhnya pada ketentuan domestik Negara D.

Salah satu isu yang sering kali muncul sehubungan dengan ketentuan harta tak bergerak dengan pasal substantif lain yang terdapat dalam P3B adalah isu mengenai penggolongan penghasilan harta tak bergerak yang diatur dengan Pasal 6 dan penghasilan royalti yang diatur dalam Pasal 12. Hal ini sebagaimana yang terjadi dalam kasus banding yang telah diputus oleh Pengadilan Pajak Indonesia lewat Putusan Pengadilan Pajak Nomor: 42752/PP/M.XIV/13/2013 (Darussalam, et al, 2017). Kasus tersebut adalah sebagai berikut:

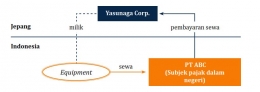

- PT A, yang merupakan subjek pajak dalam negeri Indonesia, menyewa sebuah mesin milik Yasunaga Corp yang merupakan subjek pajak dalam negeri Jepang. Mesin tersebut melekat pada pabrik yang dimiliki PT A.

- Atas sewa mesin tersebut, PT A membayar sejumlah uang kepada Yasunaga Corp.

- Menurut PT A, sesuai dengan P3B Indonesia dan Jepang, pembayaran atas sewa mesin termasuk dalam pengertian pembayaran royalti yang diatur dalam Pasal 12 ayat (3). Dalam pasal tersebut, definisi royalti termasuk ‘right to use equipment’. Sesuai dengan Pasal 12 P3B Indonesia dan Jepang, Indonesia boleh mengenakan pajak atas pembayaran kepada Yasunaga Corp sebagai negara sumber dengan menerapkan tarif sebesar 10%.

- Menurut otoritas pajak Indonesia, pembayaran kepada Yasunaga Corp tersebut adalah pembayaran atas penyewaan harta tak bergerak sehingga ketentuan pemajakannya mengacu pada Pasal 6 P3B Indonesia dan Jepang. Argumentasi berdasarkan Pasal 507 KUHP yang mengemukakan bahwa mesin termasuk dalam pengertian benda tak bergerak. Maka, hak pemajakan atas pembayaran sewa mesin tersebut berada pada Indonesia dan atas sewa mesin tersebut dipotong PPh Pasal 26 atas sewa dengan tarif 20%.

- Atas kasus tersebut, majelis hakim berkesimpulan bahwa definisi harta tak bergerak pada Pasal 6 P3B Indonesia dan Jepang mengacu pada definisi ketentuan domestik. Dalam kasus ini, Pasal 507 KUHP dapat digunakan sebagai acuan untuk mendefinisikan apakah mesin termasuk dalam pengertian harta tak bergerak. Maka dari itu, majelis hakim memutuskan bahwa pembayaran sewa mesin kepada Yasunaga Corp merupakan pembayaran atas sewa harta tak bergerak yang terutang pajak di Indonesia dengan tarif sebesar 20%.

DAFTAR PUSTAKA

Baker, P., 2012. Double taxation conventions: a manual on the OECD model tax convention on income and on capital. Sweet & Maxwell.

Darussalam., and Septriadi, D., 2017. Perjanjian Penghindaran Pajak Berganda: Panduan, Interpretasi, dan Aplikasi. Jakarta: PT Dimensi Internasional Tax.

Holmes, K., 2007. International tax policy and double tax treaties: an introduction to principles and application. IBFD.

Hsu, H., 2011. Income from Immovable Property on History of Tax Treaties.