Bentuk usaha tetap dianggap mulai timbul pada saat sebuah perusahaan mulai melakukan kegiatan usahanya melalui tempat yang tetap. Hal ini dapat diketahui pada saat perusahaan mempersiapkan tempat yang dimaksud sebagai tempatnya yang tetap. Masa persiapan tempat tersebut tidak perlu dihitung sepanjang kegiatan tersebut berbeda sama sekali dari kegiatan perusahaan yang kan dilaksanakan melalui tempat itu. Suatu bentuk usaha tetap akan dianggap tidak ada lagi bila tempat itu.

Bentuk usaha tetap dianggap tidak ada bila tempat yang digunakan untuk kegiatan usahaanya tidak dilanjutkan. Dan jika semua kegiatan yang berkaitan dengan bentuk usaha tetap sebelumnya dihentikan. Namun, pemberhentian sementara kegiatan tidak berarti keberadaan suatu bentuk usaha tetap berhenti.

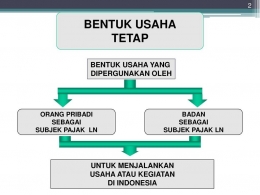

Pajak yang Mengatur Bentuk Usaha Tetap

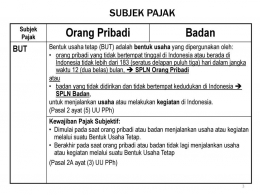

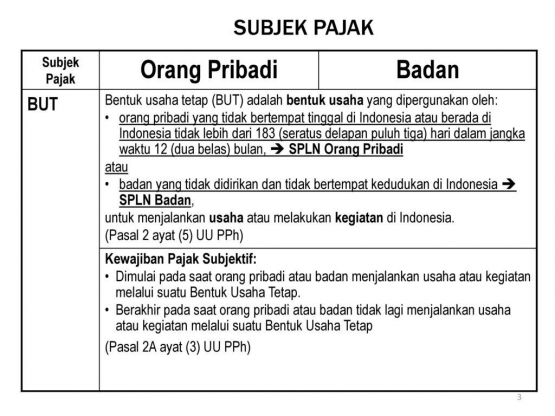

Dalam undang-undang pajak penghasilan pasal 2 ayat 2, mengatur tentang penghasilan bentuk usaha tetap perusahaan asing di Indonesia, yaitu penghasilan yang didapat atau diperoleh di Indonesia. Yang mengatur cakupan penghasilan badan usaha tersebut terdapat pada pasal 5 ayat 2, meliputi

1. Attribution Rule

Penghasilan suatu bentuk usaha tetap, dimana perusahaan tersebut merupakan perusahaan asing di Indonesia yang memperoleh penghasilan yang diperoleh dari kegiatan usahanya di Indonesia. Contohnya, jika usaha tersebut bergerak di manufaktur, maka semua penghasilan dari aktivitas menufaktur di Indonesia menjadi tanggungan pajak.

2. Force of Attraction

Suatu penghasilan perusahaan asing di Indonesia adalah semua penghasilan yang meliputi aktivitas usaha sejenis yang dilakukan perusahaan, yang meliputi kegiatan usaha kantor pusat. Semua hasil penghasilan tersebut dihitung dan menjadi kewajiban pajak.

3. Effectively Connected

Perusahaan menerima penghasilan pasif, bisa berupa royalti atau pendapatan bunga dari kegiatan bentuk usaha tetapnya di Indonesia yang memiliki hubungan efektif, dan dianggap sebagai penghasilan yang harus menjadi kewajiban pajak yang harus dibayar atas kegiatannya di Indonesia.