GOOD COMPANY BAD STOCK ANALYSIS (TOP-DOWN APPROACH)

ANALISIS EKONOMI DAN PASAR MODAL

IMF menyampaikan bahwa pertumbuhan ekonomi 2016 diperkirakan sebesar 5,0% yang diprediksikan didapat dari konsumsi swasta yang kuat. IMF juga memandang bahwa kebijakan moneter Indonesia yang dibuat sepanjang tahun 2016 ini sudah tepat. Pada tahun Agustus 2016, ketika nilai inflasi Indonesia mencapai tingkat terendah yakni sebesar 2,79%, Bank Indonesia memutuskan untuk menurunkan suku bunga kebijakan yakni implementasi suku bunga yang baru yakni BI 7-day Reverse Repo Rate dan kebijakan tersebut berjalan dengan lancar. Selain itu salah satu kebijakan pemerintah yang sangat berdampak besar adalah pengadaan tax amnesty.

Program tax amnesty Indonesia tergolong sukses, karena pemerintah mampu menarik WNI di luar negeri membawa dananya masuk dalam bentuk repatriasi ke Indonesia hingga mencapai Rp 200 triliun dari target repatriasi Rp 1000 triliun hanya dengan waktu 5 bulan. Program tax amnestytentunya sangat berdampak besar bagi industri pasar modal, karena pasar modal dapat menjadi gateway bagi dana repatriasi.

Berdasarkan portal berita kompas, Bank Indonesia menyatakan bahwa untuk 2017 mendatang kondisi perekonomian nasional akan lebih menjanjikan dan cukup kompeten. BI memperkirakan pertumbuhan ekonomi Indonesia pada tahun 2017 akan berada pada kisaran 5 hingga 5,4 persen dan inflasi akan berada dikisaran target 4 ± 1%. Selain itu pada tahun 2017 mendatang, Indonesia sepakat untuk bekerja sama dengan India dalam beberapa sektor industri. Hal tersebut diharapkan dapat mendorong pertumbuhan ekonomi Indonesia, khususnya pertumbuhan komunitas bisnis. Selain itu, Indonesia juga berharap untuk meningkatkan perdagangan dengan membuat variasi produk ekspornya ke India.

ANALISIS INDUSTRI

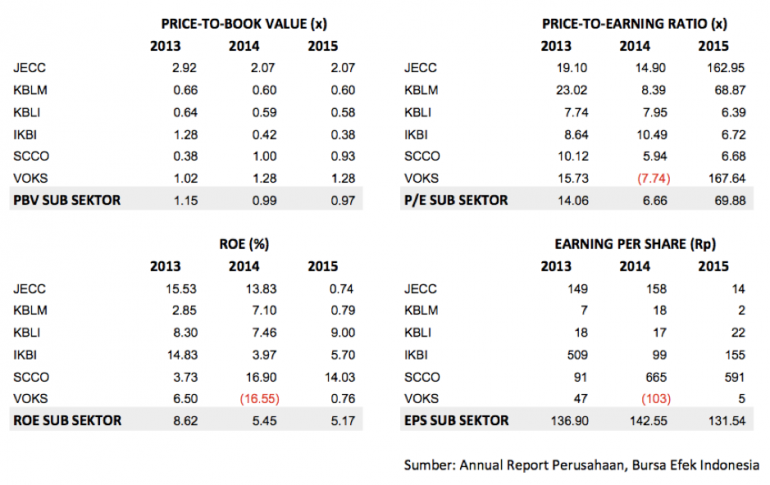

Para investor yang sebelumnya memiliki saham di sektor konsumer, diperkirakan akan pindah ke sektor yang salah satunya adalah aneka industri dikarenakan nilai saham konsumer telah mencapai valuasi yang tinggi dan pertumbuhannya diperkirakan tidak relative tinggi, kemungkinan dibawah 10 persen. Berdasarkan dua informasi diatas, nampaknya sub-sektor kabel pada sektor aneka industri berpotensi untuk terus menguat. Berikut merupakan perbandingan data PBV, PER, ROE dan EPS dari keenam emiten sub-sektor kabel, yang telah diolah dari laporan keuangan tahunan masing-masing emiten pada tiga tahun terakhir.

Dari data PBV diatas dapat dilihat bahwa sebagian besar nilai PBV < 1. Hal tersebut mencerminkan bahwa saham kabel masih undervalued atau murah. Beberapa saham dari sub-sektor ini juga memiliki nilai PER yang rendah, yakni dibawah nilai rata-rata yaitu 15. Nilai PER ini juga dapat digunakan untuk menilai saham, yang mana jika nilai PER saham dibawah 15 dapat dikatakan sebagai saham undervalued. Selain itu, nilai ROE dan EPSnya pun masih cukup tinggi bila dibandingkan dengan sub-sektor lain. Namun, mengapa saham sub-sektor kabel ini masih jarang terdengar dan diberitakan?

Pada awal tahun 2016, pemerintah sedang mengejar percepatan infrastruktur khususnya dalam bidang kelistrikan nasional. Bahkan pemerintah telah diterbitkan peraturan presiden untuk menunjang program tersebut. Peraturan tersebut ditetapkan pada tanggal 8 Januari, yaitu Peraturan Presiden Republik Indonesia No. 4 Tahun 2016 tentang Percepatan Pembangunan Infrastruktur Ketenagalistrikan. Peraturan tersebut ditujukan untuk mempercepat pembangunan pembangkit 35.000 MW dan jaringan transmisi sepanjang 46.000 km dengan mengutamakan penggunaaan energi baru dan terbarukan dalam rangka mendukung upaya penurunan emisi gas rumah kaca. Megaproyek yang digagas oleh pemerintah tersebut seharusnya memberikan imbas positif pada saham-saham sub-sektor kabel yang mana industri kabel ini salah satu penunjang infrastruktur kelistrikan.

ANALISIS PERUSAHAAN

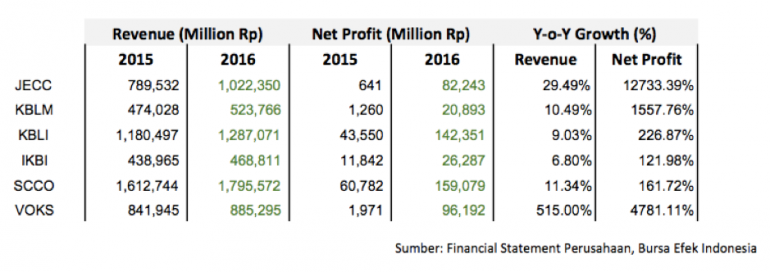

Dari data-data fundamental, valuasi harga dan rata-rata trading volume diatas, menurut saya yang merupakan salah satu good company bad stock adalah saham KBLI. PT. KMI Wire & Cable Tbk (KBLI) bergerak dalam bidang manufaktur kabel dan kawat listrik, komunikasi dan telekomunikasi, baik terisolasi dan non-terisolasi. KBLI juga memproduksi aksesoris lainnya dan semua jenis kabel, baik terisolasi atau non-terisolasi, suku cadang serta teknik listrik dan komponen kawat.

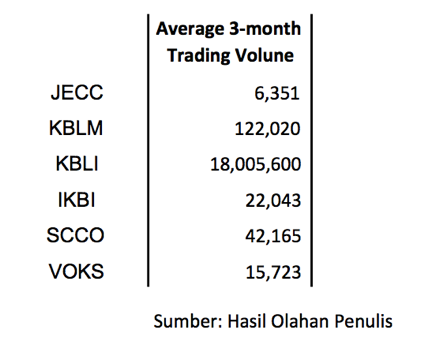

Saham tersebut memiliki fundamental yang cukup bagus, harganya merupakan yang paling murah jika dibandingkan dengan yang lain dan trading volume saham tersebut juga merupakan yang paling tinggi. Bila dibandingkan dengan saham pada sub-sektor kabel, memang KBLI memiliki trading volume yang cukup tinggi, namun apabila dibandingkan dengan saham saham yang berasal dari sektor industri lain, tingkat rata-rata trading volume tersebut tidaklah seberapa.

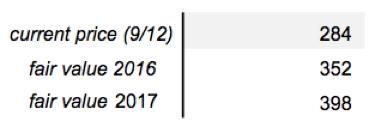

Kategori bad stock bukan berarti memiliki trading volume nol. Trading volume masih merupakan aspek penting untuk melihat investor behavior seperti ‘Apakah saham tersebut masih aktif diperjual-belikan oleh investor lain? Apakah banyak investor lain yang juga tertarik untuk berinvestasi di saham ini?’ dan apabila banyak investor lain yang juga tertarik untuk berinvestasi, hal tersebut dapat membuat naiknya harga saham. Harga perlembar saham KBLI juga masih terbilang murah yakni pertanggal 9 Desember 2016 sebesar Rp 284/lembar. Dengan harga tersebut, saham KBLI juga cocok untuk investor yang memiliki modal tidak terlalu besar sehingga saham ini dapat dijadikan target untuk berbagai kalangan investor.

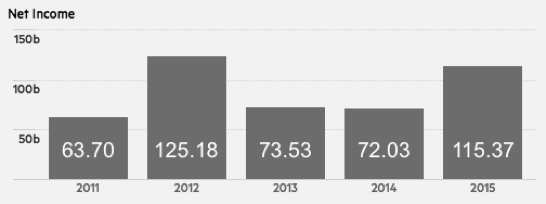

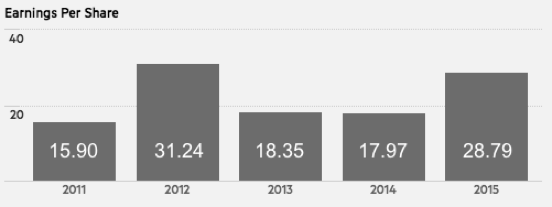

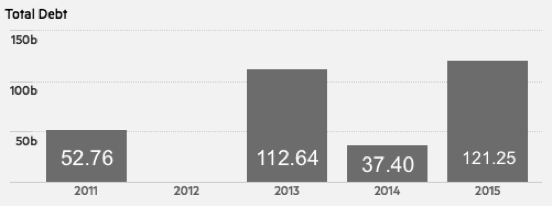

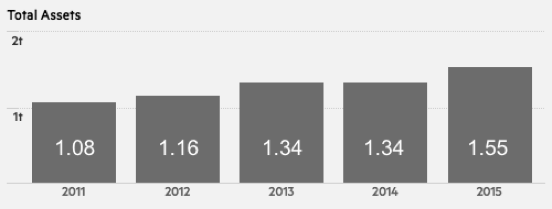

Berikut adalah grafik pertumbuhan data historis yang didapat dari laporan keuangan selama lima tahun terakhir.

Rasio Likuiditas

Rasio likuiditas digunakan untuk mengetahui apakah perusahaan mampu membayar hutang lancar dengan aset yang mereka miliki. Untuk mengetahui rasio likuiditas tersebut, dapat dilihat dari current ratio dan quick ratio. Current ratio membandingkan aset lancar dengan hutang lancar yang mana memberikan informasi mengenai kemampuan aset lancar untuk membayar hutang lancar. Emiten KBLI ini memiliki current ratiosebesar sebesar 3% yang mana mengindikasikan bahwa setengah dari aset lancar mampu menutupi seluruh hutang lancar. Quick ratio membandingkan antara aset lancar tanpa persediaan dengan hutang lancar.

Quick ratioini memfokuskan pada aset yang likuid, persediaan disisihkan dari perhitungan dikarenakan merupakan bagian dari aset lancar yang paling tidak likuid. Emiten KBLI ini memiliki quick ratiosebesar 1.84% yang mengindikasikan bahwa aset lancar yang likuid lebih dari cukup untuk menutupi hutang lancar perusahaan. Cash ratio membandingkan antara kas dan setara kas dengan hutang lancar. Cash ratioberguna untuk mengetahui seberapa besar kas dan setara kas yang tersedia yang mampu menutupi hutang lancar perusahaan. Cash ratioemiten KBLI sebesar 6%. Cash ratiomengindikasikan bahwa kas dan setara kas KBLI dapat membayar 6% hutang lancar perusahaan.

Rasio Solvabilitas

Rasio ini dipakai untuk mengetahui apakah perusahaan mampu membayar semua hutang mereka apabila perusahaan dilikuidasi. Untuk mengetahui rasio solvabilitas tersebut, dapat dilihat dari total debt to total asset ratiodan debt to equity ratio. Debt to total asset ratio membandingkan total hutang dengan total aset perusahaan. Jika debt to equity ratio-nya rendah, mengindikasikan bahwa perusahaan tersebut memiliki leverageyang rendah dan kecilnya risiko untuk tidak mampu membayar hutang.

Debt ratiosebesar 5% mengindikasikan bahwa 5% total aset KBLI mampu menutup seluruh hutang perusahaan tersebut. Debt to Equity Ratiomembandingkan total hutang dengan total ekuitas perusahaan. Tingkat debt to equity ratio yang rendah mengindikasikan bahwa komposisi ekuitas lebih banyak dibandingkan dengan komposisi hutang perusahaan. Debt to Equity Ratiosaham KBLI sebesar 5% mengindikasikan bahwa jumlah total hutang KBLI sebanding dengan 5% dari total ekuitas KBLI. Hal ini mengindikasikan bahwa KBLI tidak bergantung dengan hutang untuk menjalankan operasional perusahaan.

Rasio Rentabilitas

Rasio Rentabilitas dapat dilihat dari net profit margin, ROI, ROE, dan ROA. Net profit margin membandingkan antara laba bersih setelah pajak dengan penjualan bersih perusahaan. NPM digunakan untuk mengukur kemampuan perusahaan menghasilkan laba bersih. NPM emiten KBLI sebesar 9,95%. Semakin tinggi rasio, perusahaan tersebut semakin mampu untuk menghasilkan laba yang tinggi. ROI membandingkan antara pendapatan setelah pajak dengan investasi perusahaan. ROI emiten KBLI sebesar 21,52% yang mengindikasikan bahwa setiap 1 rupiah yang diinvestasikan akan memberikan keuntungan 21,52% pada perusahaan.

ROE membandingkan antara laba sebelum pajak dan bunga atau EBIT dengan total ekuitas. ROE sebesar 25,06% yang mengindikasikan bahwa penggunaan ekuitas untuk menjalankan operasional perusahaan memberikan keuntungan sebesar 25,06%. ROA membandingkan antara laba sebelum pajak dan bunga, atau EBIT dengan total aset. ROA sebesar 16,33% mengindikasikan bahwa EBIT yang diperoleh dari operasional perusahaan dengan penggunaan jumlah aset memberikan keuntungan sebesar 16,33%.

Valuasi

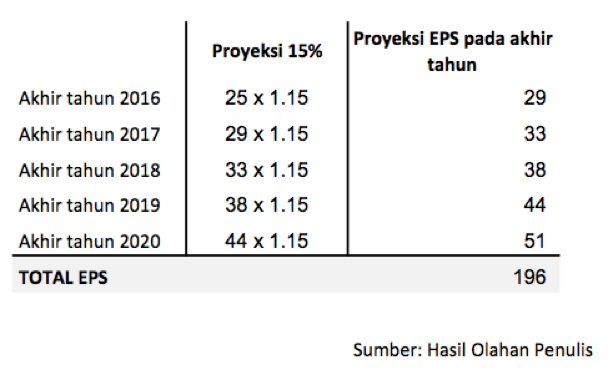

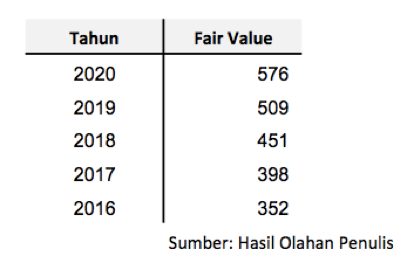

EPS rata-rata emiten KBLI ini adalah 19% per tahun. Dikarenakan pertumbuhan EPS emiten KBLI >15%, diproyeksikan bahwa pertumbuhan EPS 5 tahun kedepan adalah 15%. Proyeksi P/E yang digunakan adalah 12, karena P/E kurang dari 20. Lalu, karena pertumbuhan dividen selama tiga tahun terakhir adalah sebesar 21%, proyeksi dividen untuk 5 tahun kedepan adalah sebesar 20%.

= EPS tahun 2020 x proyeksi P/E

= 51 x 12

= 612/lembar

Dengan proyeksi dividen sebesar 20%, maka total dividen [five years]:

= Total EPS x proyeksi dividen

= 196 x 20%

= 39

Sehingga, fair value pada tahun ke 5 adalah 612 + 39 = 651/lembar. Dengan mengetahui fair value pada tahun ke-5 atau 2020, maka fair value untuk tahun adalah:

Mengapa harus membeli saham ini?

Dilansir dari portal berita kontan, hingga 30 September 2016, KBLI telah membukukan laba bersih yang cukup signifikan yakni sebesar Rp 228,47 M yakni meningkat sebesar 247% dibandingkan laba bersih di periode yang sama tahun lalu.Selain itu, berdasarkan portal berita kontan, megaproyek pembangkit listrik 35.000 MW tertunda setelah pemerintah merevisi nilai proyek menjadi 19.376 MW. Namun, permintaan kabel tidak akan turun. Dari megaproyek tersebut, total anggaran untuk kebutuhan kabel distribusi dari pertengahan Juni 2016 sampai Juli 2017 sekitar Rp 4,5 triliun.

Dampak revisi target proyek tersebut, tidak banyak berpengaruh pada KBLI dikarenakan KBLI tetap mendapat pesanan dari PLN untuk menggarap transmisi di sejumlah wilayah. Hingga kuartal III tahun ini, hampir 32,36% pendapatan KBLI berasal dari PLN dan sisanya dari swasta. Dengan menjalankan banyaknya proyek-proyek besar PLN, hal tersebut membuat saham KBLI ini memiliki prospek yang semakin cerah diwaktu yang akan datang.

Hambatan untuk saham KBLI adalah naiknya harga tembaga yang mana tembaga merupakan bahan baku utama untuk membuat kabel. Dalam portal berita kontan, tembaga diproyeksikan bergerak dalam tren menguat hingga akhir tahun ini dan penguatan harga tersebut juga diprediksi sampai tahun 2017. Naiknya harga tembaga tersebut salah satunya dikarenakan oleh naiknya rencana belanja infrastruktur Amerika Serikat dibawah pimpinan Presiden Donald Trump.

Rencana tersebut mengartikan bahwa akan ada kenaikan kebutuhan tembaga yang besar untuk Amerika. Kenaikan harga tembaga tersebut diprediksikan akan lebih tinggi jika program infrastruktur Trump mulai dijalankan. Kenaikan harga tembaga akan berdampak pada harga kabel. Harga kabel pasti akan mengalami kenaikan pula. Namun, hal tersebut tidak menjadi masalah besar khususnya untuk emiten KBLI ini. Pemerintahan Jokowi juga sedang marak dalam membangun infrastruktur, khususnya dalam bidang kelistrikan yang mana membuat permintaan atas kabel akan tetap meningkat. Terlebih, emiten KBLI telah menjadi salah satu pemasok kabel dalam megaproyek pemerintah tersebut sehingga tidak perlu terlalu khawatir untuk masalah pemasukan. Megaproyek PLN ditargetkan akan selesai pada tahun 2019.

Sumber:

Annual Report KBLI, diunduh dari website IDX

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H