[caption caption="Ilustrasi: sonic.net"][/caption]Inflasi, Kurs Tukar dan Stimulus

Melihat grafik Kurs dan Indeks Harga Saham Gabungan dalam artikel Simalakama Penerimaan Pajak, diterima pertanyaan sederhana logis: "Apakah Rupiah (IDR) akan melanjutkan penguatan terhadap Dolar Amerika (USD) ? Kapan kurs USD kembali di bawah IDR 10.000 ? (*)

Belum sempat menjawab pertanyaan tersebut, muncul lagi pertanyaan : "Apa bedanya BI Rate dengan BI 7-day (Reverse) Repo Rate ?". Repo bukanlah "typo error" Repot; tetapi tidak dapat disangkal betapa sisi moneter mengalami kesulitan dalam mendorong pertumbuhan perekonomian melalui berbagai kebijakan agar sejalan dan saling mendukung dengan stimulus anggaran yang telah menjadi kebijakan pemerintah.

Salah satu alasan Bank Indonesia (BI) memperkenalkan BI 7-hari Repo Rate adalah untuk meningkatkan efektivitas transmisi kebijakan moneter; sementara tugas utama BI adalah mengendalikan inflasi khususnya berkaitan dengan pasar domestik; sedangkan untuk pasar global akan berhubungan dengan Kurs Tukar IDR dengan mata uang asing (valas, yang sering digunakan adalah kurs tukar dengan USD).

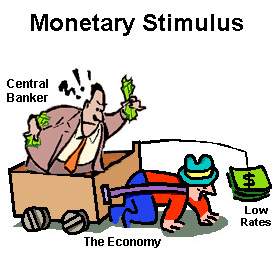

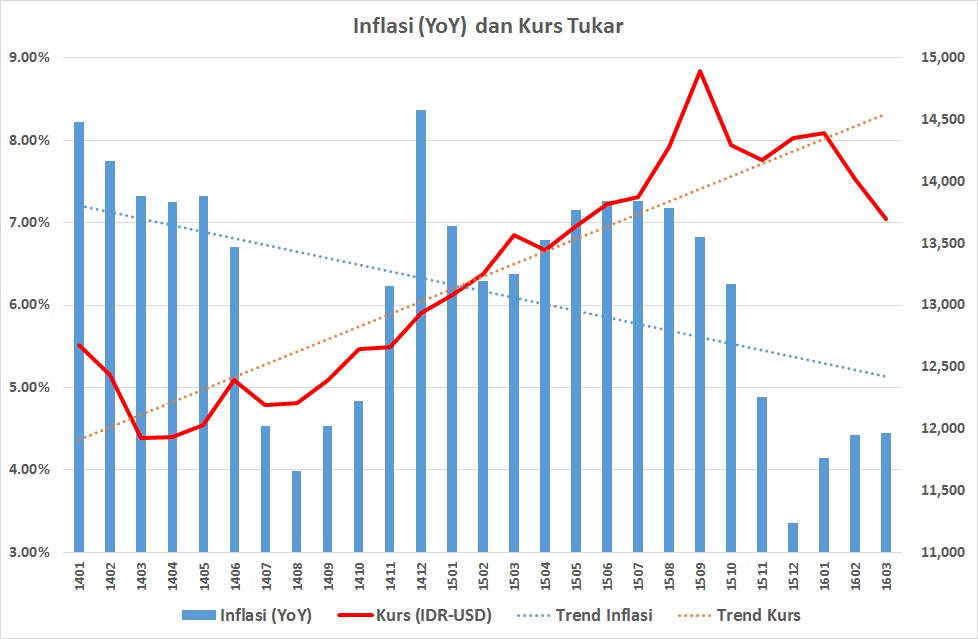

Peraga-1 di bawah ini memberikan gambaran tren pergerakan inflasi (tahunan atau Year of Year) dan kurs tukar IDR-USD.

[caption caption="Disiapkan oleh Arnold M"]

Sumber Informasi: Bank Indonesia - Inflasi dan Kalkulator Kurs (dengan pengolahan).

Dari grafik di atas, dengan melihat pada tren inflasi dan kurs tukar sulit untuk mempertanggungjawabkan konklusi atau kesimpulan bahwa pergerakan inflasi (turun) akan menguatkan kurs tukar. (Sekedar catatan, pengujian korelasi inflasi dan kurs tukar untuk masa Januari 2014 - Maret 2016, koefisiennya -0,2).

Sejak Januari hingga Maret 2016, BI telah mengoreksi BI Rate dari 7,5% menjadi 6,75% tetapi kebijakan ini tidak langsung berimplikasi pada suku bunga kredit perbankan nasional, khususnya kredit investasi yang masih double digit (di atas 10% bahkan secara rerata masih berada di atas 12%; dengan Net Interest Margin pada kisaran 5%).

Sementara secara global, Zero Lower Bound (ZLB - suku bunga sangat rendah mendekati 0 prosen) merupakan kondisi "new normal" pada perbankan di Jepang, Euro Area dan US. Upaya melalui ZLB ini demi mendorong pertumbuhan dan meningkatkan inflasi akibat kondisi Liquidity Trap (Jebakan Likuiditas). Dalam situasi Jebakan Likuiditas, suku bunga pinjaman (sangat) rendah tetapi pertumbuhan kredit lambat; sementara suku bunga deposit (simpanan) yang diminta pemilik dana tinggi.

Pemerintah telah menyusun dan akan membahas bersama DPR APBN Perubahan 2016 dengan modifikasi asumsi antara lain inflasi yang menjadi 4% (sebelumnya 4,7%); nilai tukar IDR-usd 13.400 (IDR 13.900); harga minyak USD 35 per barel (USD 50). Juga, dari sisi penerimaan akan dilakukan koreksi serta efisiensi anggaran belanja sehingga defisit anggaran mencapai kisaran 2,5% PDB.

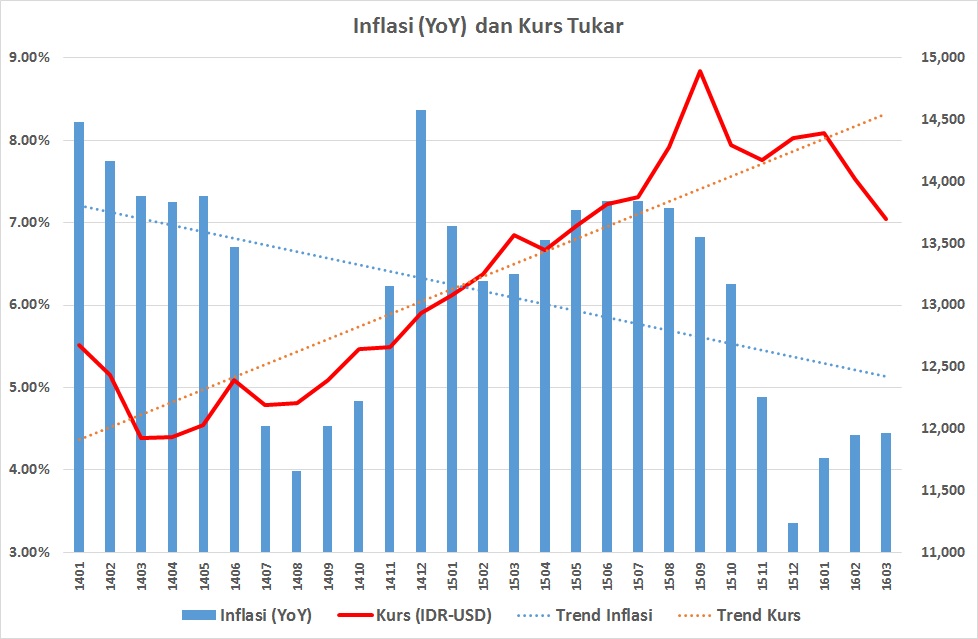

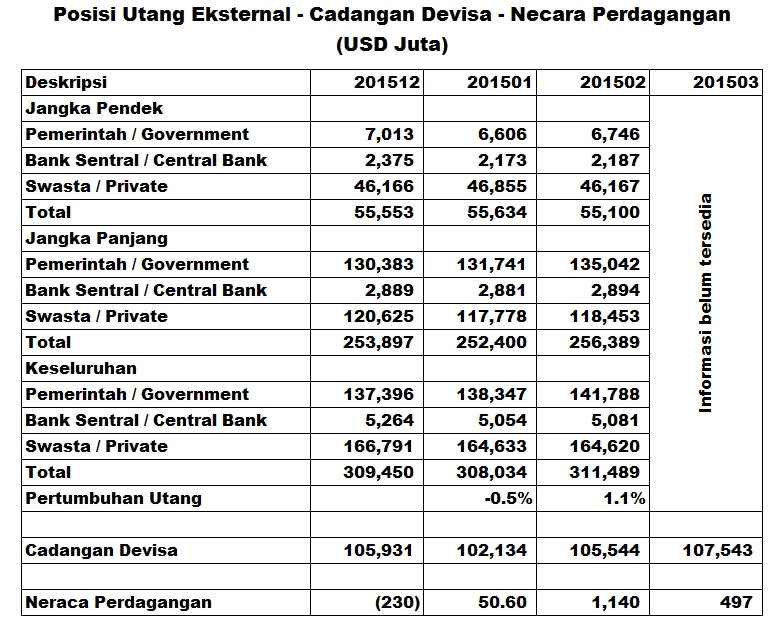

Pada sisi lainnya, posisi cadangan devisa dan utang eksternal diberikan pada Peraga-2 di bawah ini.

[caption caption="Disiapkan Arnold M"]

Dari Peraga-2 dapat disimpulkan beberapa hal antara lain:

1. Terjadi pergeseran atau perubahan "term" atang dari jangka pendek menjadi jangka panjang yang maknanya penundaan utang yang jatuh tempo.

2. Tanpa pertambahan utang baru pada sektor Swasta / Private; sedangkan penambahan utang baru Pemerintah pada Januari 2016 (USD 1,3 Miliar) dan Februari 2016 (USD 3,4 Miliar).

3. Pertambahan cadangan devisa terjadi bukan karena surplus perdagangan tetapi karena pinjaman, Dalam masa Triwulan-I 2016, surplus sekitar USD 1,68 Miliar; sementara pertambahan utang baru pemerintah sejumlah IDR 262 Triliun termasuk menyerap pinjaman dari World Bank sebesar USD 500 Juta.

4. Angka Surplus Perdagangan terjadi karena penurunan impor lebih besar daripada ekspor. Memang terjadi perubahan pada masa Maret 2016 dengan angka impor barang modal mulai naik, sementara ekspor juga naik dalam jumlah kecil; tetapi sulit berharap pada ekspor dalam kondisi global yang mengalami deflasi komoditas dan energi.

5. Belum ada aliran investasi modal asing dalam jumlah yang berarti (significant); ini dapat dipahami dari pertumbuhan utang eksternal dan surplus perdagangan. Selayaknya jika investasi bertumbuhan maka impor barang modal akan naik pesat sehingga timbul defisit.

Tidak Mungkin Anggaran Pemerintah Jadi Single Fighter

Tren tingkat inflasi memang turun dan kurs tukar menguat. Tetapi penurunan suku bunga melalui kebijakan penurunan BI Rate tidak langsung berdampak pada penurunan suku kredit bunga kredit terutama untuk investasi. Sehingga kebijakan moneter mandul untuk dapat menjadi stimulus pertumbuhan ekonomi.

[caption caption="Ilustrasi: tutor2u.net"]

Dengan "share" anggaran pemerintah (APBN) yang besarnya kurang dari 10% PDB (Produk Domestik Bruto), sangat diperlukan kontribusi dari sektor swasta (private). Tetapi kondisi sektor private masih belum dapat keluar dari Resesi Neraca akibat mengalami beban depresiasi nilai tukar. (Masalah Resesi Neraca ini sudah dibahas dalam artikel: Bencana Utang dan Intervensi).

Lantas mampukah anggaran pemerintah alias APBN-P 2016 menjadi "pejuang tunggal" (Single Fighter) dalam mencapai target pertumbuhan ekonomi 5,3% ? Jangan bermimpi di siang hari !

Kontribusi sektor private SANGAT diperlukan. Melalui serial paket Stimulus Ekonomi (sudah mencapai 12 paket), berbagai upaya Deregulasi sudah diterbitkan ditambah dengan kebijakan insentif sehingga swasta terpacu untuk berinvestasi. Demikian juga dalam sektor pembangunan infrastruktur yang diupayakan dengan skema Public Private Partnership (KPBU: Kerjasama Pemerintah Badan Usaha).

Siklus panjang dan ketidakpastian timbul saat proses mewujudkan kerjasama dengan skema KPBU, akibat perilaku dalam birokrasi yang sulit (baca: tidak berani) mengambil keputusan termasuk menunda bahkan membatalkannya. Juga, ketidakhadiran sikap saling percaya (TRUST) yang selayaknya menjadi landasan antara pihak Pemerintah dan Swasta.

(*) Artikel ini bukan untuk menjawab fluktuasi atau memberikan prediksi nilai tukar!

Arnold Mamesah - Laskar Initiatives

19 April 2016

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H