[caption caption="Ilustrasi - suku bunga bank (Shutterstock)"][/caption]Suku Bunga Bank

Sejak Rapat Dewan Gubernur Bank Indonesia menurunkan BI Rate jadi 7% dan Giro Wajib Minimum (GWM) turun 1% muncul banyak gugatan agar suku bunga pinjaman perbankan nasional segera turun. Bahkan Wakil Presiden Jusuf Kalla yakin bahwa suku bunga dapat mencapai "single digit" dibawah 10%. Suku bunga di atas 10% akan menyulitkan dunia usaha melakukan investasi sementara kebijakan pemerintah membuka peluang luas serta mendorong dunia usaha atau sektor swasta melakukan kegiatan investasi.

Dalam memenuhi gugatan ini, Bank Indonesia melakukan persuasi agar perbankan mendukung kebijakan penurunan BI Rate melalui penurunan suku bunga pinjaman; sehingga menjadi stimulus perekonomian sejalan dengan kebijakan stimulus pemerintah. Sementara Otoritas Jasa Keuangan (OJK) melakukan pendekatan regulasi. Dari para pemegang kebijakan perekonomian pemerintah, melalui Menko Perekonomian menunjuk pada "Interest War" antar bank dalam persaingan mendapatkan deposito sebagai penyebab tingginya suku bunga. Demikian sengitnya masalah suku bunga sehingga perlu disusun 4(empat) langkah antara lain pengendalian inflasi, pengendalian suku bunga deposito, persuasi BI kepada perbankan, dan dorongan efisiensi perbankan.

Dalam Harian Kompas edisi 1 Maret 2016, hadir tulisan Muhammad Chatib Basri (MCB), bertajuk "Suku Bunga Negatif" dengan sudut pandang faktor gejolak eksternal. Sementara Faisal Basri (FB), dalam Kompasiana menghadirkan artikel: "Mengerek Turun Suku Bunga", menggugat masalah efisiensi dan strategi pengembangan perbankan. Dalam artikel MCB, disebut tentang aliran "Hot Money" serta kutipan percakapan dengan Carmen Reinhart, ekonom Harvard Kennedy School berkaitan pembuat kebijakan : "Masalah utama dari pembuat kebijakan adalah mereka terlalu percaya kepada empat kata: kali ini situasi berbeda (this time is different)".

Dua nama penulis artikel dan para pembuat kebijakan pemerintah serta kebijakan moneter dikenal merupakan pakar ekonomi lulusan Universitas Indonesia yang menjalani pendidikan tingkat lanjutan pada perguruan tinggi di negara Paman Sam, USA. Dalam mengatasi permasalahan perekonomian Indonesia, khususnya suku bunga dan investasi, para penentu kebijakan terjebak dengan pendekatan "obat generik"; bukan "obat mujarab" atas permasalahan dunia usaha khususnya korporasi termasuk Badan Usaha Milik Negara (BUMN).

Spiral Deflasi dan Bencana Neraca

Untuk dapat memberikan obat mujarab, perlu ditemukenali permasalahan dunia usaha khususnya pada korporasi dan BUMN; bagaimana keadaan tersebut terjadi dengan pemahaman akan neraca (balance sheet) korporasi.

Pasca Krisis Financial 2008 Bank Sentral US, The Fed, menerbitkan kebijakan Quantitative Easing dengan "low interest rate" untuk pemulihan ekonomi. Sebagai implikasi kebijakan tersebut, mengalir dana pinjaman yang umumnya dalam Dolar Amerika (USD), ditawarkan dengan suku bunga rendah pada kisaran 5% (lima prosen) untuk kisaran waktu 3-5 tahun. Tawaran pinjaman ini menggoda korporasi apalagi pada saat yang sama suku bunga perbankan nasional berada pada kisaran 12% dengan persyaratan yang pelik; sementara persyaratan pinjaman dari luar cukup luwes dan fleksibel. Pada saat yang sama ekspektasi terhadap perekonomian sangat positif sejalan dengan "commodity boom" yang dinikmati misalnya dari sawit, karet, barang tambang seperti batubara dan mineral, minyak bumi dan gas.

Penggunaan dana pinjaman tersebut sebagian digunakan untuk pengadaan alat produksi dan juga pada penambahan asset property. Dengan peningkatan alat produksi akan menambah output dan tentunya akan meningkatkan pendapatan (revenue); sementara pada penambahan asset property berharap akan kenaikan harga pada masa mendatang (tindakan spekulasi).

Di tengah masa dana murah tersebut, muncul pernyataan The Fed pada 2013 menormalisasi suku bunga. Rencana ini menyebabkan "capital outflow" dari negara peminjam dengan meninggalkan gejolak (persisnya depresiasi) nilai tukar. Pada sisi lain terjadi penurunan perekonomian China yang berdampak turunnya permintaan akan komoditas dan energi. Sementara supply komoditas bertambah akibat peningkatan kapasitas produksi yang kemudian menghadirkan spiral deflasi komoditas.

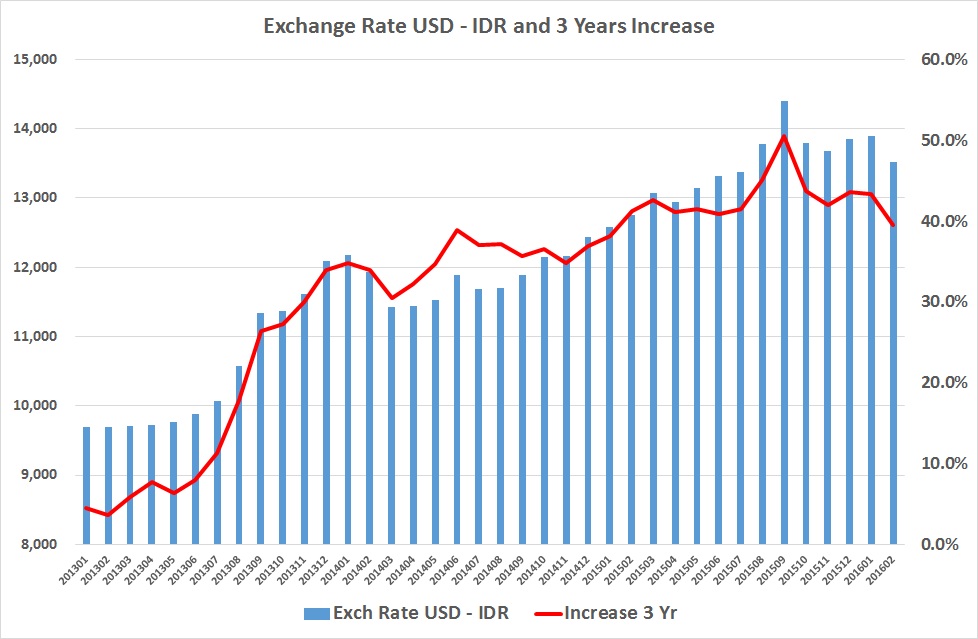

Gejolak dan depresiasi nilai tukar IDR terhadap USD beserta perubahannya dalam 3 tahun diberikan pada grafik berikut ini.

Grafik-1 : Nilai Tukar USD-IDR dan Perubahan 3 Tahun

[caption caption="Prepared by Arnold M"]

Dari Grafik-1, dapat dilihat dampak depresiasi IDR menyebabkan kewajiban (mata uang USD) dalam neraca meningkat antara 45-50% pada Desember 2015 untuk pinjaman 3 tahun sejak 2012. Sebagai gambaran dalam neraca korporasi, dengan asumsi tidak ada revaluasi asset pada sisi harta, utang USD 100 Juta pada 2012 (USD 1 = IDR 9.000), saat awal pada sisi kewajiban dicatat jumlahnya setara IDR 900 Miliar dan pada Desember 2015 menjadi IDR 1,350 Triliun. Lonjakan ini bagai Bencana Neraca.

Dalam menghadapi situasi demikian, terjadi perubahan sikap korporasi dari upaya maksimalisasi keuntungan menjadi minimalisasi utang. Segala upaya dilakukan termasuk berhemat dan mengurangi beban biaya, tidak melakukan investasi dan menghindari pinjaman bank agar dapat segera bebas dari beban utang. Kebijakan menekan biaya menyebabkan produksi tetap atau bahkan turun; meniadakan investasi berdampak penurunan kemampuan produksi dan menyebabkan pertumbuhan korporasi turun. Sementara kondisi perekonomian mengalami tekanan permintaan, dapat dipastikan pendapatan turun; juga tularan spiral deflasi yang menyebabkan pertumbuhan usaha makin tertekan.

Perbankan terkena imbas dengan penurunan jumlah kredit yang akan mengurangi pendapatan usaha; sementara dana simpanan tetap atau bertambah berdampak peningkatan biaya (bunga), belum lagi untuk cadangan NPL (Non Performing Loan) akibat kredit macet.

Pada sisi lapangan kerja, upaya penghematan korporasi menyebabkan turunnya pendapatan pekerja atau bahkan hilangnya pekerjaan (PHK); sementara tanpa investasi lapangan kerja tidak bertambah. Dampak pada sektor tenaga kerja ini akan mengakibatkan penurunan permintaan dan kembali akan menekan korporasi.

Efek berantai dari Bencana Neraca ini tidak dapat dihilangkan atau diputus dengan penurunan suku bunga kredit perbankan, sehingga penurunan BI Rate yang kemudian dilanjutkan Easy Money Policy akan percuma.

Situasi Berbeda

Carmen Reinhart mungkin bermaksud menunjuk pada situasi perekonomian global saat ini yang sudah sangat jauh berbeda dengan saat mempelajari ilmu ekonomi saat kuliah. Para pengambil kebijakan memerlukan penyegaran pemahaman dan tidak selalu berpikir dengan pendekatan biasa (generic) walaupun dalam masalah bencana neraca ternyata solusinya sederhana.

Dalam artikel "Utang Bukan Beban Tetapi Investasi Harus!", solusi masalah utang dilakukan dengan cara menambah utang (More Debt Will Fix Debt Problem). Korporasi akan berinisiatif dan berupaya menambah utang apabila terbuka peluang sejalan dengan meningkatnya kegiatan proyek pemerintah; terutama dalam bidang infrastruktur, yang memang merupakan stimulus utama perekonomian. Dengan bertambahnya permintaan pinjaman korporasi kepada perbankan, akan mengalirkan dana simpanan (dana pihak ketiga) yang ada pada perbankan dan selanjutnya menambah pendapatan perbankan (sementara pada sisi lain mengurangi beban pembayaran bunga). Dengan bertumbuhnya kegiatan korporasi dan investasi, lapangan kerja bertambah dan meningkatkan pendapatan pekerja serta selanjutnya meningkatkan permintaan. Peningkatan permintaan ini akan mendorong pertumbuhan usaha korporasi.

Bagaimana dengan permasalahan neraca? Grafik-1 menunjukkan bahwa pasca Desember 2015 nilai tukar IDR terhadap USD mengalami apresiasi sejalan dengan meningkatnya kegiatan usaha dan aliran modal masuk; sehingga beban kewajiban akan turun secara berkelanjutan.

Bagaimana dengan suku bunga? Suku bunga tidak lebih penting dari investasi demi pertumbuhan usaha; investasi akan menyerap tenaga kerja dan memperluas lapangan pekerjaan serta mendorong permintaan; untuk kemudian tentunya meningkatkan pertumbuhan korporasi. Dunia usaha tidak ingin kehilangan kesempatan atau peluang mendapatkan keuntungan hanya karena "selisih kecil" pada suku bunga. Peningkatan kegiatan proyek pemerintah adalah stimulus yang menarik minat dunia usaha khususnya korporasi sehingga selisih (kecil) suku bunga bukan masalah alias dapat diabaikan.

Lantas mana yang lebih penting, Suku Bunga atau Stimulus?

Arnold Mamesah - Laskar Initiatives

2 Maret 2016

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H