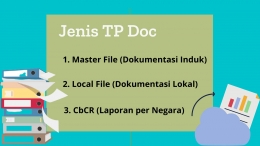

1. Wajib Pajak yang wajib menyelenggarakan dan menyimpan TP Doc, yang terdiri dari Masterfile (dokumen induk) dan Local file (dokumen lokal) yang mencakup semua transaksi afiliasi, yaitu wajib pajak yang memiliki ketentuan sebagai berikut, yaitu :

- Memiliki nilai peredaran bruto Tahun Pajak sebelumnya dalam satu Tahun Pajak > 50 miliar rupiah,

- Memiliki nilai Transaksi Afiliasi Tahun Pajak sebelumnya dalam satu Tahun Pajak yaitu 20 miliar rupiah (untuk transaksi barang berwujud), dan > 5 miliar rupiah (untuk masing-masing penyediaan jasa, pembayaran bunga, pemanfaatan barang tidak berwujud, atau Transaksi Afiliasi lainnya)

- Pihak Afiliasi yang berada di negara atau yurisdiksi dengan tarif PPh < dari tarif PPh pasal 17

(* Peredaran bruto yang dimaksud merupakan jumlah bruto dari penghasilan yang diperoleh sehubungan dengan pekerjaan, usaha atau kegiatan utama wajib pajak sebelum dikurangi diskon, rabat, dan komponen pengurang lainnya.)

2. Apabila wajib pajak merupakan Entitas Induk dari suatu Grup Usaha yang memiliki peredaran bruto konsolidasi pada Tahun Pajak bersangkutan > 11 Triliun rupiah, dan memiliki transaksi afiliasi, maka wajib pajak tersebut wajib menyelenggarakan dan menyimpan TP Doc, berupa Master file (dokumen induk), Local file (dokumen lokal) dan CbCR (laporan per negara). Namun apabila entitas dari grup usaha di Indonesia tersebut memiliki peredaran bruto konsolidasi tahun pajak bersangkutan > 11 Triliun rupiah, tetapi tidak memiliki transaksi afiliasi, maka Hanya wajib CbCR.

3. Wajib pajak dikecualikan dari membuat CbCR, yaitu apabila WPDN Indonesia merupakan anggota dari grup usaha yang induknya berada diluar Indonesia, dengan ketentuan :

- Negara entitas induk mewajibkan CbCR,

- Negara entitas induk memiliki perjanjian CbC dengan Indonesia,

- Negara induk mempunyai perjanjian pertukaran CbC dengan Indonesia, dan CbC dapat diperoleh.

Namun apabila 3 ketentuan tersebut atau salah satu dari 3 ketentuan tersebut tidak dimiliki maka wajib untuk membuat CbCR.

F. Ketentuan waktu dalam Pembuatan Dokumen Penentuan Harga Transfer

Dokumen induk & dokumen lokal, harus tersedia paling lama 4 bulan setelah akhir tahun pajak. Sedangkan Laporan per negara (CbCR) harus tersedia paling lama 12 bulan setelah akhir tahun pajak. Dokumen Penentuan Harga Transfer wajib disampaikan dalam jangka waktu yang telah diatur oleh peraturan perundang-undangan perpajakan. Jika lewat dari batas waktu, maka dokumen tersebut tidak akan dipertimbangkan. Dan jika tidak menyampaikan dokumen tersebut, maka wajib pajak dianggap tidak memenuhi kewajiban menyelenggarakan dan menyimpan Dokumen Penentuan Harga Transfer.

G. Ketentuan Bahasa yang digunakan dalam Dokumen Penentuan Harga Transfer

Wajib pajak menyelenggarakan pembukuan dengan menggunakan bahasa Indonesia dan mata uang Rupiah untuk penghitungan pajak pada akhir tahun pajak, kecuali telah memiliki izin dari Menteri Keuangan untuk menyelenggarakan pembukuan menggunakan bahasa asing dan mata uang selain Rupiah.

H. Ketentuan Lain-lainnya:

- Dokumen induk dan dokumen lokal harus berdasarkan data & informasi yang tersedia saat melakukan transaksi afiliasi.

- Dokumen laporan per negara (CbCR) harus dibuat berdasarkan data & informasi yang tersedia sampai dengan akhir tahun pajak.

- Dokumen Penentuan Harga Transfer (TP Doc) harus dilampiri dengan surat pernyataan mengenai saat tersedianya dokumen tersebut yang ditandatangani oleh pihak yang menyediakannya.

- Dokumen induk dan dokumen lokal wajib dibuat ikhtisar sesuai format yang sudah ditentukan, dan disampaikan sebagai lampiran SPT PPh Badan tahun pajak yang bersangkutan. Mengapa dokumen induk dan dokumen lokal harus dilampirkan dalam SPT Tahunan PPh Badan? Hal tersebut karena Dokumen induk dan dokumen lokal biasanya cukup tebal, oleh karena itu, kedua dokumen tersebut wajib dibuat ikhtisar. Ikhtisar tersebut wajib disampaikan sebagai lampiran SPT Tahunan PPh Badan. Oleh karena itu, dokumen induk & dokumen lokal tidak perlu dilampirkan pada SPT Tahunan PPh Badan, yang terlampir hanya ikhtisarnya saja. Sedangkan laporan per negara (CbCR) dilampiran dalam pelaporan SPT Tahunan PPh Badan tahun pajak berikutnya. Misalnya, untuk laporan per negara (CbCR) tahun 2016 harus dilampirkan sebagai lampiran dalam SPT Tahunan PPh Badan Tahun 2017 yang dilaporkan paling lambat pada tanggal 30 April 2018.

I. OECD guidelines atas dokumentasi transfer pricing