Sebut saja PT Selamat Sempurna Tbk (SMSM). Perusahaan filter ini memiliki rasio uang tunai yang "berseberangan".

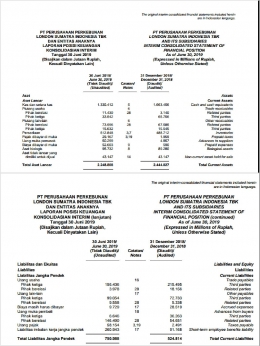

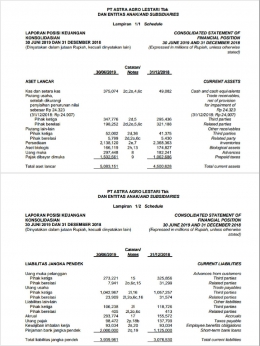

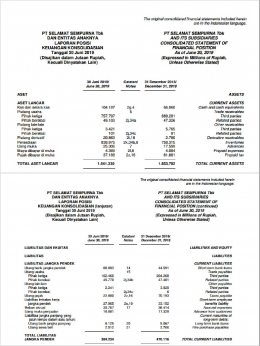

Dari laporan keuangan kuartal kedua, SMSM diketahui mempunyai Kas dan Setara Kas sebesar 104 miliar rupiah, sementara Utang Jangka Pendeknya 384 miliar. Lewat "kacamata" Cash Ratio, jelas perusahaan ini terlalu berisiko. Utangnya lebih besar daripada uang tunai yang dimilikinya.

Namun, jika kita memakai lensa Current Ratio, yang terlihat justru sebaliknya. Di laporan keuangan, tercatat Aset Lancarnya sebesar 1,8 triliun rupiah. Jadi, dengan jumlah Utang Jangka Pendek yang sama, Aset Lancarnya mencapai 4 kali lipat! Ini adalah perusahaan yang sangat aman!

Berbeda dengan Current Ratio. Biarpun rasio ini berpatokan pada Aset Lancar, bukan berarti aset tersebut bisa segera dicairkan ketika perusahaan sedang butuh dana cepat. Sebab, di dalam aset lancar, ada pos-pos tertentu yang perlu waktu lama untuk bisa dicairkan.

Sebut saja pos Piutang. Meskipun bisa dicairkan dalam waktu dekat, bukan berarti perusahaan bisa segera menariknya. Perusahaan perlu melakukan penagihan, dan belum tentu kreditornya bisa langsung bayar.

Dikhawatirkan terjadi kredit macet sehingga perusahaan susah memperoleh uangnya. Kalau skenarionya demikian, manajemen perusahaan tentu mesti memutar otak untuk mencari sumber dana lain untuk melunasi utangnya sendiri.

Makanya, dalam menilai likuiditas perusahaan, saya lebih suka memerhatikan Cash Ratio daripada Current Ratio. Sebab, uang tunai yang sudah ada di genggaman jauh lebih baik daripada piutang yang mesti ditagih. Dengan tabungan uang tunai yang berlimpah, perusahaan tentu tidak akan bersusah payah membayar utang-utangnya.

Bagi saya, perusahaan yang kuat adalah perusahaan yang memiliki cadangan uang tunai yang banyak. Pasokan uang tunai bisa menjadi "benteng" yang kokoh manakala resesi ekonomi datang. Keberadaannya membikin perusahaan aman dari perangkap utang. Sehebat apapun krisis yang terjadi, asalkan mempunyai uang tunai, perusahaaan bisa selamat.

Jadi, selain profitabilitasnya, investor juga mesti memerhatikan jumlah uang yang dimiliki perusahaan, sehingga bisa memilih saham yang tepat, yang sanggup bertahan di tengah resesi ekonomi yang hebat.

Salam.

Adica Wirawan