Investasi saham tidak lengkap rasanya tanpa mengetahui lebih dalam tentang laporan keuangan suatu emiten atau perusahaan. Kamu sebagai pemegang saham wajib mengetahui seluk-beluk suatu perusahaan. Dari sinilah, kamu jadi bisa mengambil keputusan, entah itu membeli, menjual, atau mempertahankan sebuah emiten.

Terlebih lagi, jika kamu menganut analisa fundamental dalam melakukan investasi saham. Sudah jadi makanan sehari-hari menyimak dan menelaah tentang laporan keuangan suatu perusahaan, bukan?

Nah, apakah kamu sudah tahu apa saja yang diperhitungkan dalam laporan keuangan sebuah perusahaan? Yuk, langsung cari tahu saja di bawah ini!

1. Laba Bersih atau Tingkat Ekuitasnya Naik

Perusahaan dinilai baik jika laba bersihnya dari tahun ke tahun semakin naik. Misalnya, laba bersih dari tahun 2020 sampai 2021 terjadi kenaikan. Hal ini pun berlaku pada tingkat ekuitasnya.

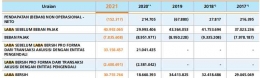

Nah, kamu bisa lihat laba bersih dari tahun ke tahun dari saham PT Bank Rakyat Indonesia Tbk (BBRI). Coba deh kamu lihat pada gambar di bawah

Dari tahun 2020 ke 2021, BBRI menunjukkan sentimen positif dengan dengan kenaikan laba yang mencapai 75,53%. Hal ini menandakan bahwa BBRI adalah salah satu emiten perbankan yang layak diperhitungkan untuk berinvestasi.

2. Return on Equity (ROE) Naik hingga 15%, Bahkan Lebih

Mungkin, kata lain dari Return on Equity adalah tingkat pengembalian investasi. Bagaimana mungkin kita sebagai pemegang saham akan untung jika tak memperhitungkan tingkat ROE.

Padahal, ROE adalah tolak ukur paling dasar ketika kamu ingin membeli sebuah saham. Biasanya, jika ROE-nya bagus, kemungkinan besar keseluruhan laporan keuangannya sebuah perusahaan juga bagus.

Lalu, bagaimana cara menghitung tingkat ROE pada sebuah saham?

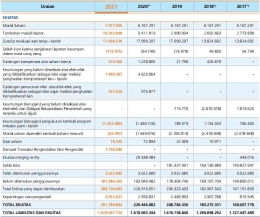

Coba tengok laba bersih pada poin sebelumnya. Lalu, lihat gambar di bawah ini!

Selanjutnya, lakukan perhitungan ROE dengan cara di bawah ini:

Diketahui:

Laba bersih BBRI: 30 miliar

Total ekuitas: 291 miliar

Return on Equity = Laba bersih/total ekuitas x 100%

30 Miliar : 291 miliar x 100%

= 10.31%

Jadi, bisa disimpulkan bahwa BBRI adalah saham yang perlu dipertimbangkan kembali ketika kamu ingin membelinya.

3. Membayar Dividen 30%-40% dalam Setahun

Untuk bisa mengetahui apakah sebuah perusahaan membagikan dividen setiap tahun atau tidak, bisa dilihat di laporan keuangannya. Mungkin, perusahaan bisa saja menuliskan berapa laba yang dihasilkan, namun tidak dengan jadwal pembagian dividen secara berkala. Jika perusahaan tidak mampu membagikan dividen secara berkala, maka laba yang didapatkan tentu diragukan kebenarannya.

4. Tingkat Liabilitasnya Kecil (Utang), atau Setara dengan Ekuitasnya

Untuk mengecek berapa utang yang ditanggung oleh perusahaan, kamu bisa lihat pada bagian liabilitasnya. Jika tingkat liabilitasnya lebih besar dari nilai ekuitas, maka kamu perlu berhati-hati. Namun, beberapa orang mempertimbangkan jika nilai liabilitas sebuah perusahaan setara dengan ekuitasnya, maka hal tersebut dinilai wajar.

5. Menghasilkan Laba Positif yang Lebih Besar dari Modal Disetor

Menghasilkan laba positif sepertinya sudah menjadi keharusan bagi perusahaan jika ingin terus maju dan berkembang. Kalau laba perusahaan tercatat minus, berarti di masa lalu, perusahaan tersebut selalu minus. Namun, jika saldo laba positif namun jumlahnya lebih kecil dari modal disetor awal, maka ada dua kemungkinan yang terjadi.

Pertama, laba perusahaan sebenarnya kecil, jadi saldo laba selama perusahaan beroperasi hanya stagnan segitu-gitu saja. Kedua, saldo laba sebenarnya besar, namun sayangnya digunakan untuk membayar dividen sehingga ekuitasnya tidak tumbuh.

6. Asset Turn Over (ATO) Besar

Untuk menentukan besaran Asset Turn Over (ATO) dari sebuah perusahaan. Kamu hanya perlu menghitung nilai penjualan atau nilai pendapatan dibagi dengan nilai total aset perusahaan. Semakin besar nilai ATO, maka semakin bagus perusahaan tersebut. Maka dari itu, carilah perusahaan yang memiliki nilai ATO yang besar.

7. Inventory Turn Over Besar

Inventory Turn Over juga tak kalah penting dalam menentukan apakah saham tersebut patut dibeli atau tidak. Cara menentukan Inventory Turn Over suatu perusahaan, kamu hanya perlu menghitungnya melalui nilai penjualan atau nilai pendapatan dibagi dengan nilai persediaan.

8. Current Ratio Besar

Perusahaan yang baik tentu memiliki current ratio cukup besar. Hal ini bisa diketahui melalui perhitungan aset lancar dibagi dengan dengan liabilitasnya (utang). Bisa dibilang, perusahaan yang bagus memiliki total aset lancar lebih besar daripada liabilitasnya. Hal ini karena perusahaan tersebut dinilai mampu membayar utangnya secara berkala dan risiko gagal bayar sangat tipis.

9. Net Income Margin Besar

Net income juga berpengaruh besar dalam menilai apakah sebuah saham layak dibeli atau tidak. Cara menghitung Net Income suatu perusahaan, kamu hanya perlu menghitung laba bersih dibagi dengan pendapatan atau penjualan. Semakin besar net income suatu perusahaan, tentu akan semakin bagus.

10. Neraca Keuangan Sederhana dan Bersih

Salah satu hal paling terakhir namun tak kalah penting adalah memperhatikan neraca keuangan. Kamu bisa lihat hal ini dari laporan keuangan yang sederhana, tidak rumit, dan jelas.

Bagaimana, apakah informasi tentang laporan keuangan untuk investasi saham ini cukup bermanfaat untuk kamu? Jangan lupa untuk terus cek laporan keuangan saham kamu dan investasikan uangmu dengan bijak di instrumen saham ya!

Kenapa harus saham? Dilansir dari PT Surya Fajar Sekuritas (pemilik SFAST) menyatakan kalau saham itu adalah salah satu instrumen yang mampu memberikan profit dan tak tergerus oleh laju inflasi. Namun, kamu perlu menggaris bawahi juga kalau profil investasi saham adalah high risk, high return. Semakin besar profil keuntungan yang didapat, maka semakin besar pula risikonya.

https://emtrade.id/blog/7257/cara-membaca-laporan-keuangan-perusahaan-tbk

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H