Berdasarkan salah satu working paper staf BI ditemukan bahwa yield obligasi akan terpengaruh secara signifikan dari perubahan BI rate. Dengan penurunan BI rate, sudah menjadi kodratnya, bahwa harga atau value SUN yang ada sekarang justru akan naik atau yield nya turun (di pasar obligasi harga berbanding terbalik dengan yield). Ilustrasinya begini: misalnya sekarang kita punya SUN dengan jangka waktu (tenor) 10 tahun yang memberikan yield 9,0%, lalu besok BI rate turun ke level 7,0% maka SUN yang kita pegang tersebut akan menjadi barang yang sangat berharga dan langka. Karena SUN yang akan terbit di kemudian hari pasti memiliki tingkat bunga yang lebih rendah akibat menyesuaikan dengan suku bunga acuan.

Sebaliknya ketika BI rate naik, justru akan membuat harga SUN jatuh yang ada dan dikhawatirkan asing yang sekarang pegang SUN akan melepasnya dan bisa terjadi capital outflow. Kalau yield SUN sudah naik maka biaya modal/pinjaman bagi sektor usaha otomatis menjadi semakin mahal lagi. Begitu juga di pasar saham, penurunan BI rate merupakan sentimen positif yang dinanti investor dan emiten-emiten saham. Karena penurunan BI rate bisa memberikan sinyal pertumbuhan karena akan turunnya biaya modal sehingga emiten bisa memiliki harapan untuk berkembang kembali.

Contoh kasus dua negara, yakni Brazil yang sedang dilanda gonjang-ganjing ekonomi dan politiknya. Dalam setahun Bank Sentral Brazil telah menaikan suku bunga 4 kali dari 12,25% di awal tahun 2015 menjadi 14,25% per November 2015 dengan tujuan untuk menjaga nilai tukarnya. Namun kenyataanya, dari awal tahun hingga per 15 Desember nilai tukar Real terhadap dollar AS melemah sebesar -31,33%. Sementara India dimana Bank Sentral India (Reserva Bank of India) telah memangkas suku bunga acuannya 3 kali dari 6,75% menjadi 5,75% untuk stimulus ekonomi. Ternyata mata uang Rupee menjadi salah satu best performer dan tahan terhadap penguatan USD (Lihat gambar 2).

[caption caption="Year to date currency spot return, sumber: Bloomberg"]

Gambar 2: Perbandingan return kurs pasar spot (year to date), sumber: Bloomberg.

Dengan menjaga ekspektasi di pasar SUN dan saham, sebenarnya tidak perlu khawatir terhadap penurunan BI rate. Karena harga SUN yang sudah ada akan naik dan pasar saham akan merespon positif ketika BI rate turun.

Memang risiko outflow dan risiko eksternal tetap ada, akan tetapi penurunan BI rate justru bisa menjadi stimulus bagi sektor riil yang paling ampuh dalam menghadapi pelemahan Rupiah dan gejolak eksternal. Daripada Rupiah melemah ditambah lagi biaya modal sektor riil untuk survive juga mahal dan sulit. Ibaratnya kalau di sektor perbankan ada persyaratan Basel tentang berbagai macam modal minimum sebagai bantalan ketika terjadi guncangan, maka sektor riil seharusnya juga perlu bantalan yakni dengan akses modal yang terjangkau untuk bisa bertahan ketika terjadi gejolak. Apalagi transmisi kebijakan moneter untuk menggerakan sektor riil membutuhkan waktu, maka penurunan BI rate perlu dilakukan sedini mungkin.

Jadi kondisi ini seperti memilih antara stabilitas atau pertumbuhan ekonomi. Keduanya memang penting tapi tergantung fase ekonomi yang sedang dihadapi. Dalam ekonomi melambat, maka pertumbuhan ekonomi semestinya menjadi prioritas, tapi kalau ekonomi booming maka stabilitas jadi prioritas utama untuk mencegah ekonomi agar tidak overheating. Perlu diingat, bahwa tujuan akhir dari negara ujung-ujungnya adalah kesejahteraan rakyat.

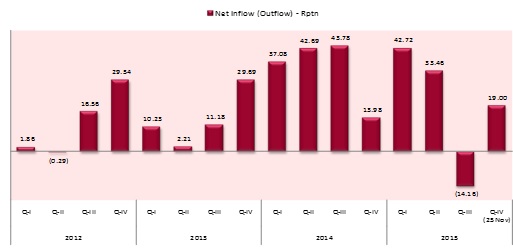

Penurunan BI rate yang sudah sejak lama di level ketat memang menjadi harapan banyak kalangan. Kalau memang sudut pandangnya menarik inflow, maka BI rate biarkan tetap atau bahkan dinaikan karena bisa memicu inflow asing. Akan tetapi untuk kondisi Indonesia, asing telah menumpuk dananya di instrumen keuangan seperti saham dan SUN. Akan berisiko jika suku bunga acuan dinaikan karena akan membuat harga aset terutama SUN yang ada saat ini jatuh.

Penurunan BI rate juga krusial, apalagi jika ingin menggenjot investasi dan konsumsi. Selain itu turunnya biaya modal dapat menjadi bekal Indonesia dalam menghadapi MEA yang sudah di depan mata dan meningkatkan daya saing sektor UKM, serta memacu pembangunan infrastruktur yang membutuhkan modal yang tentunya tidak sedikit.