Peran perpajakan merupakan hal yang sangat penting dalam mendukung roda pertumbuhan ekonomi, pajak adalah pungutan koersif, namun pemerintah masih perlu membutuhkan dana yang bersumber dari pajak untuk proses pembangunan serta pemerataan di Indonesia. Otoritas pajak menanggung beban yang signifikan dalam mengemban amanah didalam pengawasan penerimaan pendapatan pajak, oleh karena itu keterbatasan yang dimiliki oleh otoritas pajak diharapkan oleh pemangku kepentingan menjadikan Lembaga ini tetap menjunjung tinggi profesionalisme, serta kemampuan yang memadai dan kompeten di bidangnya agar pelayanan perpajakan yang diberikan dapat mempercepat target penerimaannya.

Otoritas pajak seringkali menghadapi berbagai haling dan rintang dalam menjalankan tugasnya, karenanya tata Kelola pemerintahan yang tidak efisien, birokrasi dan teknologi yang masih tertinggal jauh telah mengakibatkan turunnya kepercayaan publik. Selain itu, shadow economi yang sulit untuk diidentifikasi adalah risiko yang dikategorikan tinggi dan dapat mempengaruhi tingkat efisiensi fiscus didalam negara berkembang berdasarkan literatur yang ada (Kahrisma, 2020).

Dari sekian banyaknya hambatan yang terjadi sehingga menghalangi tingkat kepatuhan Waib pajak, maka DJP melakukan pendekatan dengan cara membuat kebijakan yang lebih lunak untuk menjaga kepatuhan Waib Pajak dengan memberikan fasilitas-fasilitas pajak seperti adanya perpanjangan batas waktu dalam penyampaian SPT Tahunan, pemberian insentif pajak dengan syarat dan kurun waktu tertentu, fasilitas pajak badan yang dapat diangsur, serta permohonan untuk pengurangan atau penghapusan sanksi administrasi.

Pendekatan metode sanksi dan penalty serta melakukan pemeriksaan pajak mungkin efektif dalam membrantas kasus penggelapan pajak yang terjadi (Franzoni, 1998).

Waib Pajak yang patuh seyogyanya mengharapkan perlakukan yang berbeda dari otoritas pajak dibandingkan dengan WP yang tidak comply. Namun kepatuhan yang ditegakkan lebih mahal (Ayres dan Braithwaite, 1992; Welsh, 2009) dan bukan strategi yang tepat bagi DJP sebagai otoritas pajak di Indonesia (Rizal, 2021).

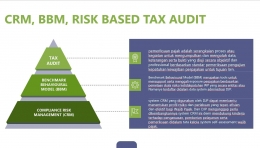

OECD dan Uni Eropa (UE) mengeluarkan pedoman dalam hal pengelolaan untuk meningkatkan kepatuhan WP. Pedoman yang berisikan kerangka kerja dan proses yang sistematis tentang cara mengelola risiko kepatuhan dan memaksimal kepatuhan waib pajak secara sifat sukarela. Panduan ini memulainya dari mengidentifikasi, memberikan penilaian serta penentuan prioritas risiko kepatuhan sistemik, menentukan rentang perlakuan berdasarkan informasi serta memahami risiko dari perilaku WP yang sedang diamati.

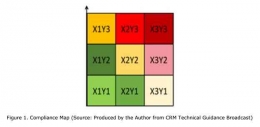

Dalam menggunakan system CRM yang digunakan oleh DJP dapat membantu menentukan profil risiko dan perlakuan yang tepat, efisien dan efektif bagi Wajib Pajak. Dan DJP menganggap perlu dikembangkannya system CRM ini demi mendukung kinderja terhadap pengawasan, pemberian pelayanan serta pemeriksaan didalam tata kelola system self-assessment wajib pajak.

Didalam mekanisme pemeriksaan pajak yang harus dilakukan oleh DJP berdasarkan lingkup, kriteria dan sifat pemeriksaannya untuk menguji kepatuhan WP terhadap ketentuan yang berlaku sesuai peraturan perundang-undangan perpajakan/ Sebagaimana tertuang dalam PMK Nomor 184/PML.-3/2015, pemeriksaan adalah kegiatan untuk menguji tingkat kepatuhan WP terhadap pemenuhan kewajiban perpajakannya dan untuk tujuan lain dalam memenuhi komitmen WP di bidang perpajakan. Pemeriksaan dilakukan secar obyektif serta mengikuti ketentuan pemeriksaan yang berlaku. Ada kriteria pengujian sesuai dengan latar belakang pemeriksaan, terbagi menjadi dua, pertama, pemeriksaan rutin menguji kepatuhan Wajib Pajak terhadap pemenuhan kewajiban perpajakannya. Kedua, pemeriksaan khusus yang dilakukan berdasarkan analisis risiko yang mengakibatkan kesenjangan ketidakpatuhan WP. Berdasarkan luang lingkupnya, pemeriksaan terbagi menjadi dua jenis, pertama, pemeriksaan lapangan yang dilakukan di tempat tinggal WP, tempat kerja ataupun tempat kegiatan usaha, tempat sesuai domisili atau kerja mandiri atau tempat lain yang ditentukan oleh DJP. Kedua, pemeriksaan kantor dilakukan di Direktur Jenderal Pajak atau Kantor Pelayanan Pajak (KPP).

DJP memiliki kewenangan dalam melakukan pengawasan dalam proses pemeriksaan pajak, berdasarkan pasal 1 ayat 23 UU Nomor 16 Tahun 2009 tentang Ketentuan umum dan tata cara perpajakan, pemeriksaan pajak adalah serangkaian proses atau kegiatan untuk mengumpulkan dan mengolah data, keterangan serta bukti yang diuji secara objektif dan professional berdasarkan standar pemeriksaan pengujian kepatuhan kewajiban perpajakan untuk tujuan lain.

Masa pemeriksaan pajak dibagi menjadi 2 (dua), yaitu pertama, Masa Pengujian, yang terdiri dari pemeriksaan lapangan, paling lambat 6 (enam) bulan sejak tanggal Surat Pemberitahuan Pemeriksaan Lapangan disampaikan kepada Wajib Pajak sampai dengan tanggal Pemberitahuan Hasil Pemeriksaan Pajak (PHP) disampaikan kepada wajib pajak. Kedua, pemeriksaan kantor, paling lambat 4 (empat) bulan sejak tanggal Wajib Pajak datang untuk memenuhi Surat Panggilan Pemeriksaan Kantor sampai SPHP disampaikan kepada Wajib Pajak. Terakhir, terdapat Jangka Waktu Pembahasan Akhir Hasil Pemeriksaan dan Pelaporan, yang dilakukan paling lambat 2 (dua) bulan sejak tanggal SPHP disampaikan kepada Wajib Pajak sampai dengan Laporan Hasil Pemeriksaan (LHP).

Mengikuti rekomendasi dari OECD, otoritas pajak perlu mengurangi beban ataupun sanksi administrasi pajak untuk meningkatkan kesukarelaan untuk patuh pajak. Selain itu, otoritas pajak juga diharapkan mampu memahami perilaku dan motivasi WP apakah mematuhi peraturan yang berlaku atau justru menghindari atau tidak mematuhi. Memahami perilaku WP setidaknya dapat membantu fiscus untuk mendorong kepatuhan WP secara sukarela.