Saya masih berseragam putih merah ketika terjadi krisis moneter tahun 1998. "Krismon" bagi saya waktu itu lebih populer sebagai judul lagu yang dinyanyikan oleh Cindy Cenora. Lewat liriknya, barulah saya mulai mengetahui kalau krismon yang telah menyebabkan harga-harga naik. Akibat krismon, kami anak-anak terpaksa menunda keinginan membeli baju baru, sepatu baru, bahkan mainan baru. Sebab, ekonomi sedang susah sehingga tidak ada yang murah hingga kami anak-anak pun terkena imbas.

Seingat saya, harga mie instan yang biasa dijual seharga 200 Rupiah naik drastis sekitar 1.000 Rupiah. Jika biasanya 1.000 Rupiah bisa membeli empat liter minyak tanah, saat itu satu liter pun tidak dapat. Sebab harga minyak tanah membumbung Rp 2.000 per liter.

Namun tentu saja bukan hanya anak-anak yang terkena dampaknya. Krismon yang terjadi bersamaan dengan gejolak politik saat itu, dalam memori Ketua MPR Zulkifli Hasan telah menyebabkan, di antaranya:

- Anjloknya nilai tukar rupiah terhadap dolar secara dramatis dari Rp 2.380/Dolar mendadak menyentuh level Rp 11.000/Dolar.

- Ratusan perusahaan dari skala kecil hingga konglomerat bertumbangan.

- Sekitar 70 persen perusahaan yang tercatat di pasar modal mendadak insolvent alias bangkrut.

- Terjadinya Pemutusan Hubungan Kerja (PHK) besar-besaran yang mengakibatkan jumlah pengangguran melonjak ke level yang belum pernah terjadi sejak akhir 1960, yaitu sekitar 20 juta orang atau 20 persen lebih dari angkatan kerja.

- Pendapatan per kapita dari 1.155 Dolar/Kapita pada 1996 menciut menjadi 610 Dolar/Kapita tahun 1998

- Laju inflansi Agustus 1998 mencapai 54,54 persen

- Ekspor migas anjlok sekitar 34,1 persen periode Januari-Juni 1998

Mengutip Mantan Direktur Pelaksana Bank Dunia, Menteri Keuangan di era Presiden Susilo Bambang Yudhoyono dan Presiden Joko Widodo, Sri Mulyani Indrawati penyebab utama krisis keuangan tahun 1998 berasal dari neraca pembayaran. Di Asia dengan nilai tukar yang tidak fleksibel, direkomendasikan dengan capital flow yang bebas, tidak ada sinkronisasi dari kurs dan capital inflow, dan ketidaksinkronan itu memunculkan spekulasi dan nilai tukar drastis.

Tahun 2008, Indonesia kembali mengalami dampak krisis keuangan global yang dipicu kegagalan produk suprime mortgage di Amerika Serikat. Puncak krisis keuangan 2008 yaitu Bursa Efek ditutup sementara, IHSG 1.111,4 terendah sejak Desember 2005, IDMA 67.11 terendah sejak SUN diterbitkan Januari 2005, LPS mengambil alih satu bank yang dianggap memiliki dampak sistemik, dan nilai tukar Rupiah 12.650/USD, terendah sejak krisis 1997/1998.

Kedua krisis tersebut telah menyebabkan instabilitas sistem keuangan di Indonesia. Sehingga menjadi pelajaran dan pengalaman berharga khususnya bagi otoritas keuangan untuk menciptakan kerangka Stabilitas Sistem Keuangan (SSK).

Stabilitas Sistem Keuangan

Peraturan Bank Indonesia (PBI) No. 16/11/PBI/2014 tanggal 1 Juli 2014 tentang Pengaturan dan Pengawasan Makroprudensial memberikan arahan bahwa stabilitas sistem keuangan merupakan suatu kondisi yang memungkinkan sistem keuangan nasional berfungsi secara efektif dan efisien, serta mampu bertahan terhadap kerentanan internal dan eksternal sehingga alokasi sumber pendanaan atau pembiayaan dapat berkontribusi pada pertumbuhan dan stabilitas perekonomian nasional.

Untuk menjaga SSK di Indonesia diperlukan kerjasama antara berbagai otoritas yang berwenang. Undang-Undang Nomor 9 Tahun 2016 Tentang Pencegahan dan Penanganan Krisis Sistem Keuangan (PPKSK) menjelaskan peranan antara otoritas yang bekerja sama dalam Komite Stabilitas Sistem Keuangan (KSSK). KSSK melakukan pertemuan setiap triwulan yang terdiri dari:

- Bank sentral melalui kewenangan moneter fokus pada stabilitas harga, makroprudensial fokus pada stabilitas keuangan, dan sistem pembayaran.

- Pemerintah melalui Kementerian Keuangan dalam kewenangan fiskal memiliki tugas utama mengelola keuangan negara terutama untuk membiayai pembangunan, termasuk kebijakan perpajakan dan utang pemerintah.

- Otoritas Jasa Keuangan (OJK) melalui kewenangan mikroprudensial terutama pada perlindungan konsumen.

- Lembaga Penjamin Simpanan (LPS) sebagai otoritas resolusi bank bertugas melaksanakan penanganan solvabilitas Bank Sistemik serta bank lainnya, termasuk jika bank tertentu mengalami kegagalan. LPS membantu meningkatkan kepercayaan masyarakat pada perbankan nasional, karena adanya garansi pengembalian simpanan

Kebijakan Makroprudensial

Istilah makroprudensial secara implisit telah digunakan sejak awal tahun 2000. Pendekatannya sudah dijalankan di Indonesia sebagai bagian dari pemulihan ekonomi akibat krisis keuangan Asia tahun 1997/1998. Kebijakan makroprudensial menjadikan Indonesia lebih siap dengan berbagai langkah yang dapat menahan pemburukan kondisi ekonomi dan sistem keuangan di dalam negeri. Karenanya, Indonesia bisa menghadapi krisis tahun 2007/2008.

Makroprudensial merupakan kebijakan yang berkaitan dengan dinamika di sektor keuangan yang bersumber dari interaksi antara makro dengan mikro ekonomi. International Monetary Fund (IMF) mendefinisikan makroprudensial sebagai kebijakan yang memiliki tujuan untuk memelihara SSK secara keseluruhan melalui pembatasan risiko sistemik.

Risiko sistemik adalah risiko yang dapat mengakibatkan hilangnya kepercayaan publik dan peningkatan ketidakpastian dalam sistem keuangan sehingga sistem keuangan tidak dapat berfungsi dengan baik dan menganggu jalannya perekonomian. Buruknya dapat menurunkan kesejahteraan masyarakat dan meningkatkan angka kemiskinan.

Risiko sistemik jika tidak dimitigasi dapat menyebabkan terjadinya krisis keuangan yang dapat mengganggu stabilitas perekonomian. Untuk meminimalkannya, terdapat dua dimensi acuan dalam proses identifikasi risiko dan perumusan kebijakan, yaitu:

- Dimensi antarsubjek (cross section) yang berfokus pada perbedaan perilaku antar elemen dan agen keuangan. Menekankan bagaimana risiko terdistribusi dalam sistem keuangan pada satu periode tertentu, yang disebabkan oleh terpusatnya portofolio pada eksposur tertentu (concentration risk) atau adanya kesamaan eksposur (common risk factor), sehingga potensi menyebarnya risiko antarindividu/sektor (contagion risk) menjadi tinggi.

- Dimensi runtun waktu (time series) yang berfokus pada dinamika perilaku elemen/agen keuangan dari waktu ke waktu. Akibatnya, kebijakan makroprudensial umumnya bersifat time-varying (bervariasi menurut waktu), artinya kalibrasi kebijakan bersifat dinamis sesuai dengan evolusi terhadap siklus ekonomi yang direspon dengan kebijakan yang bersifat berlawanan dengan siklus ekonomi (countercyclical).

Bank sentral memainkan peran penting dalam kebijakan makroprudensial mengingat fungsinya sebagai otoritas moneter dan sistem pembayaran. Hal ini mendorong mayoritas yurisdiksi menunjuk bank sentral sebagai otoritas makroprudensial dalam hal ini Bank Indonesia. Peran Bank Indonesia dalam menjalankan amanat makroprudensial berlandaskan Undang-Undang Nomor 21 Tahun 2011 Tentang OJK, sejalan dengan beralihnya fungsi mikroprudensial pengaturan dan pengawasan bank dialihkan kepada OJK.

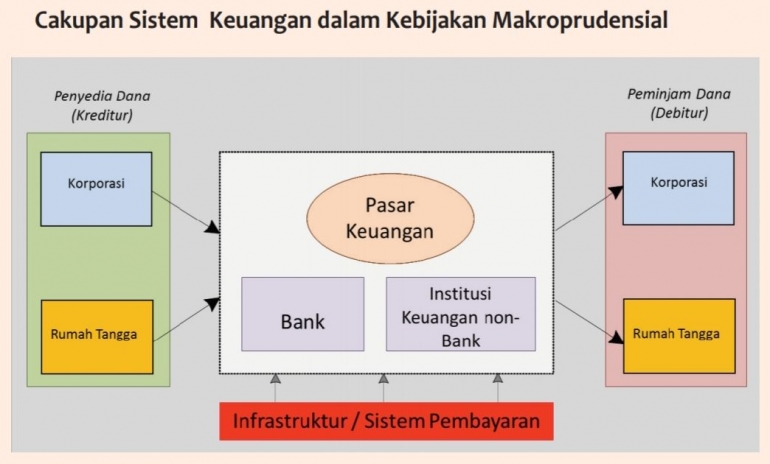

Kebijakan mikroprudensial difokuskan pada tingkat kesehatan individu institusi keuangan (bank dan nonbank). Fokus kebijakan makroprudensial lebih berorientasi pada sistem secara keseluruhan, tak hanya mencakup institusi keuangan tapi juga termasuk elemen lainnya seperti pasar keuangan, korporasi, rumah tangga, dan infrastruktur keuangan.

Kerangka kebijakan makroprudensial di BI disusun dengan difokuskan pada upaya untuk mendorong terpeliharanya SSK yang diwujudkan melalui empat hal, yaitu:

- Risiko sistemik yang teridentifikasi sejak dini dan termitigasi

- Financial imbalances (ketidakseimbangan sistem keuangan) yang minimal sehingga mendukung fungsi intermediasi (penyaluran kredit) yang seimbang dan berkualitas

- Sistem keuangan yang efisien

- Akses Usaha Mikro, Kecil, dan Menengah (UMKM) yang meningkat

Kebijakan Makroprudensial Akomodatif

Sistem keuangan Indonesia dihadapkan pada tiga sumber kerentanan utama yang berpotensi mengganggu ketahanan sistem keuangan apabila terekspos dampak shock yang berasal dari kondisi perekonomian dan keuangan global. Kerentanan tersebut yaitu meningkatnya kebutuhan pembiayaan eksternal korporasi khususnya dari luar negeri, ketergantungan bank pada retail funding (sumber dana ritel) dan kesenjangan negatif antara tabungan dan investasi membutuhkan keberlangsungan pendanaan dari modal asing.

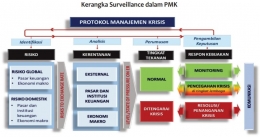

Dalam menjalankan strategi operasional yang merupakan rangkaian (alur) dalam melaksanakan kewenangan BI dibagi menjadi empat elemen utama yang terdiri dari:

- Identifikasi sumber risiko sistemik. Sebagaimana krisis keuangan di masa lampau terkadang otoritas keuangan tidak menyadari peta transmisi sumber risiko sehingga terlambat mengantisipasi dan memitigasi risiko. Penyusunan peta transmisi dan indikator monitoring menjadi pedoman yang diharapkan dapat membantu proses monitoring dan analisis risiko sistemik hingga menjadi lebih efisien dan terarah.

- Pengawasan makroprudensial melalui monitoring dan analisis terhadap risiko yang telah teridentifikasi sebelumnya serta pemberian sinyal risiko

- Respon kebijakan melalui desain dan implementasi instrumen kebijakan makroprudensial

- Protokol Manajemen Krisis (PMK)

Tahun 2018, BI menerapkan kebijakan makroprudensial akomodatif untuk mendorong intermediasi melalui pelonggaran Loan to Value/Financing to Value untuk KPR, perluasan intermediasi melalui rasio intermediasi makroprudensial, peningkatan fleksibilitas pengelolaan likuiditas melalui penyangga likuiditas makroprudensial, penetapan kembali countercyclical capital buffer 0%, dan perluasan akses keuangan melalui rasio kredit UMKM.

Selama tahun 2018, BI dan OJK melakukan koordinasi pada level teknis hingga high level antara lain pengaturan Gerbang Pembayaran Nasional (GPN), koordinasi keanggotaan Indonesia dalam Committee on Payment and Market Infrastructure (CPMI), dan harmonisasi Lembaga Keuangan Digital (LKD).

Bersama LPS, BI melakukan beberapa kegiatan seperti simulasi penjualan Surat Berharga Negara (SBN) milik LPS kepada BI, koordinasi dalam penyusunan ketentuan bank perantara oleh BI, dan simulasi proses perizinan bank perantara.

Koordinasi antarotoritas juga perlu dilakukan dalam kehati-hatian berutang termasuk dalam perumusan kebijakan guna meminimalisir unintended consequences dan meningkatkan efektifitas masing-masing kebijakan. Upaya penguatan pengawasan serta sinergi dan koordinasi dengan otoritas keuangan lain yang semakin kuat mendukung keberhasilan BI dalam mengawal SSK.

Kebijakan makroprudensial menunjukkan hasil positif tercermin dari intermediasi yang meningkat dan indikator ketahanan sistem keuangan yang berada pada level aman. Meskipun sistem keuangan Indonesia sempat mengalami tekanan, indikator kinerja lembaga dan pasar keuangan menunjukkan risiko yang terkendali.

Pengawasan makroprudensial terus diperkuat melalui upaya pencegahan dan penanganan krisis dalam kerangka PMK. Simulasi krisis (Simkris) internal kembali dilakukan guna meningkatkan kesiapan teknis BI, termasuk mekanisme koordinasi internal saat krisis terjadi. Kebijakan makroprudensial akomodatif berlanjut.

Dalam menjaga Stabilitas Sistem Keuangan, Bank Indonesia mendapatkan penghargaan internasional sebagai The Best Systemic and Prudential Regulator pada acara The Asian Banker Annual Leadership Achievement Awards yang diselenggarakan pada 25 April 2012 di Bangkok.

Referensi Bacaan:

Buku Mengupas Kebijakan Makroprudensial

Kajian Stabilitas Keuangan Nomor 32 Maret 2019

Cerita Sri Mulyani Soal Penyebab Krisis 1998 dan 2008

Memori Krisis Moneter 1997/1998 oleh Zlkifli Hasan, Ketua MPR RI

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H