PT Agung Podomoro Land Tbk. (APLN) adalah pemilik, pengembang, dan pengembang terdiversifikasi terpadu terkemuka di segmen properti ritel, komersial, dan residensial dengan kepemilikan beragam. APLN memiliki model pengembangan properti terpadu.

Mulai dari pembebasan lahan dan / atau sumber, hingga desain dan pengembangan, hingga manajemen proyek, penjualan, penyewaan komersial dan pemasaran, hingga operasi dan pengelolaan perkembangan superblok, pusat perbelanjaan, perkantoran, hotel, dan apartemen dan rumah tinggal. APLN dikenal sebagai pelopor pengembangan superblok. Proyek high quality landmarknya diantaranyaadalah Podomoro City, Kuningan City, dan Senayan City.

APLN didirikan pada tanggal 30 Juli 2004 dengan nama PT Tiara Metropolitan Jaya. Pada tahun 2010, pemegang saham kami menyelesaikan restrukturisasi perusahaan, dimana enam pengembangan dan perusahaan induk mereka dipindahkan ke kendali mereka. APLN, adalah perusahaan yang terdaftar sebagai flagship (IDX: APLN) dari Agung Podomoro Group (APG), adalah salah satu pengembang real estat dengan pertumbuhan tercepat dan terbesar di Indonesia dengan kepentingan superblok, properti ritel, kantor, apartemen dan perumahan, dan hotel.

APG memulai pembangunan pertamanya, sebuah komplek perumahan di Simprug, Jakarta Selatan, pada tahun 1969 dan menyelesaikan pembangunannya pada tahun 1973. Dari tahun 1973 sampai sekarang, anggota APG telah menyelesaikan atau memulai pembangunan lebih dari 70 proyek properti, dengan mayoritas ditujukan kepada kelas menengah segmen masyarakat, dengan proyek mulai dari apartemen dengan biaya rendah hingga apartemen kelas atas di Jakarta Selatan, high end dan mal sekitar, ruko, hotel dan menara perkantoran.

APLN menggabungkan pendekatan visioner untuk disain dengan penekanan pada eksekusi cepat dan waktu ke pasar. Dengan model bisnis uniknya, mereka mengadopsi konsep churn yang cepat dengan perputaran modal yang tinggi. Tidak seperti pengembang lain dengan landbank besar, APLN hanya akan mengelola landbank yang cukup besar untuk dikembangkan secara langsung terutama ke mixed-use / superblock di kota.

Dengan memanfaatkan pengalaman dan sumber daya dari Grup Agung Podomoro, APLN telah bertanggung jawab untuk membawa sejumlah properti penting di pasar seperti pengembangan Central Park andalan mereka dan profil tinggi Senayan City Mall. APLN juga mempelopori konsep superblok, menyatukan ruang hunian, ritel, rekreasi dan perkantoran dalam satu kompleks pengembangan tinggi terpadu untuk menciptakan ruang tinggal perkotaan yang menyenangkan dan sangat nyaman, dengan komponen penjualan dan penyewaan.

Dengan bekerja dengan cepat dan efisien, model fleksibel dan skalabel APLN terus menggunakan modal dan sumber daya seminimal mungkin pada waktu tertentu. Selain itu, memanfaatkan jaringan dan nama merek yang baik, tim pemasaran APLN yang kuat dan berpengalaman biasanya dapat menghasilkan daya tarik uang muka yang kuat untuk menghasilkan uang melalui penjualan, deposit, dan cicilan. Kami juga memperhatikan gabungan arus pendapatan yang berasal dari penjualan versus pendapatan berulang.

Analisis Fundamental

Pergerakan Saham APLN

Selama 1 tahun terakhir, pergerakan saham memperlihatkan tren penurunan yang sempat naik dari bulan Juli hingga akhirnya selama 4 bulan terakhir kembali terus menurun. Pada awal pembukaan bulan Januari 2016, harga berada pada Rp 210. Namun per tanggal 20 Desember 2017, harga saat ini adalah Rp 200. Return dari saham selama 1 tahun terakhir sebesar -6,42%.

Beta saham Lippo Cikarang selama 1 tahun terakhir, adalah sebesar 1,1. Hal ini menunjukkan bahwa saham Lippo Cikarang memiliki volatilitas perubahan harga yang cukup tinggi dan cenderung saham yang tergolong sedikit berisiko tinggi karena betanya diatas 1.

Apabila harga saham terus menurun apakah APLN tergolong Bad Company?

Clarke & Statman (1994) mengutarakan bahwa yang merupakan atribut penting dari good company adalah perusahaan yang besar dan memiliki rasio book-price yang rendah, merupakan perusahaan yang stabil (variabilitas pasar dan variabilitas earnings yang rendah), memiliki kesuksesan di masa lalu, serta memiliki financial leverage dan dividend-yield yang juga rendah. Hal ini didukung dengan data sebagai berikut:

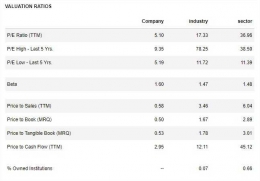

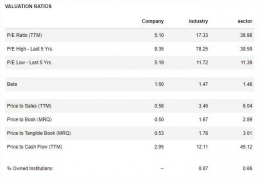

Rasio Price-to-book yang dimiliki oleh Agung Podomoro Land juga cukup rendah pada angka 0.5, dibandingkan dengan price-to-book industri sebesar 2,61. Hal ini sesuai dengan syarat lain yang dikemukakan oleh Clarke & Statman, yaitu good company memiliki price-to-book yang rendah. Selain itu, PER Agung Podomoro Land juga tergolong rendah pada angka 5.1 apabila dibandingkan dengan PER industri sebesar 67.47. Hal ini berarti perusahaan dapat memberikan return bagi investor dalam waktu 5,1 tahun lebih cepat dibandingkan perusahaan pada industri yang sama.

Sumber: https://www.investing.com/equities/agung-podomoro-ratios

Hal-hal ini menunjukkan bahwa pada dasarnya, sesuai syarat yang disebutkan oleh Clarke & Statman, PT Lippo Cikarang merupakan perusahaan yang termasuk good company. Kemudian, mengapa APLN dikategorikan sebagai bad stock dapat dilihat dengan meninjau kembali nilai sahamnya yang terus menurun (seperti yang telah ditunjukkan oleh grafik di atas) walaupun rasio lainnya menyatakan bahwa APLN merupakan good company. Hal ini juga dapat dilihat dengan rendahnya nilai dari PBV (0,5) dimana nilainya tidak mencapai angka 1.

Analisis dan Valuasi Terhadap Nilai Saham APLN

Analisis Makroekonomi

Berdasarkan Macroeconomic Indicators Forecasting Survey yang dillakukan oleh Bank Indonesia pada Triwulan III tahun 2017, responden memprediksi bahwa ekonomi nasional akan terus mendapatkan momentum pada tahun 2018. Perutumbuhan diperkirakan akan mencapai 5,31% (yoy), konsisten dengan proyeksi pertumbuhan ekonomi oleh bank Indonesia untuk tahun 2018 yaitu pada 5,1-5,5%. Pakar analis mengharapkan ekonomi global yang lebih kuat juga dengan meningkatnya konsumsi yang dilakukan baik oleh pemerintah maupun masyarakat. Selain itu, eberapa ekspektasi untuk indicator ekonomi di tahun 2017 dan 2018 adalah:

Dalam kaitannya dengan APLN dan juga mengutip berita "Pemerintah Genjot Infrastruktur Jabar, APLN Optimistis Proyek Podomoro Park Cepat Diserap Pasar" oleh tribunnews (http://www.tribunnews.com/bisnis/2017/12/05/pemerintah-genjot-infrastruktur-di-jabar-apln-optimistis-proyek-podomoro-park-cepat-diserap-pasar) maka APLN optimis, pasar properti Indonesia akan semakin membaik di tahun depan seiring dengan membaiknya tren pertumbuhan ekonomi di tahun 2018. Pemerintah sendiri mematok pertumbuhan ekonomi tahun depan sebesar 5,4 persen, tak berbeda jauh dari proyeksi pertumbuhan ekonomi yang dibuat Bank Dunia sebesar 5,3 persen. Assistant Vice President Marketing Strategic Residential APLN Agung Wirajaya di acara dialog interaktif 'Geliat Infrastruktur, Property Tak Lagi Kendur' di Jakarta, Rabu (5/12/2017) mengatakan, pembangunan Bandara Kertajati di Subang dan Pelabuhan Patimban di Pantura Jawa Barat akan semakin mempercepat akses ekonomi dari dan ke kawasan itu. Dengan melihat adanya beberapa proyek yang akan digeluti oleh APLN kemungkinan besar nilai saham APLN akan meningkat dan menunjukkan tren naik yang konsisten.

Analisis Industri

- Commercial Property Prices

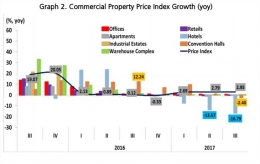

Berdasarkan laporan survey untuk Commercial Property Survey oleh Bank Indonesia (http://www.bi.go.id/en/publikasi/survei/properti-komersial/Documents/PKOM%20III-2017%20English.pdf) Indeks Harga Properti Komersial (CPPI) mencapai 172,27 pada kuartal ketiga dari 2017, kontrak sebesar -0,04% (qtq) setelah memperoleh 0,03% (qtq) pada sebelumnya periode. Penurunan harga properti komersial terutama mempengaruhi ruang konvensi segmen (-2,95%, qtq), khususnya di Jabodebek dan Palembang, diikuti oleh kantor dan ritel (-0,04%, qtq, masing-masing), terutama kantor sewa dan ruang ritel yang disewakan Responden survei mengkonfirmasi bahwa harga yang lebih rendah dalam konvensi tersebut aula dan disewakan segmen kantor sudah sesuai dengan kondisi bisnis yang belum sepenuhnya pulih, oleh karena itu pengembang perkantoran menawarkan potongan harga / harga peningkatan penjualan. Sementara itu, segmen hotel menikmati pertumbuhan signifikan (6,52%, qtq) karena kegiatan pertemuan pemerintah dan swasta meningkat (Grafik 1).

Secara tahunan, pertumbuhan harga properti komersial diperkirakan akan meningkat dari 2,79% (yoy) menjadi 2,95% (yoy) pada triwulan III tahun 2017 (Grafik 2). Kenaikan tertinggi terjadi di segmen perkantoran (0,43%, yoy), diikuti oleh kompleks gudang (0,29%, yoy), sejalan dengan relokasi dan ekspansi perusahaan e-commerce yang cepat dibandingkan dengan dinamika satu tahun sebelumnya, yang juga meningkat permintaan untuk ruang gudang Sementara itu, segmen hotel melaporkan penurunan harga terdalam (-16,79%, yoy) karena ketatnya persaingan karena perkembangan hotel baru mendorong tambahan pasokan.

- Commercial Property Supplies

- Responden melaporkan kenaikan Indeks Harga Properti Komersial (CPSI) pada kuartal III 2017, sedikit menurun dari 0,10% (qtq) pada triwulan kedua tahun 2017 menjadi 0,09% (qtq). Segmen ritel (0,69%, qtq) dikonfirmasi sebagai pendorong utama pertumbuhan pasokan, khususnya di Jabodebek (AEON Mall Jakarta Garden City dan fasilitas ritel di pengembangan Apartemen Titanum Square), Surabaya (Tunjungan Plaza 6) dan di Denpasar (Plaza Renon). Selain ritel, responden dari segmen hotel (0,30%, qtq) juga melaporkan peningkatan pasokan seiring dengan berkembangnya beberapa hotel baru, terutama di Jabodebek, Semarang dan Denpasar, seperti Hotel Enso Cikarang, Hotel Louis Kienne Hotel Pandanaran. Hotel Semarang, dan grand opening Anvaya Hotel Bali (Grafik 3).

-

graph-3-5a3a94dabde57544d7666e32.jpg

graph-3-5a3a94dabde57544d7666e32.jpg

Sumber: http://www.bi.go.id/en/publikasi/survei/properti-komersial/Documents/PKOM%20III-2017%20English.pdf

Setiap tahun, Commercial Supply Index juga mengalami kenaikan yang lebih lambat dibandingkan periode sebelumnya, turun dari 1,79% (yoy) menjadi 1,39% (yoy). Bertentangan dengan tren yang melambat, segmen apartemen membukukan pasokan yang kuat pertumbuhan (7.03%, qtq), terutama apartemen strata title di Denpasar, Makassar, dan Banten. Selain apartemen, segmen kantor (4,46%, yoy) juga dilaporkan pasokan tambahan, terutama strata title office space di Jabodebek dan Surabaya (Grafik 4).

- Commercial Property Demand

Permintaan properti komersial membukukan pertumbuhan yang lebih lambat pada kuartal ketiga 2017. Indeks Permintaan Properti Komersial (CPDI) membukukan kenaikan 0,22% (qtq) di periode pelaporan, turun sedikit pada 0,23% (qtq) yang tercatat di sebelumnya kuartal (Grafik 5). Responden mengkonfirmasi bahwa segmen hotel mendorong permintaan untuk properti komersial, terutama di Denpasar, terutama karena turis Australia berbondong-bondong ke pulau Bali untuk memperingati hari jadi pemboman Bali pada tanggal 12 Oktober. Selanjutnya, peningkatan aktivitas MICE (Rapat, Insentif, Pertemuan dan Pameran) di sektor swasta dan pemerintah juga mendorong permintaan hotel di Balikpapan, Semarang, Surabaya, dan Jabodebek.

Setiap tahun, kenaikan permintaan untuk properti komersial juga cenderung melambat, turun dari 1,49% (yoy) menjadi 1,25% (yoy) pada periode pelaporan (Grafik 6). Responden mengkonfirmasi pertumbuhan permintaan yang kuat untuk apartemen (8,10%, yoy), terutama apartemen strata title, didukung oleh pasar menengah dan bawah. segmen, seperti Tokyo Riverside (Jabodebek) dan Ayoma (Banten), serta lainnya gedung apartemen yang berada di dekat universitas (di Bandung dan Semarang). Selain apartemen, permintaan untuk ruang kantor (3,03%, yoy) juga meningkat, terutama untuk strata title office.

Analisis Mikro Perusahaan

Pada tanggal 1 April lalu, Direktur Utama Agung Podomoro Land (APLN), Ariesman Widjaja, ditetapkan sebagai tersangka oleh Komisi Pemberantasan Korupsi (KPK) terkait kasus reklamasi Teluk Jakarta. Selanjutnya mudah ditebak: Pada hari Senin-nya, tanggal 4 April, saham APLN langsung AR kiri dari posisi 300 ke 270, dan lanjut turun hingga mentok di 232 pada pertengahan Mei lalu. Namun belakangan APLN perlahan tapi pasti mulai pulih kembali, dan ketika artikel ini ditulis dia sudah berada di posisi 248, dimana secara teknikal tampak bahwa dia akan lanjut naik, sementara disisi lain PBV-nya di harga sekarang cuma 0.7 kali.

Hingga Kuartal I 2016, APLN mencatat pendapatan Rp1.18 trilyun, atau tumbuh dari sebelumnya Rp995, demikian pula labanya naik tipis menjadi Rp110 milyar. Berhubung mayoritas beberapa perusahaan properti lainnya mencatat penurunan pendapatan serta laba pada periode yang sama, atau kalau labanya naik maka kenaikannya berasal dari pendapatan non operasional (misalnya keuntungan kurs), maka catatan kinerja APLN ini terbilang cukup baik. Secara historis pun, perolehan laba APLN selalu naik sejak tahun 2013, dimana EPS-nya konsisten di angka Rp41 -- 42 per saham (sehingga PER-nya pada harga saham 250 tercatat hanya 6 kali), dan ekuitas perusahaan sudah mendekati Rp7 trilyun. Mengingat industri properti justru mulai slowdown sejak 2013 tersebut, maka pencapaian tersebut, sekali lagi, terbilang cukup bagus.

Dan kalau kita amati neracanya maka akan terdapat fakta menarik: Dari total kewajiban APLN sebesar Rp16.0 trilyun, Rp7.4 trilyun diantaranya merupakan uang muka pelanggan yang akan diakui sebagai pendapatan, yakni ketika nanti propertinya sudah selesai dibangun dan diserah terimakan, dan sekitar separuh dari jumlah tersebut akan direalisasikan (sebagai pendapatan) dalam waktu setahun kedepan. Di materi public expose-nya sendiri, APLN secara gamblang memaparkan proyek-proyek terbarunya yang sedang dalam tahap pembangunan, plus progress penjualan unit-unit properti di tiap proyek-proyek tersebut (per November 2015), dimana datanya cukup meyakinkan. Berikut data selengkapnya:

Jadi meski ROE APLN relatif rendah yakni 12 -- 13%, dan itu menyebabkan sahamnya kurang ideal untuk investasi serius (baca: long term), namun disisi lain ROE tersebut terbilang konsisten dari tahun ke tahun, dan yang jelas nilai aset bersih perusahaan juga terus naik. Jadi kalau kita bisa dapet sahamnya di harga murah, contohnya seperti sekarang dimana PBV 0.7 kali terbilang murah kalau mempertimbangkan aspek fundamental, likuiditas saham, serta reputasi perusahaan sebagai salah satu developer properti paling terkemuka di tanah air.

Valuasi

Overall Results:

Agung Podomoro Land dianggap undervalued berdasarkan analisis perbandingan historisnya (KPI: dividend yield), namun dinilai terlalu tinggi berdasarkan analisis perbandingan rekannya (KPI: EV / EBITDA multiple). Namun, perbandingan historis menunjukkan korelasi yang lebih tinggi dengan harga saham Agung Podomoro Land. Akibatnya, stok ini oleh karena itu saat ini dianggap 'undervalued'. Namun Agung Podomoro Land akan dianggap 'overvalued' jika harganya melebihi Rp239,14. Selanjutnya, permintaan Agung Podomoro Land dapat menjadi lebih kuat dalam jangka panjang karena risiko penurunannya yang terbatas mengingat rasio P / B di bawah 1,0, kecuali arus kasnya memburuk ke depan. Penolakan: Fakta bahwa Agung Podomoro Land dianggap "undervalued" oleh analisis tidak berarti bahwa harganya akan naik di masa depan. Pantau kembalinya pemegang saham dan tokoh terkait lainnya dari Agung Podomoro Land secara ketat dan perhatikan lingkungan eksternal saat membuat keputusan investasi Anda.

Saat ini, Agung Podomoro Land dianggap 'undervalued' oleh valuasi karena hasil dividennya lebih tinggi dari rata-rata historisnya.

Peer Comparison

Di sisi lain, kelipatan EV / EBITDA saham ini cenderung memiliki korelasi tinggi dengan rata-rata perusahaan domestik. Akibatnya, banyak investor dapat memperkirakan tren pengembalian berbasis arus kasnya dengan membandingkan perusahaan dengan imbal hasil arus kas perusahaan domestik. Dan Agung Podomoro Land cenderung melakukan perdagangan dengan harga premium dibandingkan dengan rekan-rekan sebaya di masa lalu. Akibatnya, saham ini saat ini dinilai 'overvalued' berdasarkan perbandingan rekannya.

APLN sebagai perusahaan real estate developer yang terkenal memiliki harga saham yang masih dihargai dibawah book valuenya. Hal ini mungkin diakibatkan karena imbas dari kasus hukum yang menimpa APLN. Tetapi, APLN sendiri saat ini masih memiliki kurang lebih 20 proyek yang tengah dilaksanakan termasuk Pluit City dan terbukti bahwa kinerja perusahaan tidak buruk walaupun harga saham cenderung turun. Tetapi hal ini bukan berarti bahwa APLN tidak akan mengalami kenaikan pada harga sahamnya, sehingga saran saya adalah untuk membeli saham APLN.

Nama: Octria Larasati S (1406559553)

**Artikel ini dibuat sebagai pemenuhan Ujian Akhir Semester Ganjil 7 pada Mata Kuliah Manajemen Investasi dan Portofolio, Ilmu Administrasi Niaga, Universitas Indonesia, Depok

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H