“Sudahlah hidup dibawa seneng-seneng aja. YOLO. You Only Live Once”

Percakapan di atas sudah tidak asing lagi terdengar bagi milenial sekarang. Prinsip YOLO yang sering digaungkan milenial memang tidak sepenuhnya salah, dari segi psikologis YOLO mengajak untuk lebih santai menjalani tekanan hidup. Akan tetapi, dampak negatif prinsip YOLO kurang mengajarkan para milenial untuk membuat perencanaan hidup jangka panjang, termasuk tentang perencanaan finansial.

Sebelum menjelaskan lebih jauh, siapakah yang disebut Generasi Milenial? Beberapa peneliti menyebutkan bahwa standar pengelompokkan Generasi Milenial (Generasi Y) adalah individu yang lahir antara tahun 1980an hingga 1996.

Deretan highlight berita di atas seolah menjelaskan realita kehidupan generasi milenial yang dikhawatirkan mengalami kesulitan finansial di masa pensiun. Meskipun saat ini sedang marak pandangan skeptis terhadap profesi "financial planner", bukan berarti apa yang mereka lakukan salah 100%. Tahun 2020, jumlah populasi generasi milenial di Indonesia sudah pada kisaran 33% sampai dengan 34% dari total penduduk, dan diprediksi bahwa komposisi demografis generasi milenial akan semakin dominan seiring dengan semakin berkurangnya jumlah generasi baby boomers (kelahiran tahun 1946-1964) dan generasi X (kelahiran tahun 1965-1980). Fakta tersebut menunjukkan bahwa dalam rentang waktu 10 tahun ke depan generasi milenial merupakan konsumen terbesar untuk kehidupan perekonomian nasional.

Lantas mengapa kekhawatiran kesiapan generasi milenial menghadapi pensiun perlu diperhatikan?

Untuk menyokong perputaran roda ekonomi yang berkelanjutan juga harus didorong dengan kemampuan daya beli dan kesejahteraan ekonomi masyarakatnya. Beberapa perilaku ekonomi generasi milenial sekarang seperti transaksi Cashless dengan PayLater, kartu kredit untuk travelling, mengutamakan brand daripada kegunaan, bahkan ada yang sekedar membeli barang untuk mengikuti trend.

Sesekali memuaskan kebutuhan tersier itu adalah hak setiap individu apabila mereka mampu, tetapi gaya hidup konsumtif tanpa diimbangi saving akan mengkhawatirkan kesejahteraan ekonomi mereka di masa depan.

Generasi milenial memang saat ini sedang dalam usia yang produktif, tetapi perlu diingat sesuai dengan UU No. 11/1992 menyebutkan bahwa batas usia pensiun normal adalah usia 55 tahun dan batas pensiun wajib maksimum adalah usia 60 tahun bagi karyawan atau pekerja.

Padahal berdasarkan data BPS usia harapan hidup masyarakat Indonesia adalah 73,19 tahun pada wanita dan 69,30 tahun pada pria. Hal ini berarti masyarakat Indonesia paling tidak menghabiskan hidupnya sekitar 15–20 tahun di masa pensiun (masa usia tidak produktif).

Belum lagi generasi milenial sekarang harus menghadapi tantangan ekonomi yang terhantam Pandemi Covid-19. Banyak ketidakpastian dalam pemasukan, mulai dari pemotongan gaji hingga PHK karyawan. Fakta di lapangan, belum semua perusahaan mendaftarkan karyawannya dalam program pensiun. Selain itu, ada juga generasi milenial yang bekerja mandiri (freelancer/wirausaha) sehingga harus menyiapkan sendiri dana pensiun.

Lalu bagaimana generasi milenial memulai menyiapkan dana pensiun?

Pensiun adalah hal yang pasti. Tidak peduli ada atau tidaknya Pandemi, ada atau tidaknya tabunganmu, pensiun tetap akan terjadi sehingga tidak ada alasan untuk menunda persiapan dana pensiun.

Stereotipe dana pensiun hanya untuk ASN, pegawai BUMN, karyawan perusahaan besar sehingga mereka bisa lebih bisa bersantai adalah tidak benar. Meskipun profesi-profesi tertentu memang memiliki dana pensiun pasti, tapi faktanya nominal yang didapat saat pensiun tidak akan sepadan dibanding ketika mereka bekerja, belum lagi adanya inflasi yang terus meningkat.

Pemerintah telah memberikan fasilitas produk keuangan untuk menyiapkan masa pensiun, seperti BPJS Ketenagakerjaan, Investasi, dan Dana Pensiun Lembaga Keuangan (DPLK).

Beberapa survei terbaru menunjukkan adanya peningkatan minat generasi milenial sekarang untuk mulai menyiapkan dana masa pensiun lebih awal dibanding generasi-generasi sebelumnya.

Salah satu produk keuangan untuk masa pensiun yang mulai dilirik milenial adalah DPLK. DPLK adalah produk keuangan yang memang berfokus tujuannya untuk mempersiapkan finansial di masa pensiun. Berbeda dengan BPJS Ketenagakerjaan yang bersifat mandatory bagi pemberi kerja, DPLK lebih bersifat voluntary dan butuh kesadaran untuk memanfaatkannya.

Lebih luas dari itu... mempersiapkan memanfaatkan DPLK kita dapat berkontribusi dalam menjaga keamanan Makroprudensial dan Stabilitas Sistem Keuangan (SSK).

Dana Pensiun Lembaga Keuangan (DPLK) adalah Dana Pensiun yang diselenggarakan oleh bank umum atau perusahaan asuransi untuk menyelenggarakan Program Pensiun Iuran Pasti (PPIP) bagi pekerja maupun masyarakat umum (mandiri).

DPLK ini untuk menjalankan amanat pemerintah sesuai UU No 11/1992 tentang Dana Pensiun. Berikut ini adalah contoh DPLK yang masih beroperasi sampai sekarang: DPLK Equity Life Indonesia, DPLK Asuransi Jiwa Tugu Mandiri, DPLK Allianz Indonesia, DPLK PT. BNI (Persero) Tbk, DPLK Indolife Pensiontama, DPLK AIA Indonesia, DPLK PT Bank Muamalat Indonesia, DPLK Winterthur Life Indonesia, DPLK BPD Jawa Tengah. Proses pendaftaran menjadi peserta DPLK sangat mudah, cukup datang ke kantor/bank tersebut dan membuka rekening.

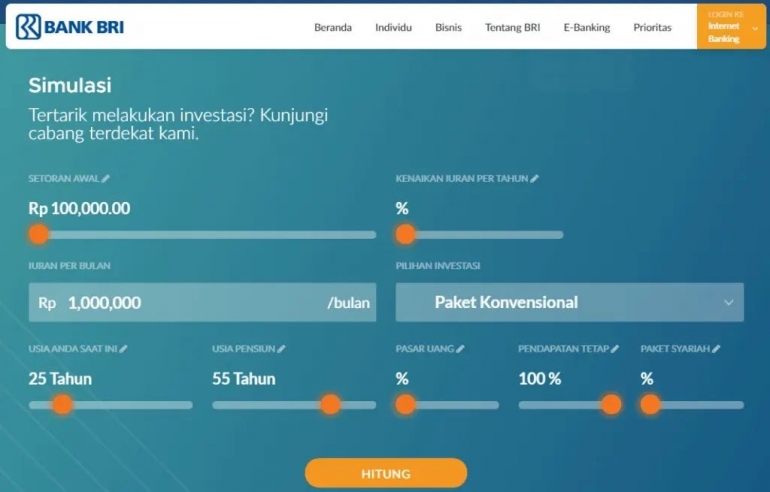

Peserta DPLK menyetor iuran pensiun secara berkala, biasanya setiap bulan. Jangka waktu setoran iuran pensiun pun dilakukan selama bekerja hingga masa pensiun tiba. Iuran pensiun pun dapat berasal dari 1) pekerja sendiri; 2) perusahaan tempat bekerja; dan atau 3) dari pekerja dan perusahaan secara bersama-sama. Berikut contoh simulasi perhitungan DPLK:

Bagaimana sistem kerja pendanaan DPLK dan hubungannya dengan Stabilitas Sistem Keuangan?

Iuran dana pensiun yang disetor rutin akan dikelola oleh penyelenggara DPLK. Dana tersebut akan diinvestasikan sesuai pilihan investasi yang dipilih oleh peserta. Paket investasi tersebut nantinya akan dikelola oleh Manajer Investasi di DPLK, berikut contoh paket investasi dimaksud:

- Pasar Uang: pada investasi Pasar Uang, dana peserta akan diinvestasikan 100% pada instrumen Pasar Uang seperti pada Bank, deposito berjangka pada Bank, deposito on call pada Bank.

- Pendapatan Tetap: dana peserta akan diinvestasikan min. 60% pada Instrumen Pendapatan Tetap, yaitu Surat Berharga Negara, Obligasi yang tercatat di Bursa Efek di Indonesia, Sukuk, Reksadana Pendapatan Tetap. Dana maks. 40% akan diinvestasikan ke dalam Pasar Uang, terdiri dari tabungan Bank, deposito berjangka pada Bank, deposito on call pada Bank.

- Saham Pasar Uang (Kombinasi): dana peserta akan diinvestasikan min. 60% pada saham yang tercatat di Bursa Efek di Indonesia dan Reksadana Dana berorientasi saham, dan maks. 40% pada Instrumen Pasar Uang yaitu tabungan pada Bank, deposito berjangka pada Bank, deposito on call pada Bank.

Seperti yang kita ketahui pada perhitungan PDB, investasi memiliki hubungan positif dengan PDB. Jika investasi naik, maka PDB suatu negara juga akan naik, begitu juga sebaliknya. Ahli ekonomi memandang pembentukan investasi merupakan salah satu faktor penting yang memainkan peran vital terhadap pertumbuhan dan pembangunan ekonomi suatu negara. Ketika pengusaha atau individu atau pemerintah melakukan investasi, maka akan ada sejumlah modal yang ditanam, ada sejumlah pembelian barang modal (yang tidak dikonsumsi), tetapi digunakan untuk produksi, sehingga dapat memacu produktivitas untuk menghasilkan barang dan jasa. (Artikel Setneg)

Melalui iuran peserta yang kemudian diinvestasikan oleh DPLK akan menunjang perputaran perekonomian sehingga mendorong pertumbuhan ekonomi nasional. Dalam kondisi ketidakpastian ekonomi dan keterbatasan APBN selama masa pandemi, meningkatkan kesadaran investasi menjadi pilihan strategi yang tepat dalam menangani perlambatan ekonomi. Hal ini akan berkontribusi untuk menjaga keamanan makroprudensial dan SSK.

Apa saja manfaat menjadi peserta DPLK?

- Adanya jaminan kesinambungan penghasilan di masa pensiun/hari tua

- Adanya pendanaan yang “sudah pasti” untuk masa pensiun

- Iuran dibukukan langsung atas nama yang bersangkutan

- Iuran menjadi pengurang pajak penghasilan (PPh21)

- Hasil investasi bebas pajak sampai dengan manfaat program dibayarkan.

- Untuk pekerja/karyawan yang didaftarkan perusahaan, kekayaan DPLK terpisah dengan perusahaan

- Semakin cepat Anda mempersiapkan masa pensiun, maka semakin ringan pula biaya yang dikeluarkan setiap bulannya. Semakin panjang masa menabung Anda, maka semakin besar juga dana yang terkumpul untuk bekal hari tua.

Memilih Investasi DPLK

DPLK membebaskan peserta untuk investasi dengan pilihan mereka, maka diperlukan pertimbangan untuk menentukan paket investasinya, pertimbangannya adalah: risk profile dan durasi. Berikut penjelasan sederhananya:

RISK PROFILE

Risk profile dimaksud adalah toleransi risiko investasi peserta, terbagai menjadi 3:

- Risk profile rendah: untuk mereka yang mengutamakan keamanan dalam berinvestasi, sehingg return tidak tinggi. Investasi disarankan ke Pasar Uang atau Deposito Rupiah.

- Risk profile moderate: berimbang antara keamanan dan return, ingin investasi aman tapi return cukup tinggi. Investasi disarankan kombinasi pilihan dengan fix income (obligasi pemerintah)

- Risk profile tinggi: high risk, high return. Investasi yang disarankan instrumen saham.

DURASI

Durasi dimaksud adalah jarak usia Anda sekarang dengan usia pensiun. Generasi milenial biasanya masih muda dan kesempatan durasi investasi yang lama (di atas 10 tahun), bisa pakai pilihan investasi kombinasi. Misalkan, 40% pasar uang dan 20% saham.

Catatan: Untuk keamanan dalam berinvestasi di DPLK, pertimbangan lebih lanjut biasanya akan dibantu oleh pihak penyelenggara DPLK yang Anda tuju dan merupakan lembaga resmi ya, bukan sekedar dari media sosial.

Apakah DPLK aman?

Kekhawatiran dalam berinvestasi itu wajar. Jadi, perlu diketahui bahwa tata cara dan mekanisme di DPLK diatur oleh UU No. 11/1992, selain berbagai peraturan yang bersifat melindungi peserta.

Prinsipnya dana yang dimiliki tiap peserta DPLK terpisah dari kekayaan penyelenggara DPLK, baik bank maupun asuransi jiwa. Jika penyelenggara DPLK-nya bermasalah, iuran atau dana DPLK tiap peserta tetap ada dan dapat dipindah atau dicairkan. Peserta DPLK juga akan mendapatkan laporan saldo dan investasinya secara berkala (biasanya setiap 6 bulan sekali).

Pada akhirnya, memanfaatkan DPLK tidak hanya membantu masyarakat untuk menyiapkan finansial di masa tua tetapi juga bisa berkontribusi dalam meningkatkan investasi dan PDB negara. Terutama di masa pandemi ini di mana pemerintah sedang menggenjot pertumbuhan ekonomi nasional. Maka dari itu, sebagai generasi milenial yang mana masih produktif diharapkan dapat menyisihkan pendapatannya untuk memanfaatkan produk keuangan dengan cerdas dan investasi prudent, seperti DPLK. Sehingga dapat membantu menjaga makroprudensial dan stabilitas sistem keuangan.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H