Assalamualaikum Warahmatullahi wabarakatuh

Analisis penerimaan/penolakan Calon Usaha Sambal Boss (sambo)

Pada kesempatan kali ini saya akan membuat analisis penerimaan/penolakan calon usaha bisnis Sambal Boss Dengan menggunakan 5 pendekatan, yaitu :

1. Payback Period dan Discounted PP.

2. Net Present Value (NPV)

3. Internal Rate of Return (IRR)

4. Profitability Index (PI)

5. Modified IRR (MIRR)

Berikut adalah analisis Dari Kami

1. Payback Period dan Discounted PP.

- Payback Period

Payback period adalah jumlah tahun atau periode yang dibutuhkan untuk memperoleh kembali nilai investasi yang telah ditanamkan atau initial investment. Singkatnya, payback period adalah periode pengembalian modal. Payback period ini kerap digunakan oleh para investor maupun pengusaha sebagai penentu dalam pengambilan keputusan investasi, yakni untuk menentukan apakah akan menginvestasikan modalnya ke proyek tersebut atau tidak. Karena suatu proyek yang memiliki periode pengembalian cukup lama tentu tak begitu menguntungkan sehingga tak banyak dilirik para investor.

Rumus untuk menghitung Paypack period adalah :

Payback Period = Nilai Investasi/Kas Masuk Bersih.

Jadi, jika Perusahaan Sambal Boss (sambo) memutuskan untuk membeli alat Produksi seharga Rp 1 juta. Dengan Kas bersih setiap tahunnya Rp 50 ribu. Maka payback period untuk mesin tersebut bisa menggunakan rumusnya Nilai investasi 1 Juta Rupiah dibagi dengan Kas Bersih 50 Ribu Rupiah.

- Discounted Payback Period (DPP)Discounted payback period adalah salah satu rumus payback period yang berfungsi untuk memperhitungkan nilai waktu dari uang, atau bisa disebut dengan metode yang mempertimbangkan time value of money. Metode perhitungan discounted payback period dilakukan dengan cara menambahkan present value aliran kas masuk setiap tahunnya, hingga tercapai jumlah yang sama dengan jumlah investasi awal. Dari perhitungan discounted payback period didapatkan lama periode yang tertera dalam tahun. Angka tersebut merupakan lama periode yang diharapkan untuk mendapatkan kembali biaya investasi yang telah ditanamkan untuk suatu project dari discounted net cash flows. Karena banyak yang beranggapan bahwa semakin cepat waktu yang diperlukan untuk memperoleh kembali modal yang ditanamkan, maka semakin baik pula investasi tersebut untuk dilaksanakan.

2. Net Present Value (NPV)

Net present value atau sering disingkat dengan NPV adalah selisih antara nilai sekarang dari arus kas yang masuk dengan nilai dari arus kas yang keluar pada periode waktu tertentu.

NPV mengestimasikan nilai sekarang pada suatu proyek, aset, ataupun investasi berdasarkan arus kas masuk yang diharapkan pada masa depan dan arus kas keluar yang disesuaikan dengan suku bunga serta harga pembelian awal. Ini digunakan untuk menghitung nilai suatu aset. Dengan cara menggunakan harga pembelian awal dan nilai waktu uang (time value of money).

Jadi sederhananya, NPV adalah nilai sekarang/saat ini dari suatu aset yang dikurangi dengan harga pembelian awal.

NPV = [Arus kas/ (1+i)^t] -- Investasi awal

Diketahui:

i = tingkat diskon

t = jumlah masa waktu

Usaha Bisnis Sambal Boss saat ini sedang merencanakan sebuah proyek dengan investasi awal sebesar Rp500.000.000. Investasi ini diprediksi akan menghasilkan arus kas sebanyak Rp600.000 di tahun depan. Maka, perhitungan NPV dengan asumsi tingkat pengembalian yang diminta adalah 10% dan tidak terdapat nilai sisa di akhir proyek adalah sebagai berikut.

NPV = [600.000.000/ (1+0.1) ^1] -- 500.000.000

NPV = Rp45.454.545

Hasil NPV tersebut menunjukkan bahwa proyek investasi ini akan menguntungkan, sehingga manajer bisa menerimanya.

3. Internal Rate of Return (IRR)

Internal rate of return adalah indikator untuk mengetahui tingkat efisiensi dari sebuah investasi. IRR adalah sebuah metode untuk menghitung tingkat bunga suatu investasi dan menyamakannya dengan nilainya saat ini berdasarkan perhitungan kas bersih di periode mendatang. Sederhananya, ketika hasil perhitungan IRR menunjukkan angka yang lebih besar daripada modalnya, maka Anda sebaiknya segera melakukan investasi. Sebaliknya, jika hasil perhitungan IRR kurang dari biaya modal, maka Anda lebih baik menghindari investasi tersebut agar tidak mengalami kerugian. Secara umum, IRR adalah metrik yang digunakan dalam analisis keuangan untuk memperkirakan potensi keuntungan investasi.

Adapun rumus perhitungan IRR adalah sebagai berikut:

IRR = i1 + NPV1 NPV1 - NPV2 i2 - i1

Di mana:

IRR = internal rate of return

I1 = tingkat diskonto yang menghasilkan NPV positif

I2 = tingkat diskonto dengan NPV negatif

NPV 1 = net present value positif

NPV 2 = net present value negative

Contoh IRR Dalam Usaha Sambal Boss (sambo) Adalah Sebagai Berikut

Usaha Sambal Boss (sambo) mengusulkan nilai investasi sebesar Rp150.000.000 dan menghasilkan arus kas setiap tahun Rp25.000.000 selama 5 tahun.

Diasumsikan bahwa rate of return-nya sebesar 15% dan ketika melakukan penghitungan diskonto, nilai NPV-nya adalah Rp7.756.000 dengan diskonto sekitar 13% dan Rp745.000 dengan diskonto sekitar 10%.

Selisih bunga diskonto yaitu sekitar 2% atau sebesar Rp8.501.000. Menggunakan rumus di atas, perhitungannya adalah sebagai berikut:

IRR = 10% + (745.000 : 8.501.000) x 2%

IRR = 10,175%

Karena asumsi rate of return-nya sekitar 15% dan hasil perhitungannya lebih kecil dari nilai tersebut.

Maka, berdasarkan prinsip IRR, sebaiknya kami tidak melakukan investasi terhadap aset ini.

4. Profitability Index (PI)

Profitability Index atau disingkat PI merupakan metode penilaian dengan membandingkan antara nilai kas masa di mendatang dan nilai pengeluaran pada investasi di masa sekarang. Bisa dikatakan, PI adalah rasio antara present value dari kas masuk dan present values kas keluar.

Metode ini mengukur investasi dinyatakan layak atau tidak berdasarkan indeks keuntungannya yang dibandingkan dengan nilai penerimaan kas bersih secara keseluruhan dan nilai investasi saat ini.

Berikut rumus Dari Profibility Index (PI)

PI = PV/I

Keterangan:

PI = Profitability Index

PV = Present Value (nilai sekarang seluruh penerimaan kas bersih)

I = Investasi

Asumsi dari metode PI, ialah:

Jika PI > 1, investasi layak karena menguntungkan.

Jika PI < 1, investasi tidak layak karena bisa merugikan.

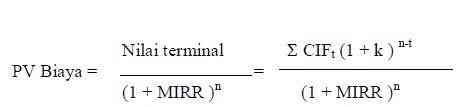

5. Modified IRR (MIRR)

MIRR (Modified Internal Rate of Return) adalah metode perhitungan tingkat pengembalian yang menggabungkan arus kas masuk (cash inflow) dan arus kas keluar (cash outflow) dari suatu proyek investasi, serta mempertimbangkan nilai waktu dari uang.

Demikian Pemaparan Analisis penerimaan/penolakan Calon Usaha Sambal Boss (sambo)

Jika ada kurang dan salah kata dalam artikel saya, itu murni kesalahan saya karena kesempurnaan hanya milik Allah SWT

Akhir Kata Wasalamualaikum Warahmatullahi Wabarakatuh

Daftar Pustaka :

- https://www.obligasi.co.id/2020/02/discounted-payback-period.html

- https://www.ocbcnisp.com/id/article/2022/04/01/cara-menghitung-npv

- https://www.ocbcnisp.com/id/article/2023/03/15/irr-adalah

- https://www.cermati.com/artikel/analisis-kelayakan-investasi-pengertian-hingga-cara-analisa-kelayakan-investasi

- https://www.hsb.co.id/glosarium/m/mirr

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI