Sejak dahulu hingga saat ini manusia tidak terlepas dari yang namanya investasi. Orang berdagang pun juga berinvestasi. Apabila seseorang membuka warung kelontong membutuhkan modal uang untuk membeli perlengkapan etalase, perlu modal kerja untuk sewa ruangan, membayar gaji karyawan, listrik, telepon, membeli barang-barang yang akan dijual dan lain-lain.

Berinvestasi pada sector riil seperti tersebut diatas pada dasarnya tidak jauh berbeda dengan berinvestasi pada pasar keuangan. Hal ini karena pada ujung-ujungnya adalah kapan bisa balik modal dan seberapa besar potensi keuntungan yang akan diperoleh setelah bisa balik modal.

Secara garis besar, produk investasi pada pasar keuangan dibagi menjadi 2 yakni produk perbankan dan pasar modal. Produk perbankan bisa disebut sebagai sarana investasi juga apalagi jika produk perbankan syariah dikarenakan menggunakan akad mudharobah, syirkah ataupun ijaroh terutama pada deposito syariah dimana deposan sebagai investor yang mendapatkan bagi hasil atas keuntungan dari yang mengajukan pembiayaan kepada perbankan syariah. Sedangkan pada tabungan syariah menggunakan akad wadi'ah (titipan) sehingga tidak mendapatkan bagi hasil.

Untuk produk investasi pasar modal terdapat 2 bagian yakni obligasi/sukuk dan saham. Sukuk layaknya seperti obligasi namun yang membedakannya adalah akadnya. Seperti halnya pada perbankan syariah, akad sukuk bisa mudharobah, syirkah, ijaroh dan lain-lain. Sedangkan saham terutama saham syariah adalah perusahaan-perusahaan yang tercatat di bursa efek Indonesia dimana emiten-emiten tersebut telah diseleksi dan lolos saringan sebagai efek saham yang sesuai dengan prinsip syariah oleh Dewan syariah Nasional (DSN) Majelis Ulama Indonesia (MUI) bersama dengan Otoritas Jasa Keuangan (OJK).

Saat ini terdapat sekitar 483 emiten yang masuk dalam Daftar Efek Syariah (DES). Setiap 6 bulan sekali DES ini akan diseleksi lagi apakah masih bisa masuk dalam daftar efek syariah lagi atau tidak. Beberapa kriteria saham-saham yang bisa masuk dalam Daftar Efek Syariah diantaranya adalah emiten tersebut tidak melakukan kegiatan dan jenis usaha yang bertentangan dengan Prinsip Syariah di Pasar Modal yang meliputi perjudian, jasa keuangan ribawi, jual beli resiko yang mengandung ketidakpastian, memproduksi/mendistribusikan/memperdagangkan/atau menyediakan barang/jasa yang haram serta memiliki total utang yang berbasis bunga dibandingkan dengan total aset tidak lebih dari 45% dan total pendapatan bunga dan pendapatan tidak halal lainnya dibandingkan dengan total pendapatan usaha dan pendapatan lain-lain tidak lebih dari 10%. Jadi, sebagai seorang investor selain bisa berinvestasi pada produk konvensional bisa juga berinvestasi pada saham-saham yang masuk dalam DES diatas yang dijamin pemilihan sahamnya sudah sesuai dengan prinsip syariah.

Berikut ini beberapa jenis transaksi yang dilarang dalam syariah islam seperti dalam fatwa DSN MUI. Nasiah yaitu berupa marjin trading yang melakukan transaksi atas efek dengan fasilitas pinjaman berbasis bunga (riba) atas kewajiban penyelesaian pembelian efek. Fasilitas ini baik yang disediakan oleh broker maupun melakukan pinjaman online atau perbankan yang berbasis bunga.

Tanajusy yakni praktek pump and dump dimana aktivitas transaksi suatu efek diawali oleh pergerakan harga uptrend, yang disebabkan oleh serangkaian transaksi inisiator beli yang membentuk harga naik hingga mencapai level tertinggi. Kemudian pihak yang memiliki kepentingan yang sama melakukan transaksi jual dengan volume yang tinggi agar mendapatkan keuntungan. Taghrir yakni praktek pre-arrange dimana transaksi yang terjadi melalui pemasangan order beli dan jual pada rentang waktu yang hampir bersamaan yang terjadi karena adanya perjanjian pembeli dan penjual sebelumnya. Tujuannya untuk membentuk harga (naik, turun atau tetap) atau kepentingan lainnya baik di dalam maupun diluar bursa. Gisysy yakni marketing at the close dimana membentuk harga melalui penutupan bursa.

Ghabn Fahisy yakni insider trading dimana mendapatkan informasi dari orang dalam. Ihtikar yakni cornering (monopoly) dikarenakan kapitalisasi pasar yang kecil. Maysir/Qimar yakni sesuatu yang dilakukan dengan tujuan yang tidak jelas dan perhitungan yang tidak cermat, spekulasi atau untung-untungan sehingga menyebabkan salah satu pihak merasa dirugikan atau terzalimi.

Lalu bagaimana agar bisa menghasilkan keuntungan yang berlipat ganda?

Rubah mindset investasi seperti mindset-nya seorang pengusaha. Jika seorang pengusaha mendirikan suatu perusahaan atau melakukan ekspansi dengan membuka cabang baru atau membeli mesin baru misalnya, maka yang menjadikan pertimbangan utama adalah usaha tersebut prospektif dan akan bertumbuh dimana diperkirakan akan balik modal dalam waktu sekian tahun dan sekian bulan misalnya. Butuh waktu yang lama untuk balik modal. Oleh karena itu dibutuhkan feasibility study (studi kelayakan) yang mendalam agar proyek tersebut dapat bertumbuh dan tidak gagal. Dan kalaupun gagal berapa toleransi resiko yang bisa ditanggung.

Selanjutnya bagaimana kaitannya dengan investasi di pasar saham dengan mindset seperti seorang pengusaha?. Berapa waktu yang diperlukan agar bisa balik modal (artinya bisa naik 100%)?. Ini memerlukan horizon investasi yang tidak pendek. Investor bisa melakukan riset kecil-kecilan (feasibility study) terhadap saham-saham yang sesuai dengan sector yang menjadi kompetensinya. Jika sudah mengetahui kompetensinya kemudian secara short cut agar bisa balik modal lebih cepat maka carilah saham-saham yang sudah turun tajam dari level puncaknya. Ini akan memberikan peluang dimana probability turunnya sudah lebih kecil dibandingkan dengan probability naiknya.

Terdapat 5 penyebab harga saham dalam trend naik atau turun yakni 1) kinerja fundamental, 2) valuasi, 3) sentiment, 4) ekspektasi dan 5) terjadinya ekspansi/tergerusnya ROE (return on equity). Kinerja fundamental bisa naik disebabkan oleh berhasilnya ekspansi emiten dengan tingkat keuntungan yang sesuai harapan. Sedangkan kinerjanya bisa menurun disebabkan oleh persaingan yang semakin ketat sehingga emiten mengorbankan margin nya agar bisa mempertahankan pangsa pasarnya supaya tetap menjadi market leader.

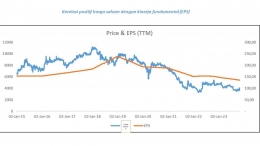

Dalam prakteknya pergerakan harga saham akan selalu berkorelasi positif dengan kinerja fundamentalnya. Jika kinerja fundamentalnya meningkat maka harga saham otomatis juga akan naik. Sebaliknya jika kinerja fundamentalnya melemah maka harga saham juga akan ikut menurun.

Jika ada harga saham yang memiliki korelasi negative maka perlu dicari tahu apa yang menyebabkan harga saham tidak bergerak linier dengan kinerja fundamentalnya. EPS naik namun harga saham mendatar atau bahkan turun. Jika ini terjadi mungkin ada factor x yang menyebabkan harga saham tidak bergerak berbanding lurus dengan kinerja fundamenlnya seperti factor pemegang saham pengendali, di masa lalu pernah terjadi fraud, tidak pernah membagikan dividend dan lain-lain.

Seperti dijelaskan diatas, selain factor x, pergerakan harga saham yang tidak linier dengan kinerja fundamentalnya kemungkinan disebabkan oleh valuasinya yang sudah kemahalan dibandingkan sektornya atau pun historicalnya atau sentiment dan ekspektasi yang terlalu negative terhadap emiten yang bersangkutan. Bisa jadi juga disebabkan oleh mulai tergerusnya ROE. Ini bisa terjadi dimana emiten melakukan ekspansi dengan melakukan right issue, namun tingkat keuntungan yang diperoleh tidak sesuai seperti yang diharapkan sehingga menurunkan tingkat ROE.

Maka yang menjadi PR investor adalah carilah saham-saham yang salah trend. Kinerja fundamental meningkat namun harga sahamnya stagnan atau bahkan berbanding terbalik. Carilah penyebabnya bukan karena factor x seperti dibahas diatas namun tidak linearnya harga saham dengan kinerja fundamentalnya hanya karena sentiment negative semata, ekspektasi yang terlalu negative yang tidak sesuai dengan fakta di lapangan ataupun kinerja triwulanan serta dengan ROE dan valuasi yang masih reasonable. Lalu perkirakan apakah pergerakan harga saham tersebut akan membentuk pola V shape ataukah U shape. V shape akan terjadi jika harga saham akan cepat berbalik arah. Sedangkan U shape, trend harga saham akan cenderung stagnan dalam waktu yang lama sebelum kembali mengalami peningkatan harga merefleksikan kinerja fundamentalnya yang bertumbuh. Kemudian hitunglah kira-kira butuh waktu berapa tahun agar bisa balik modal (atau naik 100%).

Ukur juga toleransi resiko, maksudnya seberapa besar kita sebagai investor bisa menerima penurunan harga saham yang bisa ditoleransi. Setiap orang berbeda-beda terhadap toleransi resiko. Ada yang mentolerir resiko penurunan 10-20% atau ada yang lebih asalkan memiliki confident level yang tinggi terhadap emiten yang bersangkutan.

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana

Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI