"Lempar balonnya! Ayo!", perintah (sebut saja) Iqbal sambil menunggu aku mengirimkan balon merah muda itu. Ia berharap aku membalas lemparan balon ke arahnya, karena sejak tadi hanya bermain sendiri saja di Tax Kids Zone Kantor Pajak Kosambi.

Permainan lempar balon menjadi seru, karena dua arah. Dariku kepada si anak lucu, Iqbal. Sembari menunggu sang Mama sedang berkonsultasi di Loket Help Desk, kami bermain bola-bola. Bola-bola berwarna-warni dan biji-biji Lego yang tersedia, telah membuatnya mulai bosan. Perosotan pun lelah berteriak memanggil Iqbal untuk dipakai bermain.

Berlari ke sana- kemari mengejar dan membalas lemparan balon merah muda. Permainan sederhana, namun membuatnya betah berlama-lama menunggu Mama dan Papa yang sedang sibuk bertanya dengan Penyuluh Pajak Kantor Pajak Kosambi.

Perilaku sosial pada manusia tidak tumbuh dan berkembang dengan sendirinya, akan tetapi melalui proses panjang sejak anak usia dini hingga dewasa. Perilaku prososial orang dewasa atau orang tua, terbentuk pada masa anak-anak. Di usia dinilah menentukan bagaimana proses terbentuknya dan menjadi penentu perilaku prososial kelak.

Bermain adalah bagian dari aktivitas seorang anak. Menurut KBBI, bermain artinya melakukan sesuatu untuk bersenang-senang. Tentu saja anak dengan usia 4 tahun, seperti Iqbal ingin bermain. Kapan pun ketika anak mau, di mana ada tempat, kesempatan dan terkadang tidak mengenal waktu. Bermain adalah setiap kegiatan yang dilakukan untuk kesenangan yang ditimbulkannya, tanpa mempertimbangkan hasil akhir. Bermain dilakukan secara sukarela dan tidak ada paksaan atau tekanan dari luar/kewajiban (Elizabeth B. Hurlock, 2004).

Selain itu, menurut Bettelheim kegiatan bermain adalah kegiatan yang tidak mempunyai peraturan lain kecuali yang ditetapkan pemain sendiri dan tidak ada hasil akhir yang dimaksudkan dalam realitas luar.

RPTRA menjadi solusi kebosanan anak ketika anak membutuhkan tempat dan kreativitas yang harus dikembangkan. Ada manfaat bermain bagi anak menurut Meyke S. Tedjasaputra (2003), aspek pengembangan seperti:

- Aspek perkembangan fisik, anak berkesempatan melakukan aktivitas yang menggerakkan tubuh dan anggota tubuhnya. Bisa membuat otot anak menjadi kuat dan bertumbuh. Juga anak menyalurkan energinya (yang berlebihan) agar tidak gelisah.

- Aspek perkembangan motorik kasar dan halus. Anak kecil mulai dapat menggambar, mencorat-coret, berlari-lari, kejar-kejaran, melempar, menangkap mainan, dll.

- Aspek perkembangan sosial. Anak usia dini, sudah dapat terpisah dari orangtua atau keluarga dekatnya. Bermain dengan anak lainnya, baik seusianya atau orang lain, berbagi milik/kepunyaannya, rebutan bahkan mulai memungkin untuk berantem.

- Aspek perkembangan emosi atau kepribadian. Terkadang dari orangtua atau orang lain, anak mendapat larangan yang membuatnya menjadi terbatas. Hal ini membuat ketegangan bagi anak. Untuk memenuhi kebutuhan dan dorongan dari dalam diri anak, bermain menjadikan kelegaan/rileks. Dari permainan, anak bisa mengerti akan penilaian dirinya sendiri, jika bermain dengan teman secara berkelompok. Anak mengerti kekurangan dan kelebihan yang dimilikinya. Membantu anak mempunyai konsep tentang diri. Menumbuhkan rasa percaya diri, harga diri, dan anak belajar bagaimana bersikap, bertutur dan bertingkah laku.

- Aspek perkembangan kognisi (proses pengetahuan).

Jika anak butuh bermain, begitu juga dengan Wajib Pajak membutuhkan layanan perpajakan. Layanan perpajakan tersedia di Kantor Pajak Kosambi selama jam layanan perpajakan. Namun, tak jarang jam layanan yang diberikan Petugas Pajak melebihi jam layanan yang ada.

Layanan perpajakan dimulai jam 8.00 WIB s.d. 16.00 WIB. Jika ada Wajib Pajak membutuhkan layanan pajak, meskipun telah melewati jam layanan perpajakan proses layanan belum selesai, Petugas Penyuluh siap melayani dengan sepenuh hati. Memberikan layanan perpajakan dengan sebaik-baiknya sesuai bidang tugas yang diamanahkan.

Seperti kedua orangtua (sebut saja) Toni sedang fokus menerima layanan perpajakan. Sementara Toni, seorang anak kecil berusia 5 tahun duduk di kelas TK Kecil, asik bermain sendiri sambil main perosotan. Orangtuanya sedang berkonsultasi terkait pelaporan SPT Tahunan PPh Orang Pribadi yang Lebih Bayar tahun pajak 2022.

"Sedang apa dik? Main sendiri?", tanya petugas. "Iya, Mama, Papa, lama sekali di sana, sambil menunjuk ke arah kedua orangtuanya. Aku udah bosan", jawabnya. Merasa bosan bermain sendiri, hingga petugas Pajak mengajaknya bermain.

Surat Pemberitahuan atau SPT adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan penghitungan dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak, dan/atau harta dan kewajiban sesuai dengan ketentuan peraturan perundangundangan perpajakan.

SPT terdiri dari 2 jenis yaitu SPT Masa dan Tahunan.

1. SPT Masa adalah Surat Pemberitahuan untuk suatu Masa Pajak, sedangkan

2. SPT Tahunan adalah Surat Pemberitahuan untuk suatu Tahun Pajak atau Bagian Tahun Pajak.

Wajib Pajak harus melakukan pelaporan SPT. Pelaporan SPT diisi dengan benar, lengkap, dan jelas, dalam bahasa Indonesia dengan menggunakan huruf Latin, angka Arab, satuan mata uang Rupiah, dan menandatangani serta menyampaikannya ke kantor pajak tempat Wajib Pajak terdaftar atau dikukuhkan. Pelaporan SPT dapat secara langsung atau daring. Ke depannya, seluruh pelaporan SPT akan dilakukan secara daring, agar memudahkan layanan perpajakan.

Pelaporan SPT Tahunan Orang Pribadi (OP) paling lambat tanggal 31 Maret setiap tahun dan SPT Tahunan Badan disampaikan paling lambat tanggal 30 April setiap tahun. Jenis SPT Tahunan untuk Wajib Pajak OP menggunakan formulir 1770 untuk pekerjaan bebas, 1770S untuk karyawan dan 1770 SS untuk Wajib Pajak yang mempunyai penghasilan bruto < Rp60 juta. Sedangkan jenis formulir pelaporan SPT PPh Badan mengunakan 1771.

Mungkinkah SPT yang telah disampaikan atau laporkan dianggap bukan sebagai pelaporan SPT? Bisa, SPT dianggap tidak disampaikan apabila:

- SPT tidak ditandatangani oleh Wajib Pajak/Kuasa/Wakil;

- SPT tidak sepenuhnya dilampiri keterangan dan/atau dokumen;

- SPT status lebih bayar disampaikan setelah 3 (tiga) tahun sesudah berakhirnya Masa Pajak, bagian Tahun Pajak atau Tahun Pajak, dan Wajib Pajak telah ditegur secara tertulis; atau

- Pelaporan SPT disampaikan setelah DJP melakukan pemeriksaan atau menerbitkan surat ketetapan pajak.

Bagaimana cara pengisian dan pelaporan SPT yang menjadi kewajban bagi Wajib Pajak?

Wajib Pajak akan menghitung ulang penghasilan, biaya, pajak terutang, dan kredit pajak selama satu tahun pajak. Kemudian dari hasil penghitungan akan menimbulkan status dari SPT yang hendak dilaporkan.

Ada 3 jenis status SPT yaitu:

1. SPT Nihil

2. SPT Kurang Bayar (KB)

3. SPT Lebih Bayar (LB).

SPT Nihil terjadi jika jumlah pajak yang terutang sama dengan kredit pajak, atau jika Wajib Pajak OP menghitung jumlah pajaknya sama dengan bukti potong yang diperoleh dari tempat Wajib Pajak bekerja/pemotong pajak atau yang telah disetorkan. SPT KB, jika jumlah utang pajak > kredit pajak. Kekurangan pajak tersebut harus dibayar/setorkan ke Bank Persepsi, dengan terlebih dulu membuat Kode Billing Pajak. Sedangkan jika status SPT LB, artinya jumlah pajak terutang < kredit pajak.

Ketika pelaporan SPT salah/keliru, bagaimana? Kamu mungkin saja melakukan kekeliruan/kesalahan dalam pelaporan atau pembayaran. Jika terjadi, kamu tentu dapat membetulkannya dengan kemauan sendiri, sepanjang pihak DJP belum melakukan tindakan pemeriksaan. Bila pembetulan SPT Tahunan menyatakan rugi atau lebih bayar, pembetulan SPT harus disampaikan paling lama 2 (dua) tahun sebelum daluwarsa penetapan.

Ada sanksi administrasi yang dapat dikenakan apabila pembetulan SPT Tahunan menimbulkan utang pajak > kredit pajak. Sanksi administrasi berupa bunga sebesar tarif bunga per bulan atas jumlah pajak yang kurang dibayar. Perhitungannya, sejak saat penyampaian SPT berakhir sampai dengan tanggal pembayaran, dan dikenakan paling lama 24 (dua puluh empat) bulan, serta bagian dari bulan dihitung penuh 1 (satu) bulan.

Diketahui ada perubahan tarif bunga dari UU Perpajakan yang baru. UU Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan mengatur bahwa tarif bunga per bulan yang ditetapkan oleh MenKeu atas pembetulan SPT Tahunan/Masa dari Wajib Pajak (atas kemauan sendiri), yang dihitung berdasarkan suku bunga acuan ditambah 5% (lima persen) dan dibagi 12 (dua belas) yang berlaku pada tanggal dimulainya penghitungan sanksi.

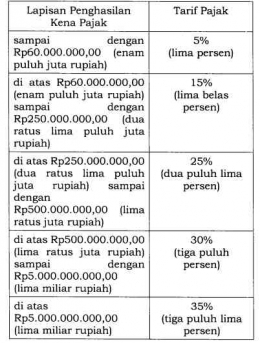

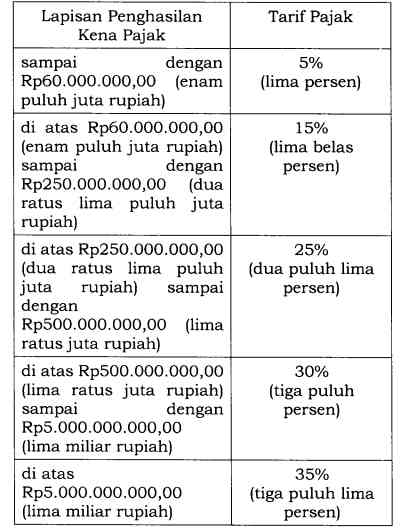

Selain itu, terdapat perubahan lapisan tarif pajak untuk Wajib Pajak OP yaitu:

- sampai dengan Rp60.000.000,00 : tarif 5%

- di atas Rp60.000.000,0 s.d. Rp250.000.000,00 : tarif 15%

- di atas Rp250.000.000,00 s.d. Rp500.000.000,00 : tarif 25%

- di atas Rp500.000.000,00 s.d. Rp5.000.000.000,00 : tarif 30%

- > di atas Rp5.000.OO0.000,00 : tarif 35%

Semua permohonan pengembalian kelebihan pembayaran pajak diproses dengan pemeriksaan pajak. DJP akan meneliti dan melakukan pemeriksaan atas permohonan lebih bayar. Hasil dari pemeriksaan, akan diterbitkan Surat Ketetapan Pajak Lebih Bayar (SKPLB). SKPLB terbit apabila jumlah kredit pajak atau jumlah pajak yang dibayar lebih besar daripada jumlah pajak yang terutang. SKPLB terbit, apabila terdapat pembayaran pajak yang seharusnya tidak terutang sesuai ketentuan perpajakan.

Termasuk kalau ternyata berdasarkan hasil pemeriksaan dan/atau data baru ternyata pajak yang lebih dibayar jumlahnya lebih besar daripada kelebihan pembayaran pajak yang telah ditetapkan, masih dapat diterbitkan lagi SKPLB.

Produk hukum dari pemeriksaan bisa berupa SKPLB, SKPN atau SKPKB dan Surat Tagihan Pajak (STP). Surat Ketetapan Pajak Lebih Bayar (SKPLB), Surat Ketetapan Pajak Nihil (SKPN) atau Surat Ketetapan Pajak Kurang Bayar (SKPKB).

SKPN terbit bila jumlah kredit pajak atau jumlah pajak yang dibayar sama dengan jumlah pajak yang terutang, atau pajak tidak terutang dan tidak ada kredit pajak atau tidak ada pembayaran pajak. Sedangkan SKPKB terbit jika utang pajak lebih besar daripada kredit pajak.

Permohonan kelebihan pembayaran pajak (restitusi) diatur dalam Pasal 17, Pasal 17B, Pasal 17C dan Pasal 17D yang diatur dalam UU KUP nomor 28 tahun 2007 diubah dalam UU nomor 7 tahun 2021. Pengembalian kelebihan pajak dengan syarat kalau terdapat utang pajak dari Wajib Pajak yang mengajukan permohonan, akan diperhitungkan lebih dulu agar melunasi utang-utang pajak yang ada.

Dalam Pasal 17B, pemeriksaan atas permohonan pengembalian kelebihan pembayaran pajak sebagaimana Pasal 17C dan sebagaimana Pasal 17D. Proses pemeriksaan paling lama 12 bulan sejak surat permohonan diterima secara lengkap. Namun, ada kemudahan penyederhanaan proses itu, menjadi 15 hari kerja.

Mengacu pada PER-5/PJ/2023 tanggal 9 Mei 2023 tentang Percepatan Pengembalian Kelebihan Pembayaran Pajak. Aturan baru ini mengubah ketentuan proses restitusi atau pengembalian kelebihan pembayaran pajak dengan jangka waktu dari awalnya 12 bulan menjadi 15 hari kerja. Untuk Wajib Pajak OP yang mengajukan restitusi Pajak Penghasilan OP sesuai Pasal 17B dan 17D berdasarkan UU KUP. Proses permohonan berlaku untuk jumlah lebih bayar maksimal Rp100 juta.

Pada Pasal 17C mengatur tentang Wajib Pajak termasuk kriteria tertentu. DJP akan menerbitkan Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak (SKPPKP) paling lama 3 (tiga) bulan sejak permohonan diterima secara lengkap untuk Pajak Penghasilan (PPh), dan paling lama 1 (satu) bulan sejak permohonan diterima secara lengkap untuk Pajak Pertambahan Nilai (PPN).

Wajib Pajak Kategori Tertentu, maksudnya bagaimana? Kategori Tertentu apabila:

- tepat waktu dalam menyampaikan SPT;

- tidak mempunyai tunggakan pajak untuk semua jenis pajak, kecuali tunggakan pajak yang telah memperoleh izin untuk mengangsur atau menunda pembayaran pajak;

- Laporan Keuangan diaudit oleh Akuntan Publik atau lembaga pengawasan keuangan pemerintah dengan pendapat Wajar Tanpa Pengecualian selama 3 (tiga) tahun berturut-turut; dan

- tidak pernah dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 (lima) tahun terakhir.

Kriteria Tertentu atas Wajib Pajak ini ditentukan oleh DJP, ditetapkan dengan Keputusan Direktur Jenderal Pajak. Jika kriteria tersebut tadi tidak terpenuhi, artinya pengembalian pendahuluan kelebihan pembayaran pajak tidak terpenuhi pula.

Untuk Pasal 17D mengatur, setelah hasil penelitian atas permohonan pengembalian kelebihan pembayaran pajak dari Wajib Pajak yang memenuhi persyaratan tertentu, DJP akan menerbitkan Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak (SKPPKP) paling lama 3 (tiga) bulan sejak permohonan diterima secara lengkap untuk PPh, dan paling lama 1 (satu) bulan sejak permohonan diterima secara lengkap untuk PPN.

Pengembalian kelebihan dengan syarat yaitu:

- Wajib Pajak OP yang tidak menjalankan usaha atau pekerjaan bebas;

- Wajib Pajak OP yang menjalankan usaha atau pekerjaan bebas dengan jumlah peredaran usaha dan jumlah lebih bayar sampai dengan jumlah tertentu;

- Wajib Pajak Badan dengan jumlah peredaran usaha dan jumlah lebih bayar sampai dengan jumlah tertentu; atau

- Pengusaha Kena Pajak (PKP) yang menyampaikan SPT Masa PPN dengan jumlah penyerahan dan jumlah lebih bayar sampai dengan jumlah tertentu.

Kita tau, peran orangtua dalam tumbuh kembang anak sangat penting, apalagi perkembangan perilaku anak usia dini. Perkembangan perilaku untuk menolong dan berbagi.

Peran orangtua terbagi 3 peran meliputi peran sebagai pendidik, motivator, dan fasilisator. Tetapi timbul kendala yang terjadi dalam mengembangkan perilaku menolong dan berbagi yang ditanamkan orangtua kepada anak. Misal pengajaran yang berbeda antara lingkungan bermain dan apa yang diajarkan di rumah. Keadaan ini dapat menyebabkan anak jadi ragu bahkan tidak mau untuk bersikap menolong dan berbagi ke orang lain.

Kebiasaan ini yang anak lakukan di rumah. Kebiasaan ini terjadi secara konsisten (tetap) menurut Matondang (2016). Misal anak tidak boleh bermain kejar-kejar hingga berteriak, tetapi pada saat di lingkungan luar, anak bersama anak-anak lainnya di tempat bermain anak, itu bisa terjadi. Tatkala melihat anak lainnya jatuh, anak tadi akan ragu, bingung atau dia tidak akan bermain dengan leluasa dan nyaman bersama anak-anak lainnya. Dia hanya melihat dan tak ada niat mau berbagi alat main di tempat bermain tersebut. Kendala ini bisa diatasi dengan cara, orangtua menciptakan keselarasan antara lingkungan bermain dan pengajaran di rumah.

Seperti jadwal kegiatan dari orangtua Toni. Siang hari mereka harus berkunjung dan berkonsultasi ke kantor pajak. Karena mengartikan masalah pajak adalah penting, maka sebagai orang tua, membuat jadwal kegiatan lebih untuk anaknya. Jadwal yang bisa disesuaikan dengan kegiatan orang tua di rumah. Artinya anak-anak dapat lebih dilibatkan dalam kegiatan orang tua. Apalagi saat mood dan emosi anak yang mudah berubah.

Timbul rasa bosan bila harus menunggu berjam-jam lamanya. Rasa bosan dan lelah, bisa membuat anak merengek bahkan menangis karena merasa tidak diperhatikan. Akibatnya dapat mengganggu aktivitas penting orangtua. Terutama untuk hal-hal atau kegiatan yang sangat mendesak. Di saat inilah, Kantor Pajak Kosambi hadir dalam pelayanan perpajakan dan penyediaan fasilitas publik. Termasuk memperhatikan akan kebutuhan Wajib Pajak, termasuk anak-anak yang ikut diajak orangtuanya.

Sejak pukul 15.34 WIB s.d. 17.15 WIB, akhirnya konsultasi pajak selesai. Tak terasa hari sudah sore, namun Toni masih saja bermain dengan perosotan di RPTRA yang ada di TPT. Petugas bertanya, apakah Toni suka main di Kantor Pajak ini? Jawabannya cukup mencegangkan. "Iya, aku bisa bermain. Mama Papa gak selesai ngobrolnya sejak tadi," jawabnya sambil memainkan balon lembayung di tangannya.

Sebagai bagian dari salah satu unit Kemenkeu, Kantor Pajak Kosambi berperan secara aktif memberikan perhatian dan memfasilitasi kebutuhan dari anak-anak usia dini yang diajak oleh orangtuanya ke kantor pajak. Layanan perpajakan dari Kantor Pajak Kosambi, memuaskan bagi orangtua Toni yang membutuhkan solusi atas pelaporan SPT Tahunan yang lebih bayar. Selain itu, memberikan dampak positif bagi perkembangan anak usai dini. Harapannya agar kebutuhan perpajakan Wajib Pajak dapat terpenuhi dan di saat bersamaan pula kebutuhan bermain anak-anak dari Wajib Pajak tercukupi.

Jika demikian, Wajib Pajak tidak perlu ragu dan bingung bila mempunyai anak kecil, yang tidak dapat ditinggal atau bingung mau dititipkan kemana/dimana, dapat mengajak serta anak ke kantor pajak. Hati tenang, urusan pajak beres. Hati anak senang dapat bermain di Kantor Pajak Kosambi! Anak kecil harus ke Kantor Pajak!

Referensi:

1. Trisnawati, Dyah Ery. 2010. Efektivitas Permainan Lego Dalam Meningkatkan Kreativitas Anak Usia Pra Sekolah.

2. Khairunnisa Fitria. Fidesrinur. 2021. Peran Orangtua Dalam Mengembangkan Perilaku Berbagi dan Menolong Pada Anak Usia Dini.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H