Menghadapi Krisis Perbankan Global: Kegagalan Regulasi, Manajemen Risiko yang Buruk, dan Tantangan Masa Depan

Krisis perbankan yang terjadi pada 2008 masih menjadi bayang-bayang yang menakutkan bagi sistem keuangan global. Baru-baru ini, krisis perbankan terjadi lagi di beberapa negara, menunjukkan kegagalan regulasi dan manajemen risiko yang buruk. Salah satu faktor yang memperburuk situasi saat ini adalah kenaikan suku bunga terkait dengan ketatnya kebijakan moneter global.

Kondisi memburuknya moneter global dimulai dengan runtuhnya Silicon Valley Bank pada 10 Maret 2023 dan diikuti oleh ketegangan di pemberi pinjaman regional AS lainnya sebelum kegagalan "Credit Suisse" sekitar seminggu kemudian dan yang terbaru dari "US's First Republic".

Meskipun setiap situasi krisis bank memiliki karakteristik yang unik, terdapat beberapa kemiripan dalam peristiwa-peristiwa ini, seperti kerugian besar dalam investasi dan kegagalan pengelolaan risiko. Selain itu, ketegangan dalam sektor keuangan terkadang dapat menyebar dari satu lembaga keuangan ke lembaga keuangan lainnya, terutama jika pasar keuangan sedang tidak stabil.

Kondisi ekonomi dan suku bunga yang lebih tinggi dapat memberikan tekanan tambahan pada lembaga keuangan yang rentan, terutama jika mereka memiliki portofolio yang berisiko tinggi atau terlalu banyak tergantung pada pinjaman. Namun, setiap lembaga keuangan memiliki kebijakan risiko yang berbeda-beda dan tergantung pada seberapa baik mereka mengelola risiko tersebut, lembaga tersebut mungkin memiliki tingkat kestabilan yang berbeda-beda.

Secara umum, tidak ada jaminan bahwa lembaga keuangan mana pun akan tetap stabil atau aman dari krisis keuangan. Namun demikian, ketika terjadi ketegangan di pasar keuangan, para regulator dan pemerintah memiliki peran penting dalam membantu mencegah penyebaran krisis keuangan dan memastikan stabilitas sistem keuangan secara keseluruhan.

Memang krisis yang terjadi di AS dan Swiss berbeda. Yang pertama melibatkan bank-bank menengah dengan aset yang didominasi oleh obligasi pemerintah yang aman, yang nilai mark-to-market-nya menurun seiring kenaikan suku bunga, dan deposito terkonsentrasi pada sektor tertentu. Yang kedua melibatkan lembaga yang sangat besar dengan masalah-masalah istimewa yang sudah berlangsung lama dan didefinisikan secara lebih luas.

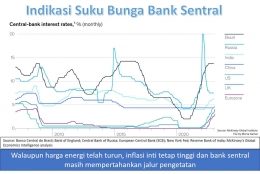

Kedua krisis tersebut menunjukkan kegagalan regulasi dan manajemen risiko yang buruk, dan keduanya dipicu oleh kenaikan suku bunga terkait dengan ketatnya kebijakan moneter yang tersinkronisasi dan terberat yang pernah kita alami sejak Perang Dunia II. Dalam keadaan ini, kerapuhan keuangan harus diperkirakan terjadi di bagian sistem yang dikelola dengan buruk, diatur dengan buruk, dan lebih rentan terhadap kondisi kredit yang ketat.

Dapat dimaklumi bahwa tidak ada sistem keuangan yang sempurna dan bebas dari risiko krisis perbankan. Krisis keuangan terkadang terjadi karena adanya kegagalan regulasi dan manajemen risiko yang buruk, serta ketidakmampuan untuk memprediksi dan mengatasi masalah ekonomi dan keuangan yang kompleks. Oleh karena itu, perlu dilakukan upaya yang berkelanjutan untuk memperbaiki dan memperkuat sistem keuangan global agar lebih tahan terhadap goncangan ekonomi dan keuangan.

Beberapa langkah yang dapat dilakukan untuk meningkatkan kestabilan sistem keuangan global adalah dengan meningkatkan transparansi dan akuntabilitas, meningkatkan standar regulasi dan pengawasan, serta memperkuat manajemen risiko di seluruh sektor keuangan. Selain itu, upaya kolaboratif antara regulator dan industri keuangan juga penting untuk mencegah krisis keuangan dan mengatasi masalah yang timbul secara efektif.

Namun demikian, krisis perbankan tidak dapat dihindari sepenuhnya, dan selalu ada kemungkinan bahwa terjadi goncangan ekonomi dan keuangan yang besar. Oleh karena itu, penting bagi negara-negara dan lembaga-lembaga keuangan untuk mempersiapkan diri dengan baik dan memiliki rencana darurat untuk mengatasi krisis perbankan jika terjadi. Dalam hal ini, kerja sama internasional dan koordinasi global antara negara-negara dan lembaga-lembaga keuangan juga penting untuk memastikan respons yang efektif dan koheren dalam mengatasi krisis keuangan.

Beberapa pakar memperkirakan kemungkinan terjadinya krisis perbankan di masa depan, terutama jika bank sentral terus memperketat kebijakan moneter. Krisis perbankan memang sulit untuk dihindari sepenuhnya, tetapi dengan adanya kerangka manajemen krisis yang baik dan respons yang cepat dari pihak otoritas keuangan, penularan ke krisis likuiditas umum dapat dihindari.

Bank sentral memiliki peran penting dalam mencegah krisis perbankan dan menjaga stabilitas sistem keuangan. Salah satu tindakan yang dapat dilakukan oleh bank sentral dalam situasi krisis adalah dengan memberikan likuiditas tambahan untuk mengatasi masalah likuiditas yang timbul di lembaga keuangan tertentu. Bank sentral juga dapat memberikan bantuan keuangan dan mengkoordinasikan tindakan dengan pihak lain untuk mengatasi krisis secara efektif.

Meskipun bank sentral memiliki peran yang penting dalam mencegah dan mengatasi krisis perbankan, masih perlu adanya kerjasama yang erat antara otoritas keuangan dan lembaga-lembaga keuangan lainnya. Kerja sama ini mencakup langkah-langkah seperti meningkatkan transparansi dan pengawasan, serta memperkuat manajemen risiko di seluruh sektor keuangan. Dalam situasi krisis, penting bagi pihak otoritas keuangan untuk memiliki rencana darurat yang baik dan untuk bertindak secara cepat dan koordinatif untuk mengatasi krisis secara efektif.

Pada prinsipnya, alat untuk menangani kebangkrutan satu institusi sudah dimiliki. Namun, krisis tersebut jarang dikelola secara tertib. Saat ini, jika ekonomi dunia terjun ke dalam resesi yang dalam, kita mungkin akan melihat banyak kasus institusi menghadapi masalah solvabilitas yang akan menguji pernyataan ini. Episode Credit Suisse membunyikan alarm tentang apakah kita dapat yakin bahwa masalah dapat diselesaikan dengan mengikuti buku peraturan (SOP). Jika bank gagal, regulator dapat mencari penyelesaian dengan bail-in atau bailout.

Bail-in dan bailout merupakan dua opsi yang tersedia untuk menangani kebangkrutan bank. Bail-in adalah tindakan mengalihkan kerugian ke pemegang saham dan kreditur bank, yang berarti mereka harus menanggung kerugian sebelum pemerintah memberikan bantuan keuangan. Pendekatan ini dirancang untuk mendorong pemberi pinjaman untuk lebih berhati-hati dan memperkuat struktur modal bank.

Di sisi lain, bailout adalah tindakan pemerintah untuk memberikan bantuan keuangan langsung ke bank yang gagal. Bailout dapat menyebabkan moral hazard, di mana bank yang gagal merasa bahwa mereka akan diselamatkan oleh pemerintah jika mereka mengalami kesulitan, dan oleh karena itu mendorong mereka untuk mengambil risiko yang lebih besar.

Namun, dalam situasi krisis keuangan yang parah, bailout dapat menjadi pilihan yang lebih bijaksana untuk mencegah penyebaran krisis ke bank-bank lain dan meminimalkan dampaknya pada perekonomian secara keseluruhan. Terlepas dari opsi yang dipilih, penting bahwa regulasi yang kuat dan manajemen risiko yang baik diterapkan untuk mencegah krisis keuangan di masa depan.

Dalam banyak kasus, krisis satu bank ditangani oleh regulator nasional yang memfasilitasi merger dengan bank nasional, baik dengan suasi moral, subsidi, atau keduanya. Ini terjadi di Swiss, di mana UBS didorong oleh regulator untuk menyerap Credit Suisse di bursa yang sangat tidak menguntungkan bagi pemegang saham Credit Suisse. Solusi seperti itu tidak selalu layak. Dalam kasus Swiss, merger lain tidak mungkin dilakukan karena UBS sekarang menjadi satu-satunya bank nasional, dan merger lintas batas akan melibatkan otoritas dengan kepentingan nasional yang berbeda.

Dalam kasus-kasus di mana merger tidak mungkin atau tidak tepat, bailout mungkin menjadi satu-satunya pilihan yang tersisa. Namun, keputusan untuk memberikan bailout harus dilakukan dengan hati-hati, karena dapat memunculkan masalah moral hazard dan menimbulkan kekhawatiran bahwa bank akan terus melakukan praktik yang berisiko tinggi jika mereka tahu bahwa pemerintah akan datang untuk menolong mereka jika terjadi masalah.

Oleh karena itu, perlu ada pengaturan yang ketat dan transparan terkait dengan bagaimana bailout akan diberikan, serta aturan yang jelas dan tegas untuk memastikan bahwa bank-bank tetap mematuhi praktik perbankan yang aman dan berkelanjutan setelah menerima bailout.

![]()

Untuk menghindari krisis perbankan di masa depan, para regulator dan pengambil kebijakan harus lebih fokus pada manajemen risiko yang ketat, dan memastikan bahwa bank-bank besar memiliki cadangan likuiditas yang cukup untuk mengatasi situasi krisis. Selain itu, perlu juga adanya koordinasi internasional dan kesepakatan antar negara untuk meminimalkan risiko sistemik dan menghindari ketidakstabilan keuangan yang berpotensi menyebar di seluruh dunia.

Para pengambil kebijakan dan regulator juga harus mempertimbangkan solusi-solusi baru, seperti teknologi blockchain dan cryptocurrency, yang mungkin dapat memberikan alternatif yang lebih efisien dan aman dalam sistem keuangan global. Namun, adopsi teknologi baru ini juga perlu dikelola dengan hati-hati dan diatur dengan tepat untuk meminimalkan risiko dan menjamin keamanan.

Perlu kita pahami bahwa krisis perbankan masih menjadi ancaman serius bagi sistem keuangan global, dan para pengambil kebijakan dan regulator harus tetap waspada dan proaktif dalam menghadapi tantangan ini. Dalam situasi yang tidak pasti ini, penting untuk terus mempertimbangkan berbagai solusi dan strategi yang efektif untuk mengatasi krisis perbankan dan meminimalkan risiko sistemik.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H