Pada artikel kami sebelumnya, "Kira-kira Bagaimana Nasib Perbankan ke Depan?", pada kolom komentar, Prof. Felix Tani menyampaikan ketertarikannya soal transformasi lingkungan bank yang disinggung dalam artikel tersebut dan ingin mengetahui hal tersebut lebih lanjut. Saat itu saya berjanji untuk membahasnya lebih lanjut. Dan, saat ini, alhamdulillah saya berkesempatan menulis dan membagikannya di Kompasiana.

Dalam berbagai konferensi dunia, pemerintah berbagai negara dan korporasi multinasional berkomitmen mengurangi emisi gas rumah kaca. Demikian pula di dunia perbankan saat ini yang banyak menyoroti keuangan berkelanjutan. Terlepas dari skeptisisme dan kekhawatiran tentang greenwashing, kajian McKinsey dalam "Tinjauan Tahunan Perbankan Global 2022" (McKinsey's Global Banking Annual Review-2022) menemukan bukti kuat yang menunjukkan bahwa pembiayaan terkait iklim (climate change) sedang memasuki "era berikutnya," karena gelombang awal pendanaan untuk energi terbarukan membuka jalan bagi keterlibatan yang lebih dalam dengan klien perbankan di semua sektor.

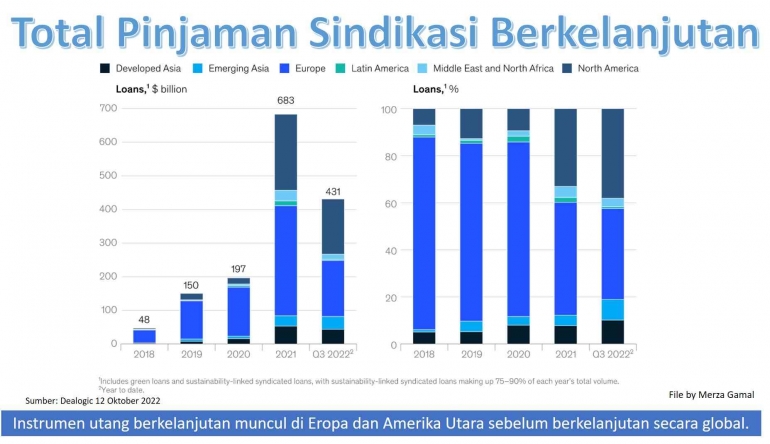

Penerbitan instrumen utang berkelanjutan, yang hampir-hampir tidak ada pada kurun lima tahun lalu, telah mengalami pertumbuhan tahun ke tahun yang substansial hingga tahun 2021. Volume obligasi berkelanjutan, termasuk obligasi hijau, obligasi keberlanjutan, obligasi sosial, dan obligasi terkait keberlanjutan, mencapai USD 965 miliar, naik 80 persen dari tahun 2020. Volume pinjaman sindikasi berkelanjutan, termasuk pinjaman ramah lingkungan dan pinjaman terkait keberlanjutan, mencapai USD 683 miliar pada tahun 2021, naik lebih dari 200 persen dari tahun 2020. Kegiatan pembiayaan berkelanjutan terkait pasar modal, termasuk Merger dan Akuisisi, ekuitas, dan perdagangan karbon yang juga telah berkembang selama beberapa tahun terakhir.

Meskipun dunia perbankan pada tahun 2022 melambat di tengah penurunan pasar yang lebih luas, tetapi pasar modal utang yang berkelanjutan dan pinjaman bernasib lebih baik daripada pasar utang secara keseluruhan. Penerbitan obligasi berkelanjutan saat ini menyumbang sekitar 12 persen dari total volume pasar obligasi, sementara pinjaman sindikasi terkait keberlanjutan sekitar 13 persen dari volume pinjaman sindikasi global.

Saat instrumen yang berkelanjutan mendapatkan penerimaan, pengawasan tentang bagaimana mereka diberi label juga meningkat. Secara khusus, pinjaman dan obligasi yang terkait dengan keberlanjutan perlu membangun kredibilitasnya. Secara lebih luas, ada kebutuhan untuk memilah kategori ESG (Environment, Social, Governance) untuk membedakan keuangan iklim (Climate Finance) dan melacaknya secara terpisah.

Pinjaman terkait keberlanjutan (sustainable debt market) awalnya didominasi oleh Obligasi Hijau (Green Bonds) pada pasar utang berkelanjutan. Kemudian digantikan oleh Sustainability Linked Bonds yang merupakan instrumen berbasis kinerja yang mengikat suku bunga dengan pencapaian target keberlanjutan yang ditentukan. Tantangan pinjaman berkelanjutan terutama dalam menetapkan tujuan, termasuk insentif untuk memenuhi target yang ditetapkan dan hukuman jika gagal melakukannya.

Secara historis, Eropa memimpin penerbitan instrumen utang yang berkelanjutan. Pada tahun 2018, Eropa mengeluarkan lebih dari 80 persen pinjaman sindikasi berkelanjutan. Sementara itu, Amerika Utara telah memperoleh pangsa pasar yang meningkat.

Pada tahun 2021, volume pembiayaan proyek energi bersih naik ke rekor tertinggi sebesar USD 164 miliar, di mana USD 77 miliar di antaranya berasal dari proyek tenaga surya saja. Namun pada paruh pertama tahun 2022, bank mengalami penurunan volume pembiayaan proyek energi bersih sebesar 38 persen, sebagian besar karena penurunan proyek tenaga surya dan angin. Namun, pertumbuhan berkelanjutan dalam pembiayaan proyek energi bersih diharapkan dapat menutup kesenjangan antara pembangkit terbarukan saat ini dan jumlah yang dibutuhkan untuk transisi energi.

Pembiayaan untuk energi bersih juga menjadi lebih kompetitif karena kumpulan pemain yang beragam dan bermodal besar menumpuk di pasar. Perusahaan ekuitas swasta menginvestasikan USD 76 miliar dalam energi terbarukan, mobilitas berkelanjutan, dan teknologi karbon pada tahun 2021, lebih dari dua kali lipat investasi sejak 2017. Perusahaan modal ventura hampir melipatgandakan investasi dalam teknologi yang sama selama periode yang sama.

Saat teknologi transisi seperti matahari dan angin matang, pengembang menyempurnakan cara mereka menawar untuk memperhitungkan berbagai risiko dan durasi kontrak. Akibatnya, bank harus berubah. Bank memberikan pinjaman untuk periode yang lebih pendek, menggabungkan portofolio proyek untuk meningkatkan ukuran tiket, dan memainkan peran penataan untuk mendapatkan biaya tambahan. Bank juga mulai mengeksplorasi teknologi baru seperti hidrogen dan penyimpanan.

Memasuki era transisi berikutnya, kita akan melihat fokus berkelanjutan pada pengerahan modal untuk pertumbuhan berkelanjutan dalam pembangkit listrik rendah emisi, bersama dengan banyak aspek baru dari transisi energi global didorong sebagai prioritas yang membutuhkan pembiayaan. Prakarsa baru ini mencakup pertumbuhan dalam elektrifikasi, pembangunan infrastruktur transmisi dan distribusi energi (termasuk penyimpanan berskala jaringan), pengurangan emisi di sektor padat energi dan emisi tinggi seperti baja dan semen, serta solusi iklim alami.

Tanda-tanda era berikutnya sudah terlihat bersamaan dengan investasi lanjutan dalam pembangkit listrik. Investasi tersebut mencakup peningkatan pendanaan untuk teknologi baru seperti penyimpanan hidrogen dan jaringan serta inovasi bank yang ditujukan untuk membiayai transisi rendah karbon. Bank global terkemuka dan bank lokal yang lebih kecil sama-sama sedang mengembangkan produk, platform baru, dan dalam beberapa kasus, memisahkan entitas pembiayaan lintas sektor.

Pertumbuhan didorong oleh perubahan kebijakan, teknologi baru, dan momentum perusahaan yang berkembang. Akibatnya, bank semakin matang dari pemahaman dasar yang sederhana untuk mengeksplorasi dengan klien tuas untuk membiayai pengurangan emisi dalam ekonomi riil.

Pergeseran kebijakan seperti subsidi pemerintah, kredit pajak, dan jaminan, di antara intervensi lainnya, membuka kumpulan nilai bankable untuk memungkinkan transisi rendah karbon. Di Amerika Serikat, misalnya, perpanjangan dan perubahan program kredit pajak di bawah Undang-Undang Pengurangan Inflasi hampir dapat menggandakan kapasitas tenaga surya dan angin baru pada tahun 2030.

Inovasi teknologi memungkinkan biaya yang lebih rendah dan peningkatan kesiapan. Sebagai contoh, biaya baterai lithium-ion telah turun 97 persen sejak 1991, mendorong adopsi kendaraan listrik (EV/Electric Vehicle). Menurut perkiraan dari McKinsey Center for Future Mobility, volume pinjaman EV di bank telah meningkat empat kali lipat sejak 2017 dan diperkirakan akan tumbuh 24 persen per tahun menjadi lebih dari USD 800 miliar hingga tahun 2030.

Perusahaan beralih dari komitmen ke tindakan untuk mempercepat dekarbonisasi. Beberapa perusahaan mendanai percontohan dan proyek awalnya melalui neraca mereka sendiri, tetapi banyak yang mencari pemberi pinjaman dan pasar modal untuk mendanai inisiatif operasional dan strategis yang lebih besar. Sebagai contoh, perusahaan baja Swedia H2 Green Steel baru-baru ini mengumumkan dukungan dari lembaga keuangan Eropa sebesar Euro 3,5 miliar utang dan pembiayaan ekuitas untuk pabrik baja "hijau" bertenaga hidrogen yang berkelanjutan di Swedia.

Regulasi dan standar yang berfokus pada pengungkapan akan meningkatkan ketelitian dan transparansi untuk pendanaan iklim dan menciptakan lebih banyak potensi bagi bank untuk mengidentifikasi peluang pembiayaan. Misalnya, pada Maret 2022, Dewan Standar Keberlanjutan Internasional (ISSB) mengedarkan draf standar pengungkapan terkait iklim dan terkait keberlanjutan global. Uni Eropa dan Inggris Raya juga telah memperkenalkan persyaratan pelaporan baru.

Menurut perkiraan McKinsey, kebutuhan pendanaan untuk transisi net-zero dapat melebihi USD4,4 triliun per tahun hingga tahun 2030. Bank berada di garis depan untuk menyediakan pembiayaan dan dukungan konsultasi untuk berbagai peluang. Investasi energi bersih, misalnya, harus mencapai tingkat tiga kali lipat pada tahun 2020 pada tahun 2030, sementara investasi dalam elektrifikasi mobilitas jalan perlu ditingkatkan hingga sepuluh kali lipat pada tahun 2020 pada tahun 2030.

Untuk itu, diperkirakan lembaga keuangan komersial memiliki peluang pembiayaan langsung tahunan sekitar USD820 miliar. Di luar itu, bank dapat memfasilitasi tambahan investasi sebesar USD1,5 triliun untuk perusahaan antara tahun 2021 dan 2030. Potensi pendapatan bank dari investasi utang dalam pembiayaan iklim akan rata-rata sekitar USD100 miliar per tahun hingga tahun 2030. Potensi tersebut diperkirakan mewakili sekitar 5 persen dari total kumpulan pendapatan perbankan global.

Bank yang tertarik dengan potensi pembiayaan transisi ke energi bersih harus mengetahui dengan baik tentang tantangan yang harus mereka atasi. Mereka juga dapat mempelajari keberhasilan awal untuk menyusun peta jalan berdasarkan kekuatan dan tujuan mereka sendiri.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H