Menarik mencermati peraturan terbaru Bank Indonesia akhir-akhir ini. BI akan merilis beleid baru dimana definisi simpanan perbankan akan diperluas tak hanya dana pihak ketiga tapi juga obligasi, medium term notes maupun Kontrak Investasi Kolektif Efek Beragun Aset (KIK-EBA).

Peraturan baru ini sendiri ternyata mendorong bank-bank untuk menerbitkan obligasi. Sebut saja Panin Bank, Bank ketujuh terbesar tersebut kini berniat untuk menerbitkan obligasi senilai Rp 4,9 Triliun. Memang penerbitan ini akan melonggarkan LDR (loan to Deposit Ration) Bank tersebut sehingga Bank dapat lebih aggresif kembali untuk mengucurukan kredit.

Mungkin, hal diatas adalah tujuan dari Bank Indonesia, yaitu mendorong perbankan untuk lebih giat mengeluarkan kredit. Apalagi tingkat pertumbuhan ekonomi kita yang mengalami perlambatan jikalau dibandingkan tahun-tahun sebelumnya. Selain itu, penerbitan obligasi dari sektor perankan akan memperdalam pasar obligasi Indonesia. Hal tersebut nantinya akan membuat pasar obligasi Indonesia menjadi lebih tahan terhadap goncangan faktor luar.

Akan tetapi, kebijakan ini akan memberikan risiko lebih perbankan Indonesia. Hal ini dikarenakan kebijakan tersebut akan meningkatkan intensitas "channel" yang menghubungkan langsung pasar obligasi terhadap perbankan Indonesia. Alhasil eksposur pasar obligasi terhadap perbankan di Indonesia akan meningkat. Kebijakan tersebut akan sangat riskan melihat kondisi pasar obligasi global sudah mengalami "Bubble".

Berdasarkan laporan BIS (Bank for Internation Settlement) pada desember tahun lalu, BIS memberikan peringatan dari pertumbuhan obligasi global terutama negara emerging market yang sudah sangat tinggi setelah global financial crisis (GFC)tahun 2008 terjadi. Hyun Song Shin dalam laporan tersebut menyatakan kondisi yang terjadi sekarang memiliki kesamaan dengan kondisi pre-crises tahun 2008. Kesamaan tersebut adalah tingkat pinjman yang sudah mengalami tingkat bubble akan tetapi kini berbeda saluran. Jikalau dahulu pinjaman berasal dari kredit perbankan maka kini saluran pinjaman berasal langsung dari investor kepada korporasi melalui pasar obligasi.

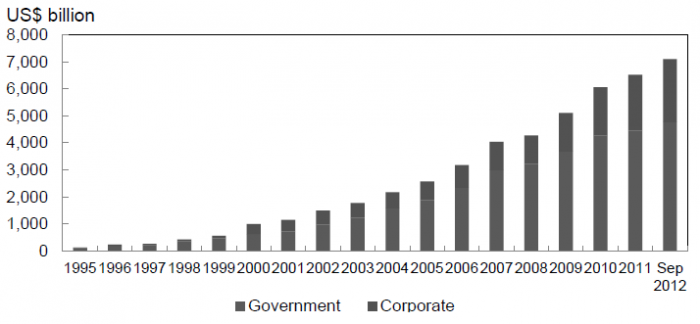

Grafik 1.

Tingkat Pertumbuhan Pasar Obligasi di Emerging Markets

Sumber: Aziz et al (2013). The Threat of Financial Contagion to Emerging Asia’s Local Bond Markets: Spillovers from Global Crises. Working Paper: ADB.

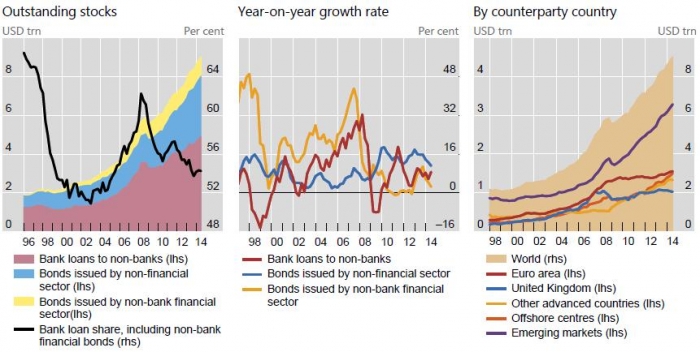

Grafik 2

Pertumbuhan obligasi Dibanding Pinjaman Perbankan dan Asal Negara yang Menerbitkan

Sumber: IMF, International Financial Statistics; Datastream; BIS international debt statistics and locational banking statistics by residence; Dalam McCauley, McGuire, dan Sushko (2015).

"Crash" dalam pasar obligasi memang sangat jarang terjadi dan tidak terlalu mengalami penurunan tajam (anjlok). Meski Robert shiller meyakini crash dalam pasar obligasi tidak akan terjadi selama tidak ada shock inflasi maupun tingkat suku bunga tapi dengan kondisi "extraordinay" dalam pasar obligasi yang terjadi kali ini memebuat sulit menebak apa yang akan terjadi dimasa mendatang.

Kita juga masih ingat apa yang mayoritas ekonom ungkapkan tentang rekayasa keuangan sebelum GFC. Mayoritas dari mereka mengungkapkan bahwa rekayasa keuangan akan membuat industri keuangan lebih stabil dan aman dari risiko. Meski kini banyak dari ekonom menyalahkan rekayasa keuangan sebagai biang keladi GFC. Oleh karena itu, kita tidak bisa mengabaikan kondisi "extraordinary" dalam pasar obligasi yang belum pernah terjadi sebelumnya ini meski apa yang kita ketahui tentang obligasi sebagai instrumen yang lebih aman dibandingkan dengan kredit perbankan maupun saham.

Hal tersebut juga diungkapkan dalam laporan BIS oleh Hyun Song Shin (2014), Turner (2013), dan McCauley et al (2015) yang menyatakan Baigaimana kondisi pasar obligasi keuangan sekarang harus menjadi concern dalam menjaga stabilitas sistm keuangan.

Kondisi di atas akan menjadi ancaman stabilitas sistem keuangan di Indonesia jikalau shock spillover dari pasar obligasi International maupun domestik ditransmisikan ke perbankan di Indonesia. Kebijakan baru BI yang akan dirilis ini akan meningkatkan eksposur pasar obligasi terhadapperbankan Indonesia. Alhasil perbankan indonesia menjadi lebih rentan melihat kondisi pasar obligasi yang saat kini terjadi.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H