Melanjutkan tulisan yang lalu: Ekosistem Semikonduktor Global Sangat Saling Terhubung (1)

Menurut Survei Geologi AS ( USGS/US Geologi Survey)

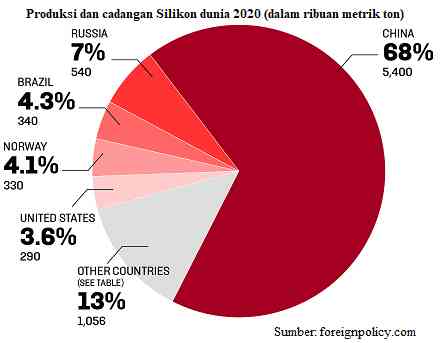

Produksi dan cadangan Silikon dunia tahun 2020 (dalam ribu metrik ton)

Produksi dan Cadangan Silikon Negera-negara lain (dalam ribuan metrik ton):

Malaysia* 130; Prancis 130; Afrika Selatan 96; Islandia 87; Bhutan* 85; Spanyol 66; Ukraina* 60; Kanada 57; India* 55; negara lainnya 290. Jadi total 7.956

Catatan: Jumalah produksi adalah kadungan Silikon untuk jumlah gabungan Ferosilikon dan Logam Silikon, kecuali sebagaimana tercantum. "*" menunjukkan kadungan Silikon hanya untuk Ferosilikon.

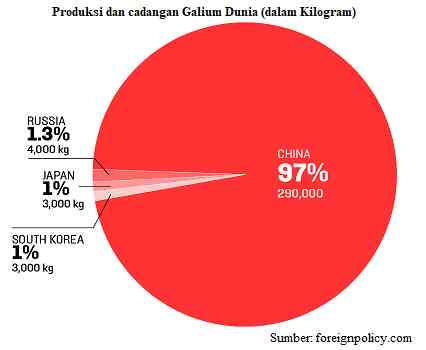

Produksi dan Cadangan Galium Dunia 2020 (dalam kiligram)

Jalur Global Semikkoduktor (R&D)

Negara-negara utama: Tiongkok, Eropa, Jepang, Korea Selatan, Taiwan, AS.

Semikonduktor menyumbang persentase terbesar dari total pengeluaran R&D di dunia, yaitu sebesar 23%. Menurut Papan Skor Investasi Industri Uni Eropa 2020, untuk pertama kalinya Huawei masuk dalam tiga perusahaan teratas di dunia untuk investasi R&D.

R&D memberi informasi kepada perusahaan fabless dan IDM saat mereka memasuki segmen desain dari proses produksi.

Grafik berikut menunjukkan total pengeluaran R&D semikonduktor menurut negara pada tahun 2019 dan 10 pembelanja R&D semikonduktor teratas di industri tersebut pada tahun 2017.

Papan Skor Investasi R&D Industri UE 2020, Wawasan IC Insight dan asosiasi Industri Semikonduktor (SIA/Semiconductor Industry Association):

Pembelanjaan R&D dalam Persentase Penjualan pada tahun 2019:

AS 16,4%; UE 15,3%; Taiwan 10,3%; Jepang 8,4%; Tiongkok (RRT) 8,3%; Korea Selatan 7,7% ; negara-negara lainnya 5,6% .

Jalur Global Semikonduktor

Pendesain:

Negara-negara utama: Rusia, Taiwan, Inggris, AS.

Meningkatnya permintaan akan teknologi yang lebih cepat, khususnya 5G, terutama di tengah pandemi COVID-19, mendorong pertumbuhan pasar fabless.

Daftar berikut ini menunjukkan 10 perusahaan desain IC dengan peringkat teratas pada tahun 2020.

10 Perusahaan pendesain IC terbaik berdasarkan pendapatannya per tahun 2019:

Qualcomm (AS) $4,97 miliar

Broadcom (AS) $4,62 miliar

NVIDIA (AS) $4,26 miliar

MediaTek (Taiwan) $3,30 miliar

Advanced Micro Devices (AMD) (AS) $2,80 miliar

Xilinx (AS) $0,77 miliar

Realtek Semiconductor Corp. (Taiwan) $0,76 miliar

Novatek (Taiwan) $0,75 miliar

Marvell Technology Group (AS) $0,74 miliar

Dialog Semiconductor (Inggris) $0,39 miliar

Catatan: Data di atas ini hanya menunjukkan 10 perusahaan pendesain IC terbaik denga laba yang diungkapan pada publik kwartal ke-2 tahun 2020. Saat itu pendapatan NVUDIA tidak termasuk bisnis OEM dan IP; pendapatan Qualcom hanya termasukbisnis QCT dan bukan QLT, pendapatan Broadcom hanya termasuk bisnis semikonduktor.

Manfaktur

Produsen peralatan semikonduktor dan yang memotong silikon menjadi wafer.

Negara-negara Utama: Jerman, Jepang, Belanda, AS.

Pada langkah ini, blok silikon (ingot) dipotong menjadi wafer menggunakan kawat baja atau kawat berlapis berlian.

Pasar peralatan pemotong wafer silikon tersegmentasi ke AS, Eropa, Tiongkok, Jepang, Asia Tenggara, India, dan negara-negara lain.

Menurut Semiconductor Equipment and Materials International (SEMI), Jepang adalah pemimpin dalam industri pemotongan wafer silikon dan dianggap sebagai pemasok bahan terkemuka, termasuk fabrikasi dan pengemasan wafer (misalnya, rangka timah dan kawat pengikat).

Akses ke produsen peralatan semikonduktor (SME/semiconductor equipment manufacturers) canggih merupakan hambatan rantai pasokan yang kritis, khususnya bagi RRT, yang aksesnya sebagian besar telah diblokir oleh negara-negara yang merupakan sekutu utama AS.

Misalnya, ASML, perusahaan yang berkantor pusat di Belanda, mendominasi pasar litografi semikonduktor dan merupakan satu-satunya perusahaan yang memproduksi EUV berteknologi tinggi yang penting untuk membuat chip mutakhir (5nm atau lebih kecil).

SME diproyeksikan mencapai $119 miliar pada tahun 2026 (naik dari $64,55 miliar pada tahun 2018) dengan CAGR sebesar 8 persen karena permintaan untuk teknologi baru seperti Internet of Things (IoT), 5G, pengemudian otomatis, dan kecerdasan buatan (AI) mendorong pertumbuhan pasar.

Grafik berikut menggambarkan para pemimpin SME pada tahun 2020 dan perusahaan-perusahaan teratas di pasar pemotongan wafer silikon. Tidak ada data yang tersedia untuk umum mengenai pangsa pasar untuk industri pemotongan wafer silikon, tetapi sebagian besar pemimpin terutama berpusat di Jepang.

Pemimpin Pasar Peralatan Pemotong Wafer Silikon

DISCO Corporation -- Jepang; Accretech SBS -- AS; ADT Syetems -- AS; JFS -- AS; Nakamura Choukou -- Jepang; Nippon Seisen -- Jepang; Logomatic -- Jerman; Komatshu NTC- Jepang.

Pemimpin Peralatan Semikonduktor Berdasarakan Pangsa Pasar Menurut Pendapatan Pada Tahun 2019

Mengubah wafer kosong menjadi wafer jadi yang penuh dengan perangkat mikroelektronik

Negara-negara Utama: Jerman, Jepang, Belanda, AS.

Pola sirkuit dicetak pada permukaan wafer yang dipoles untuk membuat perangkat mikroelektronik. Proses pencetakan ini disebut mikrolitografi dan semikonduktor lengkap jauh lebih kecil daripada seluruh wafer silikon.

Wafer yang sudah jadi disortir dan dipotong menjadi cetakan (Electrical Die Sorting atau EDS)

Negara-negara Utama: Jerman, Jepang, Belanda, AS

Setiap chip yang keluar dari fasilitas diverifikasi dan memenuhi standar produsen.

Perakitan, Pengujian, dan Pengemasan (ATP)

Negara-negara Utama: Tiongkok, Singapura, Taiwan, AS.

Dikenal juga sebagai produksi "back-end", chip dirakit, diuji, dan dikemas, siap untuk dikirim. Perusahaan Perakitan dan Pengujian Semikonduktor Teralihdayakan (OSAT/ Outsourced Semiconductor Assembly and Testing) adalah vendor pihak ketiga yang menyediakan layanan ini. Produsen Perangkat Terintegrasi (IDM/Integrated Device Manufacturers) seperti Intel dan Samsung juga mengalihdayakan sebagian produksi pengemasan internal mereka ke OSAT.

Tahap ini merupakan tahap yang paling padat karya dan memerlukan lebih sedikit keterampilan teknis, sehingga sering dilakukan di tempat yang upahnya relatif rendah.

Sebagian besar penyedia ATP terkemuka di dunia berpusat di Taiwan, AS, Tiongkok, dan Singapura, tetapi memiliki banyak pabrik di luar negeri, termasuk Filipina, Malaysia, Vietnam, Korea, Jepang, Portugal, Tiongkok, dan banyak lagi.

Misalnya, Texas Instruments (berbasis di AS) memiliki pabrik ATP di Filipina dan Intel (berbasis di AS) memiliki pabrik ATP di Malaysia, Tiongkok, dan Vietnam.

Menurut para peneliti, perusahaan yang berpusat di Taiwan menyumbang 54% dari total pendapatan ATP yang dialihdayakan, diikuti oleh AS (17%), Tiongkok (12%), Singapura (12%), dan Jepang (5 %). (Sumber: Laporan Trendforce & Market).

Perusahaan OSAT Terbaik (dan Lokasinya) di Dunia tahun 2020 (Dalam miliaran dolar AS) & Pangsa Pasar OSAT 2020:

ASE Technology Holding (Taiwan) $1,52 miliar, 22,5%

Amkor Technology (AS) $1,35 miliar, 20%

JCET (STATS ChipPAC) (Tiongkok) $0,98 miliar,14,5%

Siliconware Precision Industries (SPIL) (Taiwan) $0,90 miliar, 13,3%

Powertech Technology Inc. (Taiwan) $0,65 miliar, 9,6%

TongFu Microelectronics (Tiongkok) $0,40 miliar,5,9%

Tianshui Huatian Technology (Tiongkok) $0,32 miliar,4,7%

King Yuan Electronics (Taiwan) $0,25 miliar, 3,7%

Chipbond (Taiwan) $0,20 miliar, 2,9%

ChipMOS Technologies (Taiwan) $0,19 miliar, 2,9%

Pangsa Pasar OSAT Berdasarkan Pendapatan 2018

Negara-negara Utama: Tiongkok, AS, Singapura, Taiwan

Produk jadi dikirim ke distributor atau dijual langsung ke produsen peralatan. Electronic Manufacturing Services (EMS) menguji, memproduksi, mendistribusikan, dan menyediakan layanan pengembalian/perbaikan untuk komponen elektronik bagi produsen peralatan asli (OEM). Original Design Manufacturers (ODM) mendesain dan memproduksi chip dan dapat menjual produk mereka ke perusahaan lain.

Volume tinggi dan peningkatan frekuensi pesanan telah mempersingkat jangka waktu pemenuhan pesanan. Logistik, baik yang masuk maupun keluar, memainkan peran yang semakin penting untuk peluncuran produk dan visibilitas pelanggan dalam rantai pasokan.

Wilayah Asia Pasifik menguasai 36,5% pangsa pasar distribusi dengan Taiwan dan Tiongkok sebagai pemain kunci. Tujuh puluh lima persen pasar EMS global dikuasai oleh perusahaan Taiwan. Amerika Utara memegang pangsa pasar tertinggi kedua sebesar 35,3%. Foxconn adalah penyedia EMS terkemuka di dunia, yang menguasai lebih dari 50% pendapatan.

Singapura merupakan pusat konektivitas utama di kawasan Asia Pasifik dengan perusahaan semikonduktor dan perusahaan R&D terkemuka yang memperluas operasinya di negara tersebut. Sebanyak empat belas rencana fabrikasi wafer, termasuk perusahaan terkemuka seperti Micron, NXP, Taiwan Semiconductor Manufacturing Company (TSMC), GlobalFoundries, dan United Microelectronics Corporation (UMC) memiliki pabrik dan pusat distribusi di Singapura.

Jalur Global Penjualan Semikonduktor:

Negara-negara utama: Tiongkok, Jerman, Jepang, Korea Selatan, Swiss, Taiwan, AS.

Pelanggan membeli produk akhir dari produsen. Tiongkok merupakan pengimpor semikonduktor, yang sangat bergantung pada produsen asing untuk mendukung teknologinya.

Gambaran berikut menunjukkan 15 perusahaan semikonduktor teratas dalam hal penjualan pada tahun 2020. Beberapa perusahaan seperti Intel, Samsung, dan Apple menjual produk mereka langsung ke konsumen sementara perusahaan lain seperti TSMC menjual produk dan layanan mereka ke perusahaan lain.

15 Pemimpin Penjualan Semikonduktor Terbaik Tahun 2023 (kwartal 2) Dalam miliaran dolar AS:

(https://www.linkedin.com/pulse/q22023-top-15-semiconductor-companies-revenues-out-only-jessica-g-)

Perusahaan-perusahaan AS masih menjadi Pemimpi Global sebagian besar masih mengalihdayakan ke manufaktur terutama Asia.

Sementara perusahaan-perusahaan Amerika mendominasi banyak segmen rantai pasokan semikonduktor, mereka telah lama mengkhususkan diri dalam penelitian & pengembangan (R&D), yang penting untuk mendorong inovasi berkelanjutan.

Karena kondisi pasar yang sulit termasuk persaingan yang ketat dan perubahan teknologi yang cepat yang membutuhkan pengembangan berkelanjutan, R&D dan inovasi yang lebih besar adalah prioritas strategis nomor satu bagi perusahaan.

Perusahaan-perusahaan Amerika setiap tahun menginvestasikan sekitar 20 persen dari pendapatan mereka (atau $40 miliar) dalam R&D, menjadikannya bagian tertinggi kedua dari semua industri besar AS setelah industri farmasi. Investasi R&D industri telah membuahkan hasil, dengan semikonduktor canggih di antara lima ekspor AS teratas setelah pesawat terbang, minyak (mentah dan olahan), dan mobil.

Khususnya, 82% dari pendapatan industri Amerika berasal dari luar negeri, 36% (atau $70,5 miliar) di antaranya berasal dari Tiongkok. Pendapatan ekspor sangat penting bagi kemampuan perusahaan AS untuk berinvestasi kembali dalam R&D yang diperlukan untuk tetap menjadi yang terdepan dan mempertahankan kepemimpinan dalam industri mengingat dukungan pemerintah federal terhadap inovasi semikonduktor sektor swasta relatif terbatas.

Meskipun setengah dari produksi oleh perusahaan Amerika terjadi di AS di 80 pabrik dan 19 negara bagian, pabrik yang berbasis di AS hanya menyumbang 12% dari manufaktur dunia. Sebagian besar proses produksi telah bergeser ke Asia sehingga organisasi dapat mengurangi biaya, mendiversifikasi basis pemasok mereka, dan menciptakan rantai pasokan tangguh yang dapat menahan guncangan seperti COVID-19 dan mengurangi dampak dari sengketa perdagangan.

Pada tahun 2022, Kantor Analisis Komersial dan Ekonomi Angkatan Udara AS memperkirakan, 90% dari produksi chip terdepan akan berbasis di Taiwan, Korea Selatan, dan Tiongkok dengan pangsa global kapasitas pabrik yang berbasis di AS turun menjadi 8% dan kemampuan Tiongkok meningkat menjadi 35%.

Konsentrasi produksi dan tren perusahaan Amerika yang semakin bergantung pada Asia untuk pembuatan teknologi semikonduktor menimbulkan risiko terhadap daya saing ekonomi Amerika dan keamanan nasional jika rantai pasokan semakin terganggu atau perusahaan AS tidak dapat beroperasi atau mengangkut barang di kawasan tersebut.

Pada tahun 2022, Kantor Analisis Komersial dan Ekonomi Angkatan Udara AS memperkirakan, 90% produksi chip terdepan akan berpusat di Taiwan, Korea Selatan, dan Tiongkok, dengan pangsa kapasitas pabrik global berbasis di AS turun menjadi 8% dan kemampuan Tiongkok meningkat menjadi 35%.

Kurangnya manufaktur berbasis AS dan konsolidasi industri secara keseluruhan sebagian disebabkan oleh biaya yang sangat besar untuk membangun dan memelihara pabrik, yang berkisar antara $15 miliar hingga $20 miliar untuk fasilitas terdepan.

Peralatan manufaktur mahal, dengan peralatan litografi front-end yang digunakan untuk menggambar pola sirkuit yang sangat rumit pada wafer yang menelan biaya hingga $100 juta per unit. Teknologi manufaktur semikonduktor generasi berikutnya yang akan digunakan untuk membuat semikonduktor 7 nanometer atau lebih kecil, seperti litografi ultraviolet ekstrem (EUV), menelan biaya $120 juta hingga $170 juta.

Untuk produksi semikonduktor tingkat lanjut seperti 5 nanometer, satu wafer dapat memiliki hingga 14 lapisan EUV yang diterapkan padanya, yang secara signifikan meningkatkan biaya modal.

Secara keseluruhan, membuat pabrik baru di AS membutuhkan biaya tambahan 30% hingga 50% untuk membangun dan mengoperasikan selama 10 tahun, dibandingkan dengan Taiwan, Korea Selatan, Singapura, atau Tiongkok. Selain biaya fabrikasi, peraturan lingkungan di AS juga menghalangi investasi dalam manufaktur semikonduktor berbasis di AS.

Menurut Dewan Penasihat Presiden untuk Sains dan Teknologi (PCAST/ President's Council of Advisors on Science and Technology), Undang-Undang Udara Bersih Federal dianggap oleh industri sebagai penghalang untuk perizinan fasilitas yang tepat waktu. Izin prakonstruksi dan operasi dikeluarkan oleh badan-badan negara bagian dan lokal, yang untuk proyek-proyek besar dapat memakan waktu 12 hingga 18 bulan untuk diterima. Dalam industri di mana mewujudkan proyek-proyek sangat penting mengingat laju persaingan dan inovasi, proses perizinan yang panjang dapat menghalangi pembangunan fasilitas di AS.

Penurunan pangsa Amerika dalam manufaktur global juga disebabkan oleh kurangnya insentif dari pemerintah federal, yang telah mendorong perusahaan-perusahaan untuk mengirim segmen produksi ke luar negeri, khususnya di Asia.

Para pemimpin industri menunjuk pada sistem pajak perusahaan AS, yang memiliki tarif tertinggi di Organisasi untuk Kerja Sama Ekonomi dan Pembangunan (OECD/ Organization for Economic Cooperation and Development), kredit pajak R&D yang relatif rendah, dan menghambat investasi modal dalam industri-industri yang banyak asetnya.

Mengakui tren tersebut dan dengan meningkatnya kekhawatiran strategis atas melemahnya kemampuan semikonduktor domestik AS, ketentuan dalam Undang-Undang Otorisasi Pertahanan Nasional (NDAA/ National Defense Authorization Act) 2021 dengan judul XCIX, "Menciptakan Insentif yang Bermanfaat untuk Memproduksi Semikonduktor bagi Amerika," menawarkan perusahaan hingga $3 miliar untuk membangun pabrik yang berbasis di AS. Ini adalah satu-satunya program insentif pemerintah yang ada yang dirancang untuk memacu pembangunan manufaktur semikonduktor domestik, dengan staf Capitol Hill menyatakan bahwa ketentuan tersebut dimaksudkan untuk memperkuat seluruh rantai pasokan.

Industri telah memuji pemberlakuan tersebut dan mendesak Kongres untuk segera mengalokasikan dana. Beberapa ahli skeptis apakah ketentuan NDAA akan berhasil mempromosikan manufaktur chip berbasis di AS atau, sebaliknya, memotivasi Tiongkok untuk lebih memperkuat upayanya menuju indigenisasi.

Mengingat sifat rantai pasokan yang sangat mengglobal dan sifat unik dari setiap tahap proses produksi, ketentuan NDAA yang luas tidak mungkin dapat mengatasi semua kelemahan dari seluruh model rantai nilai.

Undang-undang pendukung lainnya seperti Creating Helpful Incentives to Produce Semiconductors (CHIPS) for America Act, yang diusulkan di Kongres pada bulan Juni 2020, yang mencakup program insentif yang lebih besar, sebesar $22 miliar, dan kredit pajak penghasilan untuk peralatan dan manufaktur chip, dan American Foundries Act of 2020, yang mengesahkan $25 miliar untuk R&D, konstruksi fasilitas, peralatan, dan akuisisi IP, dapat lebih jauh mendukung industri tersebut, tetapi keduanya belum disahkan dan sekarang masih berada di sejumlah komite.

Menurut kabar baru 09 Agustus 2024 di-approve. (President Joseph R. Biden, Jr. Approves Vermont Emergency Declaration, August 09, 2024 * Presidential Actions).

Ekosistem semikonduktor global adalah jaringan perusahaan yang kompleks dan dinamis, yang masing-masing memainkan peran penting dalam pengembangan dan produksi perangkat semikonduktor.

Seperti yang digambarkan di atas ini, ekosistem ini mencakup berbagai pemain, mulai dari desain dan fabrikasi hingga pengujian dan pasokan material.

Memahami kontribusi perusahaan-perusahaan ini memberikan wawasan tentang sifat rumit dan kolaboratif dari inovasi dan produksi semikonduktor, yang terus mendorong kemajuan teknologi di berbagai industri.

Selanjutnya baca:

Tiongkok Bertekad Menjadi Negara Adidaya Semikonduktor

Kemacetan Rantai Pasokan Menghambat Tiongkok dan Menimbulkan Risiko bagi Industri Global

Perdagangan Semikonduktor antara Tiongkok, Taiwan, dan AS.

Sumber: Media TV & Tulisan Luar Negeri

https://steveblank.com/2022/01/25/the-semiconductor-ecosystem/

https://pubs.usgs.gov/periodicals/mcs2024/mcs2024-silicon.pdf

https://pubs.usgs.gov/periodicals/mcs2023/mcs2023.pdf

https://www.linkedin.com/pulse/q22023-top-15-semiconductor-companies-revenues-out-only-jessica-g-

https://wooptix.com/the-global-semiconductor-ecosystem-key-players-and-innovations/

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H