Kemiskinan telah menjadi permasalahan yang tidak dapat hilang dari kehidupan manusia, dari zaman ke zaman. Untuk mengatasi masalah tersebut, muncul sebuah kebijakan yang populer dengan istilah “Microcredit”. Kebijakan ini merupakan hasil pemikiran Muhammad Yunus, pendiri Grameenbank yang memenangkan Nobel Perdamaian tahun 2006 [1] berkat ide tersebut. Di awal kemunculannya, microcreditdigadang-gadang dapat menjadi solusi yang brilian untuk mengatasi kemiskinan di berbagai negara. Di Indonesia, nilai kredit mikro pada tahun 2015 bahkan mencapai Rp164 triliun, naik 70% dari tahun 2011[2]. Akan tetapi, bukti-bukti empiris menunjukkan bahwa microcredit justru berpotensi menjadi sebuah kegagalan. Mengapa demikian?

Sebelum menjawab pertanyaan tersebut, tentu kita harus mengetahui apa itu microcredit. Microcredit adalah penyediaan jasa finansial, dalam bentuk pinjaman, bagi masyarakat miskin yang tidak dapat mengakses sistem perbankan konvensional[3]. Pada bank konvensional, jaminan merupakan syarat untuk mengajukan pinjaman, dimana hal ini menjadi kendala utama bagi masyarakat miskin. Sementara itu, kredit mikro memungkinkan masyarakat meminjam uang tanpa atau dengan sedikit jaminan harta.

Berkaca pada definisi diatas, kredit mikro dapat meningkatkan kesejahteraan masyarakat miskin. Dengan akses ke institusi keuangan, masyarakat diharapkan meningkatkan kesejahterannya melalui tindakan produktif, seperti membentuk usaha atau membayar biaya pendidikan. Selain itu, akses ke institusi keuangan juga menyelesaikan salah satu masalah bagi masyarakat miskin, yaitu kurangnya likuiditas.

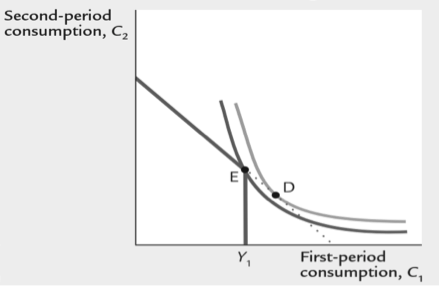

Secara teoritis, Irving Fisher membagi konsumsi menjadi dua periode, yakni saat ini dan masa depan[4]. Bagi seorang konsumen, kepuasan tertinggi ditunjukkan di titik singgung kurva (D dan E) di Gambar 1, dan kurva yang semakin tinggi menunjukkan kepuasan yang semakin besar. Bagi masyarakat miskin, kurangnya likuiditas uang menyebabkan kepuasan yang diperoleh hanya setingkat titik E. Dengan adanya kredit mikro, maka kepuasan yang diperoleh akan naik (di titik D) karena masyarakat miskin dapat memeroleh pinjaman untuk memenuhi konsumsi saat ini.

Masalah ini telah terjadi di Afrika Selatan dalam beberapa tahun terakhir. Di Afrika Selatan, 94% dari microcredit digunakan untuk kegiatan konsumsi[5]. Akibatnya, saat jatuh tempo mereka tidak dapat membayar utang karena pinjaman yang didapatkan tidak digunakan untuk kegiatan produktif. Mereka pun terpaksa menjual harta lain yang dimiliki dan semakin menjerumuskan mereka di jurang kemiskinan.

Bagi masyarakat di ambang batas garis kemiskinan, nyatanya microfinance juga tidak mampu mengubah kesejahteran mereka secara signifikan. Masyarakat berpendapatan rendah-menengah cenderung untuk menghindari risiko (risk-averse), sehingga peningkatan kesejahteraan relatif sulit tercapai. Pertanyaannya, apa kaitan perilaku risk-averse dengan perubahan kesejahteraan masyarakat? Berikut sebuah ilustrasi untuk membantu menjawab pertanyaan diatas.

“Yunus adalah seorang pengangguran yang baru saja berhenti dari pekerjaan. Parahnya lagi, saat ini Yunus hanya memiliki uang sebesar Rp500 ribu untuk satu bulan ke depan. Untungnya, ada teman Yunus yang menawarkan dua macam bantuan. Pilihan pertama, Yunus dapat membeli kupon undian seharga Rp500 ribu dengan hadiah utama Rp500 miliar. Akan tetapi, peluang menang undian tersebut hanya 1 banding 10,000. Pilihan kedua, Yunus dapat menanamkan uang tersebut ke perusahaan temannya. Pilihan ini tidak berisiko, tapi Yunus hanya mendapatkan 40 ribu per hari selama satu bulan.”

Apabila anda berada di posisi Yunus, kemungkinan besar anda tidak akan memilih opsi pertama. Jika anda kalah undian, maka anda akan kehilangan uang terakhir yang anda miliki. Dalam kondisi tersebut, dapat dikatakan bahwa Yunus akan cenderung menghindari risiko dengan memilih pilihan kedua. Pilihan yang dibuat Yunus mungkin saja berbeda apabila ia memiliki uang lebih banyak.

Kondisi inilah yang menjadi pedang bermata dua bagi masyarakat miskin. Mereka bisa saja menggunakan dana pinjaman untuk mendirikan usaha. Akan tetapi, mendirikan sebuah usaha tentu memiliki risiko yang besar. Apabila usaha yang didirikan kemudian gagal, pendapatan yang relatif terbatas seringkali tidak mencukupi untuk mengembalikan pinjaman. Bagi yang berhasil, peluang untuk keluar dari ambang kemiskinan pun kecil karena pada tahap awal, efisiensi dari sebuah usaha relatif rendah. Akibatnya, keuntungan yang diperoleh tidak cukup besar untuk melakukan ekspansi lebih lanjut

Alasan kedua adalah perilaku institusi penyalur kredit dalam memberikan pinjaman. Seringkali institusi penyalur kredit tidak memberikan bantuan, misalnya dalam bentuk pendidikan, bagi masyarakat yang ingin mendirikan usaha. Padahal, umumnya masyarakat miskin tidak memiliki pengetahuan yang memadai untuk mendirikan usaha.

Selain itu, tak jarang institusi penyalur microcredit justru bertujuan untuk mengeruk keuntungan. Fenomena ini terjadi karena microcredittidak membutuhkan jaminan, sehinggapinjaman yang diberikan berisiko tinggi. Dengan risiko yang tinggi, maka institusi penyalur kredit akan mengenakan bunga yang tinggi (tahun 2008, rata-rata bunga microcreditdi dunia mencapai 38% per tahun[6]). Hal inilah yang menjadi insentif bagi beberapa pelaku pasar untuk masuk ke industri microcreditdan mengeruk keuntungan yang besar. Bahkan, salah satu bank microfinanceterbesar di Amerika Latin, Compartamos Banco, menetapkan tingkat bunga diatas 190% per tahun[7].

Masalah yang muncul pun tidak berhenti sampai disitu. Di Bangladesh, sistem “group-lending model”[8] yang ditetapkan Grameenbank menyebabkan masalah sosial pada masyarakat setempat. Ketika salah satu anggota gagal membayar pinjaman, muncul konflik dalam komunitas masyarakat karena anggota lain ingin melindungi kepentingan pribadinya, yakni hak untuk mendapatkan pinjaman. Akibatnya, komunitas lokal yang awalnya bersatu-padu menjadi terpecah belah[9].

Untuk mengatasi kegagalan microcredit, nyatanya masih ada beberapa solusi yang dapat diterapkan. Pertama adalah menurunkan tingkat bunga yang ditetapkan. Hal ini dapat dilakukan dengan mengurangi risiko dalam pemberian pinjaman, salah satunya dengan memberikan panduan perencanaan keuangan. Dengan adanya panduan, masyarakat miskin dapat merencanakan keuangannya sampai beberapa period ke depan, sehingga potensi gagal bayar dapat diminimalisasi.

Cara kedua adalah melalui regulasi pemerintah, dengan membatasi area cakupan kredit yang dapat diberikan oleh sebuah institusi. Mengacu pada kasus Grameenbank, salah satu penyebab dari masalah sosial tersebut adalah kurangnya pengetahuan tentang kondisi masyarakat setempat. Di awal pendiriannya, Grameenbank mungkin berhasil mengentaskan kemiskinan karena sistem yang dibuat oleh Muhammad Yunus disesuaikan dengan temuan awalnya.

Akan tetapi, dalam satu negara sekalipun, kondisi masyarakat antarwilayah tentu juga berbeda. Tidak akan ada sistem microcredit, sebaik apapun, yang dapat diterima oleh setiap komunitas. Untuk menyelesaikan masalah tersebut, pendekatan bottom-updapat dilakukan, dimana sistem microcredit hanya dapat ditentukan oleh institusi lokal yang mengerti kondisi masyarakat setempat. Institusi penyalur kredit pun tidak boleh berekspansi terlalu besar untuk menjaga kecocokan sistem kredit dengan kondisi komunitas setempat.

Dengan segala kekurangan yang ada, kurang tepat apabila kita menarik kesimpulan bahwa microcreditadalah kebijakan yang gagal. Pada dasarnya microcreditmampu memberikan akses finansial bagi masyarakat yang belum menerima. Hanya saja, penerapannya saat ini masih jauh dari tujuan utamanya. Untuk itu, perlu segera dilakukan perbaikan dalam penerapan microcredit,sebelum program ini menjatuhkan lebih banyak orang ke jurang kemiskinan yang lebih dalam.

Oleh: Fandy Rahardi | Ilmu Ekonomi 2014 | Kepala Divisi Kajian Kanopi 2016

--

Referensi:

[2] https://www.bps.go.id/linkTabelStatis/view/id/1876

[4] Mankiw, N. Gregory (2008).”Principles of Macroeconomics (5th ed.). Cengage Learning.

[5] Zakaria, Rafia (2016) “Misery and Microfinance”, diakses dari http://epaper.dawn.com/DetailImage.php?

StoryImage=27_01_2016_008_001 pada 19 Juli 2016

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI