MAU BI CHECKING ... BUKAN DI BI LAGI LHO...

Kita mungkin sering mendapat pesan pendek dari salahsatu bank/lembaga pembiayan yang menawarkan pinjaman atau menutup tagihan kartu kredit tanpa croscheck dengan data di BI Checking.

Istilah BI Checking kerap di percakapkan di masyarakat terutama bagi masyarakat yang membutuhkan pembiayaan atau pembelian yang bersifat kredit.

Istilah BI Checking sebenarnya adalah Informasi Debitur Individual (IDI) Historis yang ada di dalam Sistem Informasi Debitur (SID). Sistem ini dikelola oleh Bank Indonesia yang menyajikan mengenai riwayat kredit seseorang di dunia perbankan dan juga lembaga keuangan lainnya seperti perusahaan pembiayaan, lembaga peyelenggara kartu kredit, koperasi dan lembaga pembiayaan lainnya.

Sebagai Pengelola Informasi Perkreditan, Bank Indonesia telah melakukan mitigasi risiko yang dapat menjadi acuan bagi perbankan dalam menyalurkan kreditnya. Sebagai pengawas perbankan sejak zaman Orde lama, Bank Indonesia meminta perbankan untuk menyampaikan Daftar Debitur Berkala melalui Surat Edaran No.2/23/UPPK/PK tanggal 15 Juli 1969.

Guna meningkatkan cakupan data dan informasi, Bank Indonesia selanjutnya membentuk Credit Information Centre pada 1971 yang bertujuan agar perbankan memanfaatkan informasi perkreditan ini sebagai salah satu pertimbangan dalam melakukan analisis dalam penyaluran kreditnya. Informasi ini menjadi penting disebabkan pada periode tersebut banyak ditemukan pembiayaan rangkap yang melebihi kebutuhan debitur sehingga terjadi penyimpangan.

Masyarakat mengenal istilah BI Checking biasanya diawali dengan kendala dalam hal mencari pembiayaan/pendanaan. Minimnya kesadaran masyarakat dalam mengelola pembiayaannya seperti penggunaan kartu kredit, pembayaran cicilan kendaraan ataupun barang-barang kebutuhan rumah tangga akan tercermin pada kolektibilitas data di SID.

Berdasarkan Peraturan Bank Indonesia No. 7/2/PBI/2005 tantang Penilaian Kualitas Aktiva Bank Umum tanggal 20 Januari 2005, penetapan kualitas kredit dibagi menjadi (1) Lancar (2) Dalam Perhatian Khusus (3) Kurang Lancar (4) Diragukan (5) Macet. Nah.. pada saat debitur melakukan pembayaran angsuran cicilan kendaraan atau pinjamannya secara tepat waktu tentunya akan mendapat penilaian "Lancar", namun apabila debitur tidak disiplin, sering terlambat bahkan menunggak makan penilaian kualitas kredit ini akan semakin memburuk atau dikategorikan "Macet".

Karena Bank Indonesia telah meminta seluruh bank dan lembaga pembiayaan menyampaikan IDI Historis melalui Sistim Informasi Debitur, sehingga seluruh data-data terkait pembiayaan yang telah diterima masyarakat di Indonesia tercatat pada SID. Informasi ini dapat dibaca oleh seluruh bank dan lembaga pembiayaan yang telah menyampaikan datanya ke SID di Bank Indonesia.

Data pada SID menjadi informasi yang sangat membantu bank dan lembaga pembiayaan lainnya untuk menentukan layak atau tidaknya seseorang/debitur untuk menerima ataupun menggunakan layanan keuangan perbankan dan lembaga pembiayaan. Sehingga apabila pembiayaan debitur ditolak oleh salah satu bank atau lembaga pembiayaan, maka si debitur akan mengalami kesulitan mengakses pembiayaan dimanapun.

Data pada SID juga menjadi bentuk antisipasi terhadap berbagai macam kemungkinan yang bisa saja mengganggu kinerja bank dan lembaga pembiayaan seperti kredit macet (Non Performing Loan) atau pemberikan kredit yang tidak produktif.

Transparansi Data

Pembukaan Gerai Info pada 2007 merupakan implementasi transparansi data. Masyarakat dapat memeroleh informasi terkait kredibilitas data keuangan mereka baik melalui perbankan, lembaga keuangan non bank/pembiayaan maupun Bank Indonesia. Masyarakat atau Debitur dapat melakukan komplain atau pengaduan terkait pencatatan IDI Historis mereka yang berada di perbankan.

Apabila terjadi ketidakcocokan, masyarakat dapat mengadukan ke Gerai Info yang disediakan baik di kantor pusat maupun Kantor Perwakilan Bank Indonesia. Selanjutnya Bank Indonesia akan melakukan koordinasi dengan pihak perbankan atau lembaga pembiayaan terkait data tersebut. Mediasi dimaksud agar tidak terdapat assymetric informationyang diharapkan dapat diselesaikan secara bilateral. Namun kenyataannya, terdapat berbagai permasalahan yang pada akhirnya berdampak ke ranah hukum.

Bukan Sekedar Informasi

Terbukti bahwa SID menjadi sarana untuk memperkuat infrastruktur sistem keuangan Indonesia yang bertujuan meminimalkan assymetric information dalam penyediaan dana antara debitur dan kreditur serta menunjang terciptanya sound credit culture di Indonesia.

Data pada SID menjadi penting dan berharga karena memiliki manfaat antara lain;

Sebagai salah satu bahan pertimbangan dalam melakukan analisis keputusan pemberian kredit;

Sarana deteksi dini atas penyimpangan yang dilakukan debitur (fraud alert), menjadi bahan pertimbangan dalam melakukan perekrutan, mutasi, rotasi dan promosi pegawai bagi industri keuangan baik bank maupun non bank;

Memberikan gambaran bagaimana karakter dan history debitur sehingga pemberian kredit menjadi lebih berkualitas dan sesuai kebutuhan;

Meminimalisir risiko guna menurunkan NPL bagi bank dan Non Performing Financing (NPF) bagi lembaga pembiayaan;

Sarana bagi pelaku Usaha Mikro, Kecil dan Menengah (UMKM) untuk memperluas perolehan pembiayaan dan pendanaan;

Mengurangi ketergantungan pada agunan konvensional yang dapat menghambat pertumbuhan kredit;

Menjadi salah satu bahan analisis kejahatan seperti korupsi dan pencucian uang yang dibutuhkan beberapa instansi seperti Komisi Pemberantasan Korupsi, dll;

Membantu instansi lainnya guna mengetahui kredibilitas (kelayakan) calon penerima fasilitas penyediaan dana (debitur) dan untuk mengetahui calon debitur dimaksud sedang menerima fasilitas penyediaan dana dari lembaga lain atau tidak.

Mandiri Dengan Tetap Koordinasi

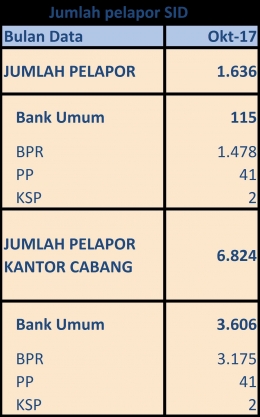

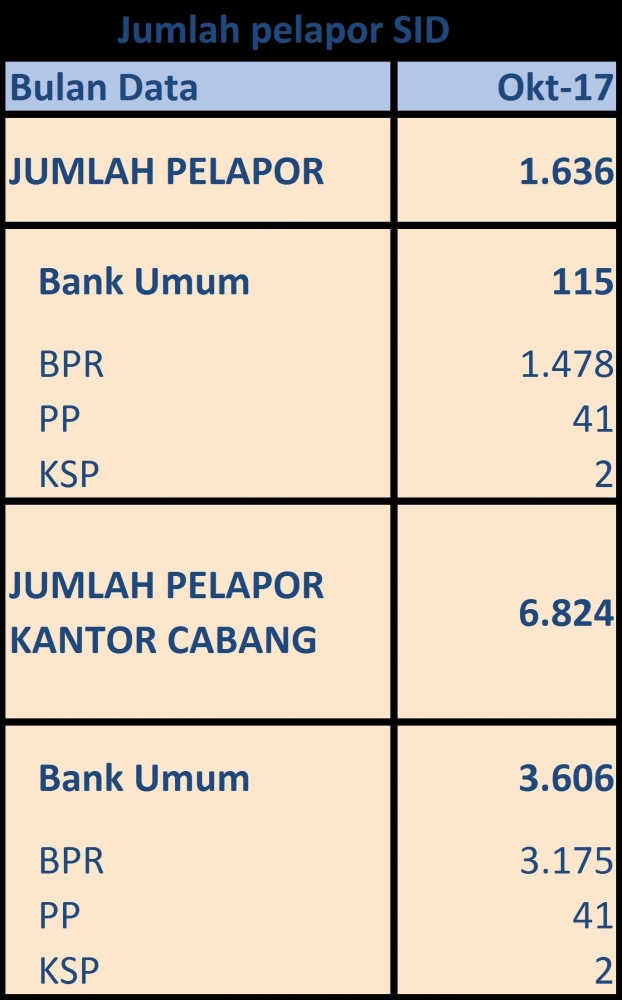

Penetapan Undang-Undang No.21 tahun 2011 tentang pengelolaan informasi perkreditan oleh Otoritas Jasa Keuangan (OJK) menjadikan pengelolaan SID akan segera beralih. Selama masa transisi mulai 31 Desember 2013 hingga 31 Desember 2017, Bank Indonesia masih melakukan pengelolaan SID dan mendukung penuh pengembangan Sistem Layanan Informasi Keuangan (SLIK) sebagai pengganti yang dibangun OJK sebagai pengganti SID.

Setelah melalui tahapan pengembangan secara intensif, sosialisasi dan pelatihan kepada seluruh Pelapor dan ujicoba pelaporan bersama Pelapor, pada 1_April 2017 OJK resmi mengimplementasikan sistem pengelolaan informasi perkreditan baru yang disebut dengan Sistem Layanan Informasi Keuangan (SLIK).

Penetapan POJK SLIK mencabut Peraturan Bank Indonesia No.9/14/PBI/2007 sebagaimana telah diubah dengan Peraturan Bank Indonesia No.18/21/PBI/2016 tentang Sistem Informasi Debitur dan dinyatakan tidak berlaku sejak 1 Januari 2018. Hal ini menjadi tanda berakhirnya era pengelolaan informasi perkreditan oleh BI pada 31 Desember 2017 sebagaimana telah diamanahkan dalam Keputusan Bersama BI-OJK SID.

Seluruh hasil kerja dan capaian yang dilakukan Bank Indonesia dalam meningkatkan kualitas data perkreditan telah dilakukan sesuai amanah Undang-Undang. Efektivitas dari informasi kredit dapat dirasakan baik perbankan dan lembaga keuangan lainnya serta masyarakat. Informasi kredit yang disajikan oleh Bank Indonesia terbukti sangat membantu dan mendukung industri perbankan yang sehat dan pertumbuhan kredit yang prudent secara keseluruhan.

Keberpihakan Bank Indonesia kepada perekonomian memberi makna bagi negara dan rakyat Indonesia. Dan OJK sesuai dengan UU siap melanjutkan estafet informasi kredit yang lebih baik lagi.

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H