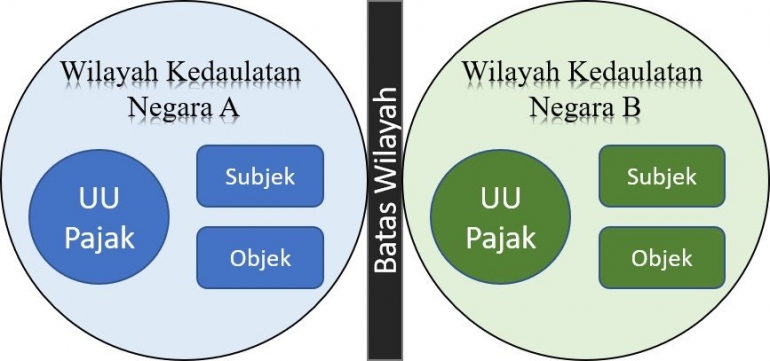

Knechtle (1979) menyatakan bahwa pada dasarnya setiap negara bebas dari pembatasan legal negara asing guna merumuskan sistem perpajakan yang diinginkan, hal ini juga berlaku bagi Indonesia yang sebagai negara berdaulat memiliki kewenangan untuk mengatur sampai seberapa jauh menjangkau kewajiban perpajakan seseorang. Hal ini sesuai dengan kedaulatan fiskal yang dimiliki suatu negara dalam merumuskan pemajakan terhadap subjek dan objek tidak berada di dalam wilayah kedaulatannya.

Namun konsep tersebut dianggap kurang tepat oleh Martha (1989) yang menyatakan bahwa soverenitas tidak terbatas, sementara yurisdiksi tidak dapat dipersamakan dengan soverenitas. Pernyataan ini juga didukung oleh Vaan Raad (1986) yang menyatakan bahwa terdapat batas legal (legal restriction) terkait pemajakan terhadap residen lain atau orang pribadi warga negara asing, serta objek di berbagai negara. Pembatasan tersebut berasal dari hukum internasional (supranasional) atau ketentuan umum yang diatur didalam Undang-Undang domestik suatu negara.

Terdapat beberapa hambatan legal maupun faktual dalam penegakan yurisdiksi fiskal, dimana secara faktual dijelaskan bahwa efektifitas pelaksanaan yurisdiksi pemajakan dapat berlaku apabila subjek dan objek berada di bawah wilayah kekuasaan Indonesia. Hal ini dikarenakan subjek dan objek yang berada di luar jangkauan administrasi pajak secara paktis pelaksanaan administrasi pajak akan menemukan kesulitan dan sangat kecil kemungkinan untuk melaksanakan pemajakan terhadap subjek yang baik secara personal dan ekonomis tidak memiliki kaitan dengan Indonesia.

Dalam hal tidak terdapat pengaturan dalam perjanjian bilateral maupun multilateral mengenai pembatasan jangkauan aplikasi hukum administrasi termasuk hukum pajak suatu negara, maka hal ini akan menimbulkan benturan pengaturan antar otoritas pemajakan dari masing-masing negara dalam pelaksanaan pemajakan ke luar wilayahnya. Selain kesulitan dalam hal penagihan pajak domestik ke luar negeri, konfirmasi untuk membuktikan suatu fakta perpajakan kepada negara lain juga bukan merupakan hal yang mudah.

Secara legal, batasan dalam ketentuan domestik (misalnya tindak pidana) dalam rangka melindungi kedaulatan suatu negara, pada umumnya tidak diperkenankan untuk melaksanakan kegiatan pencarian fakta (termasuk pajak), tanpa sepengetahuan negara. Terlebih lagi menyangkut rahasia usaha dan profesi sehingga tidak mudah untuk diabaikan oleh suatu negara.

Kesimpulan

Yurisdiksi pemajakan diartikan sebagai kedaulatan suatu wilayah terkait perpajakan yang merupakan konsekuensi dari kedaulatan wilayah suatu negara (Knechtle, 1979:34). Indonesia sebagai negara yang berdaulat juga memiliki hak dan kewenangan yang sama dengan negara lainnya untuk merumuskan dan memberlakukan ketentuan perpajakan, dan yurisdiksi pemajakan Indonesia tertuang secara konstitusional dalam Undang-Undang Dasar Tahun 1945 Pasal 23 ayat (2).

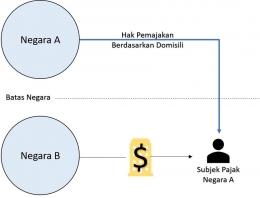

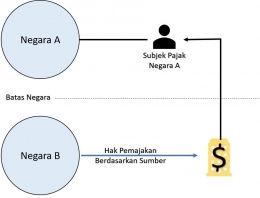

Terdapat dua yurisdiksi dalam perpajakan, yaitu yurisdiksi domisili dan yurisdiksi sumber. Yurisdiksi domisili dalam pelaksanaan hak pemajakannya berorientasi kepada siapa (subjek pajak) yang menerima dan memperoleh penghasilan, sementara hak pemajakan berdasarkan yurisdiksi sumber berorientasi atau berdasarkan pada keberadaan suatu objek penghasilan tanpa memperhatikan keberadaan atau domisili Wajib Pajak. konsep tersebut juga terdapat di dalam Pasal 2 UU PPh yang menyebutkan bahwa yurisdiksi pemajakan berdasarkan dua neksus atau keterkaitan fiskal (fiscal allegiance) yaitu subjektif (personal) dan objektif.

Menurut Martha (1989) mengungkapkan bahwa soverenitas (kedaulatan) tidak memiliki batas (tidak terbatas), berbeda dengan yurisdiksi, atau dengan kata lain dalam yurisdiksi pemajakan terdapat batas legal (legal restriction) dari suatu negara untuk memungut pajak dari seseorang yang bukan warga negaranya, pembatasan tersebut berasal dari hukum internasional (supranasional) dan ketentuan umum yang diatur dalam Undang-Undang domestik suatu negara. Efektifitas pemajakan akan berlaku apabila subjek dan objek pemajakan berada dalam wilayah kekuasaan suatu negara, selain itu, dalam hal pencarian fakta dalam hal terjadi tindak pidana pajak disuatu negara, maka kegiatan tersebut tidak dapat dilaksanakan tanpa sepengetahuan negara tempat tujuan dilaksanakannya pencarian fakta tindak pidana tersebut, sehingga ketentuan domestik terkait legal memiliki keterbatasan apabila dilaksanakan di luar wilayah kekuasaannya.

REFERENSI

Gunadi. (2007). Pajak Internasional. Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.