Surrey (1997) dan Talinghast (1984) serta the American Law Institute (1987) sebagaimana disebutkan oleh Gunadi (2007:55), yurisdiksi pemajakan dibedakan menjadi yurisdiksi domisili yang berdasarkan kepada keterkaitan subjektif atau dapat disebut dengan asas domisili (domiciliary jurisdiction), dan yurisdiksi sumber yang mengacu kepada sumber dari penghasilan atau disebut sebagai asas sumber (source jurisdiction).

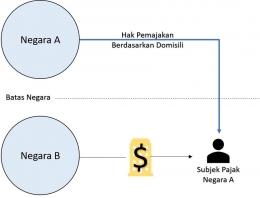

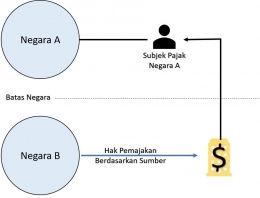

Secara teori yurisdiksi domisili diartikan sebagai hak pemajakan berdasarkan kepada subjek (siapa) yang memperoleh penghasilan atau dengan kata lain yurisdiksi domisili berorientasi kepada subjek pajak. Berbeda dengan yurisdiksi sumber yang secara teori diartikan sebagai hak pemajakan yang berdasarkan pada keberadaan objek penghasilan yang diperoleh wajib pajak.

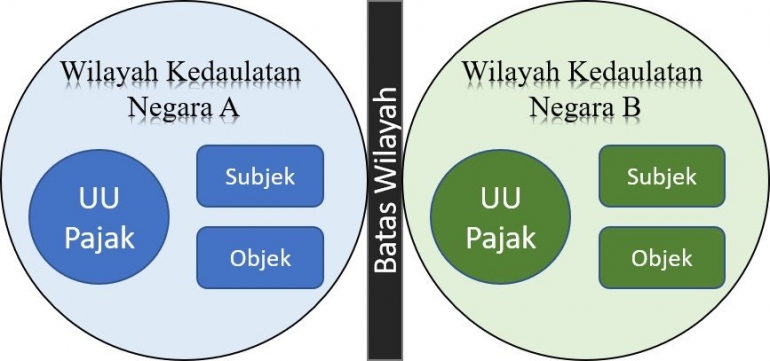

Menurut pasal 2 UU PPh, yurisdiksi pemajakan yang dibangun oleh Indonesia didasarkan oleh dua neksus atau pertalian/keterkaitan fiskal (fiscal allegiance), yaitu :

- Subjektif (personal) yang memperhatikan status dari wajib pajak berdasarkan tempat tinggal/domisili, keberadaan atau niat untuk orang pribadi, dan tempat pendirian atau kedudukan yang berkaitan dengan badan.

- Objektif dimana pertalian ini berdasarkan kepada sumber penghasilan.

Yurisdiksi pemajakan atas penghasilan orang atau badan seperti yang disebutkan oleh Gunadi (2007:54), keterkaitan (neksus) dapat didasarkan melalui beberapa penilaian, antara lain :

- Personal allegiance atau subjek

- Economic allegiance yang berupa usaha disertai penerimaan penghasilan yang bersumber dari negara pemungut pajak

- Property yang berkaitan dengan kepemilikan kekayaan yang terletak di negara pemungut pajak.

Yurisdiksi Domisili

Penentuan domisili fiskal sangat mempengaruhi hak pemajakan setiap negara, hal ini berkaitan dengan keinginan suatu negara untuk meningkatkan penerimaan negara, sehingga mengakibatkan banyak negara melakukan klaim hak pemajakan atas penghasilan dari WPDN maupun WPLN secara optimal (Kumalasari & Alfandia, 2020). Aturan dasar mengenai yurisdiksi domisili yang dikemukakan oleh beberapa pakar perpajakan sebagaimana dikutip oleh Pohan (2019) antara lain :

- Westberg (2002:93) menyatakan bahwa yurisdiksi pemajakan berdasarkan tempat tinggal atau domisili antara lain didasarkan pada prinsip manfaat, yang dapat diartikan bahwa hak pemajakan harus dilakukan di wilayah hukum mana pembayar pajak menerima manfaat dari kesejahteraan sosial, infrastruktur, pendidikan, budaya, dan kegiatan pemerintah lainnya yang dibayar dari pajak yang diterima/diperoleh pemerintah.

- Brian J Arnold dan Michael J. McIntyre (1995:19) mengemukakan bahwa suatu negara dapat mengenakan pajak berdasarkan penghasilan dikarenakan keterkaitan antara negara dan orang yang memperoleh penghasilan. Sebuah klaim yurisdiksi melalui penghasilan dengan berdasarkan keterkaitan hubungan antara negara yang melakukan klaim (penghasilan) dan orang yang menjadi orang yang dikenakan pajak disebut yurisdiksi residen atau yurisdiksi domisili.

- Menurut Mansury (1998:11) Penentuan subjek pajak dalam negeri yang didasarkan atas tempat tinggal atau keberadaan orang pribadi yang bersangkutan disuatu negara disebut juga sebagai didasarkan atas “Residence Criterion” atau “Fiscal Domisile Criterion”.

Pengertian Subjek Pajak Dalam Negeri (SPDN) diatur melalui pasal 2 ayat (3) UU PPh yang berbunyi “Orang pribadi yang bertempat tinggal di Indonesia atau orang pribadi yang berada di Indonesia lebih dari 183 hari dalam jangka waktu 12 bulan, atau orang pribadi yang dalam satu tahun pajak berada di Indonesia dan berniat untuk bertempat tinggal di Indonesia”, sehingga ketentuan tersebut memberikan kriteria bagi orang pribadi agar dapat disebut sebagai Wajib Pajak Dalam Negeri harus memenuhi kriteria tempat tinggal atau domisili, keberadaan, atau niat untuk bertempat tinggal di Indonesia.

Untuk Wajib Pajak badan, ketentuan domisili diatur melalui pasal 2 ayat (3) huruf b UU PPh, dimana kriteria untuk memenuhi sebagai wajib pajak dalam negeri harus memenuhi syarat bahwa badan tersebut didirikan dan bertempat kedudukan di Indonesia. Dengan demikian, Indonesia berhak untuk mengenakan pajak baik terhadap orang pribadi maupun badan berdasarkan domisili atau status kewarganegaraan wajib pajak yang bersangkutan atas penghasilan yang diterimanya dari dalam negeri maupun luar negeri (world wide income).

Untuk mengetahui perbedaan dari Subjek Pajak Dalam Negeri (Orang Pribadi dan Badan) dengan Subjek Pajak Luar Negeri (Orang Pribadi dan BUT) dapat dilihat berdasarkan beberapa kriteria, antara lain :

- Penghasilan, WPDN menerima penghasilan dari dalam negeri maupun worldwide income, sementara WPLN untuk orang pribadi penghasilan kena pajak merupakan penghasilan yang bersumber dari Indonesia, dan untuk BUT berdasarkan attributable income, force of attraction income, dan effectively connected income

- Tarif Pajak, WPDN dikenakan pajak berdasarkan penghasilan neto dengan tarif progresif pasal 17 UU PPh untuk orang pribadi dan 22% dari penghasilan neto untuk badan (Undang-Undang Cipta Kerja), bagi SPLN tarif pajak berdasarkan penghasilan bruto sesuai dengan pasal 26 UU PPh untuk orang pribadi dan tarif umum progresif pasal 17 UU PPh untuk BUT dengan syarat penghasilan neto setelah pajak ditransfer ke luar negeri dikenakan Branch Profit Tax sesuai dengan pasal 26 UU PPh atau mengikuti ketentuan tarif Tax Treaty.

- Kewajiban Menyampaikan SPT, Untuk WPDN baik orang pribadi maupun badan, dan WPLN BUT memiliki kewajiban untuk menyampaikan SPT, sementara WPLN orang pribadi tidak wajib dikarenakan kewajiban perpajakannya telah dipotong dan dipungut oleh pemberi kerja (withholding tax).

Ketentuan lain yang mengatur tentang pengenaan pajak WPLN yang menerima penghasilan tanpa melalui BUT serta menjadi objek pemotongan PPh Pasal 26 dan dikenakan tarif sebesar 20%, antara lain :

- Dividen, bunga, sewa, royalty, imbalan sehubungan dengan pekerjaan, jasa dan kegiatan, hadiah dan penghargaan, uang pensiun, premi swap, dan keuntungan pembebasan utang.

- Penghasilan atas penjualan atau pengalihan harta di Indonesia dan premi asuransi yang dibayarkan kepada perusahaan asuransi luar negeri. Termasuk juga penghasilan dari penjualan atau pengalihan saham sebagaimana dimaksud dalam pasal 18 ayat (3c) UU PPh.

- Penghasilan kena pajak sesudah dikurangi pajak (Branch Profit Tax) dari bentuk usaha tetap di Indonesia dikenakan pajak 20% kecuali penghasilan tersebut ditanamkan kembali di Indonesia.

Menurut Pasal 3 Undang-Undang No. 36 Tahun 2008 tentang Pajak Penghasilan mengatur tentang pengecualian subjek pajak, diantaranya : kantor perwakilan asing; pejabat-pejabat perwakilan diplomatik dan konsulat dari negara asing; organisasi-organisasi internasional beserta pejabat-pejabat perwakilan organisasi internasional dengan syarat bukan merupakan warganegara Indonesia, Indonesia menjadi anggota organisasi tersebut, dan tidak menjalankan usaha atau kegiatan lain untuk memperoleh penghasilan di Indonesia.