Berdasarkan ketentuan peraturan perundsng – undangan yang berlaku, pihak yang wajib membuat TP Doc terbagi menjadi dua, di antaranya adalah sebagai berikut :

1. Para WP yang wajib membuat dokumen induk dan dokumen lokal

Mereka yang dimaksud adalah para wajib pajak yang melakukan transaksi perdagangan jual beli barang dan jasa secara afiliasi dengan batasan-batasan, ketentuan dan kriteria tertentu, sebagai berikut:

- Memiliki nilai penjualan atau peredaran bruto dalam satu tahun pajak sebelumnya lebih dari Rp50 miliar.

- Memiliki nilai transaksi perdaganagan jual dan beli secara afiliasi tahun pajak sebelumnya dalam satu tahun pajak lebih dari Rp20 miliar untuk transaksi penjualan maupun pembelian barang berwujud atau lebih dari Rp5 miliar untuk masing-masing kepada penyedia jasa, pembayaran bunga, pemanfaatan barang tidak berwujud, atau transaksi lainnya. Atau pihak afiliasi yang berada di negara dengan tarif PPh yang lebih rendah jika dibandingkan dengan tarif PPh sebagaimana dimaksud dalam pasal 17.

2. Para WP yang wajib membuat dokumen induk, dokumen lokal, dan laporan per negara

- Wajib pajak yang termasuk dalam entitas induk dari suatu grup usaha yang memiliki penjualan dalam satu buku peredaran bruto konsolidasi paling sedikit Rp11 triliun pada tahun pajak bersangkutan.

- Untuk wajib pajak dalam negeri yang berkedudukan sebagai anggota grup usaha dan entitas induk dari grup usaha merupakan subjek pajak luar negeri, wajib pajak dalam negeri harus menyampaikan laporan per negara sepanjang negara atau yurisdiksi tempat entitas induk berdomisili:

- Tidak ada keharusan untuk menyampaikan laporan per negara,

- Tidak ada atau tidak pernah mengikat atau melakukan perjanjian perpajakan dengan pemerintah Indonesia perihal perpajakan/pertukaran informasi.

- Memiliki atau mengikat perjanjian dengan pemerintah Indonesia terkait perihal pertukaran informasi mengenai perpajakan, akan tetapi laporan per negara tidak dapat diakses dan diperoleh pemerintah Indonesia dari negara tersebut.

Jenis TP Doc

Menyelenggarakan atau membuat TP Doc tentu saja tidak dapat dilakukan secara sembarangan dan memiliki tata cara tersendiri. TP Doc harus dibuat dan diadakan dengan sistematis dan perencanaan yang baik, berikut ini adalah tata cara atau aturan menurut ketentuan undang – undang dalam membuat TP Doc:

- Dokumen sebagai dasar penentuan harga transfer harus dibuat dengan Bahasa Indonesia. Jika wajib pajak memperoleh izin dari Kementerian Keuangan ( Direktorat Jenderal Pajak ) menggunakan bahasa lain, maka TP Doc wajib dilengkapi dengan melampirkan terjemahannya.

- Wajib pajak yang diizinkan meyelenggarakan pembukuan dengan menggunakan mata asing atau uang lain selain rupiah, kurs yang wajib digunakan adalah kurs pajak yang telah ditetapkan oleh Menteri Keuangan untuk penghitungan perpajakan pada akhir Tahun Pajak.

- Penjualan atau Peredaran bruto adalah jumlah bruto dari penghasilan yang diterima atau diperoleh wajib pajak sehubungan dengan pekerjaan, usaha, atau kegiatan utama wajib pajak sebelum dikurangi diskon, dan atau pengurangan lainnya.

- Jumlah atau Nilai perbedaan bruto dan jumlah atau nilai transaksi perdagangan secara afiliasi meliputi jangka waktu kurang dari 12 bulan.

- Bila wajib pajak memiliki lebih dari satu bentuk kegiatan usaha dengan karakterisasi bentuk usaha yang beda, dokumen lokal harus dan wajib disajikan secara tersegmentasi sesuai dengan karakter usaha yang dimiliki.

- Pembuatan dokumen induk dan dokumen lokal wajib dibuat dan diselenggarakan berdasarkan data dan fakta serta informasi yang sebenarnya tersedia pada saat dilakukan transaksi afiliasi.

- Dokumen induk & dokumen lokal harus sudah selesai dan tersedia paling lama 4 bulan setelah berakhirnya tahun pajak.

- Dokumen induk & dokumen lokal harus dilengkapi dan dilampiri dengan surat pernyataan saat tersedianya dokumen penentuan harga transfer yang ditandatangani oleh pihak yang menyediakan dokumen penentuan harga transfer.

- Dokumen induk & dokumen lokal wajib dibuat ikhtisar dimana ikhtisar ini wajib dilampirkan pada SPT Tahunan PPh Badan wajib pajak di tahun pajak yang bersangkutan.

- Laporan per negara wajib dilakukan dan dilaporkan berdasarkan data dan informasi yang batas waktu pelaporannya tersedia sampai dengan akhir tahun pajak ( Country by Country Report ) atau sering dikenal dengan istilah CBCR

- Laporan per Negara harus tersedia minimal 12 bulan setelah akhir tahun pajak.

- Laporan per negara wajib pajak disampaikan sebagai lampiran pada SPT Tahunan PPh Badan sejak tahun pajak 2016 dan seterusnya.

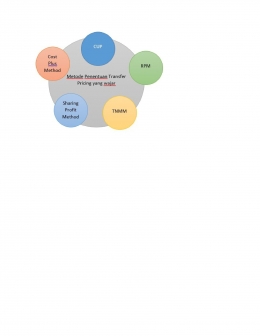

- Metode Perbandingan Harga ( Comparable Uncontroll Price )

- Metode Harga Penjualan Kembali ( Resale Price Methode / RPM)

- Metode Biaya – Plus ( Cost Plus Methode )

- Metode Pembagian Laba

- Metode Laba Bersih Transaksional (Transctional Nett Margin Methode )

Wajib pajak diminta untuk menggunakan dan wajib memilih salah satu metode penentuan transfer pricing dengan wajar secara berurutan, dari metode yang paling atas hingga turun satu per satu kebawah sampai dengan ditemukan kondisi transaksi yang sesuai dan yang paling cocok dengan kondisi dan keadaan yang sebenarnya, tidak terkecuali didalam Indsutri manufacturing, dalam prakteknya sering terjadi beberapa sengketa atau pola pemahaman yang tidak sama antara wajib pajak dengan pemeriksa pajak tentang perbandingan jenis usaha yang sama atau jenis usaha yang sejenis saat terjadi pemeriksaan transfer pricing, salah satu contoh ilustrasinya adalah PT. A adalah Penanaman Modal Asing bergerak dalam Industri manufacturing komponen elektronik sebut saja misalnya TV, akan tetapi finish goods atau barang jadi dari PT.A ini adalah tidak finishing sampai menjadi TV akan tetapi hanya sampai tahap Casing bawah dan casing atas, ketika terjadi pemeriksaan transfer pricing maka pemeriksa tidak dapat membandingkan penentuan transfer pricing PT.A ini dengan PT lain yang memproduksi elektronik TV, karena tidak memenuhi asas fairness, maka wajib pajak akan menolak, seharusnya pemeriksa mencari pembanding perusahaan yang sejenis yang Finish goods nya sama – sama hanya sampai pada tahap “ Casing “ saja.

Demikian Ilustrasi singkat Implementasi transfer pricing pada perusahaan multinasional jenis usaha pada sektor Industri manufacturing.

Daftar Pustaka :

Peraturan Menteri Keuangan Nomor 213/PMK.03/2016