Pajak berganda internasional secara umum terjadi dikarenakan tidak adanya hukum internasional untuk mengatur perkara tersebut sehingga menyebabkan benturan kedua negara dan lebih. Velkenbond mendefinisikan pemajakan dua negara atau lebih saling tumpang tindih sehingga pengenaan pajk terhadap subjek pajak menanggung beban pajak yang lebih besar dibanding dengan subjek pajak yang dikenakan hanya pada satu negara. Adanya tambahan beban bukan hanya karena perbedaan tarif saja, tetapi kedua negara tersebut sama-sama melakukan pemungutan pajak terhadap subjek maupun objek yang sama. Dapat diartikan bahwa pajak berganda yang dikenakan objek dan subjek pajak lebih dari satu kali menyebabkan munculnya beban tambahan. Prof. Rochmat Soemitro menyebutkan penyebab pajak berganda internasional dikarenakan adanya domisili dan kewarganegaraan rangkap, bentrokan atas domisili dan asas kewarganegaraan.

Dalam konteks perpajakan lintas negara, pemerintah akan memperhatikan dua komponen penting yaitu aktivitas yang dilakukan pada suatu negara dengan residen negara lainnya dan aktivitas residen yang dilakukan di Luar Negeri. Konsekuensi dari kedua aspek tersebut munculnya perpajakan yuridiksi sumber dan residen. Yuridiksi sumber merupakan suatu negara yang mengenakan pajak terhadap wajib pahak non-residen atas penghasilan domestik yang diterimanya. Negara akan mengenakan pajak terhadap penghasilan yang bersumber dikarenakan adanya neksus antar negara dan aktivitas yang menghasilkan sumber penghasilan.

Sedangkan yuridiksi residen turut melibatkan pengenaan pajak terhadap negara residen individu pada penghasilan yang diterima baik dari dalam negeri maupun luar negeri. Dalam hal ini, pengenaan pajak penghasilan dikarenakan adanya neksus terhadap negara dengan orang yang memperoleh penghasilan.

Dapat dikatakan bahwa pengenaan pajak pada beberapa negara pada objek yang sama dan subjek pajak negara tempat tinggal menganut sistem world wide income, sedangkan negara domisili pengenaan pajaknya berpedoman pada asas sumber.

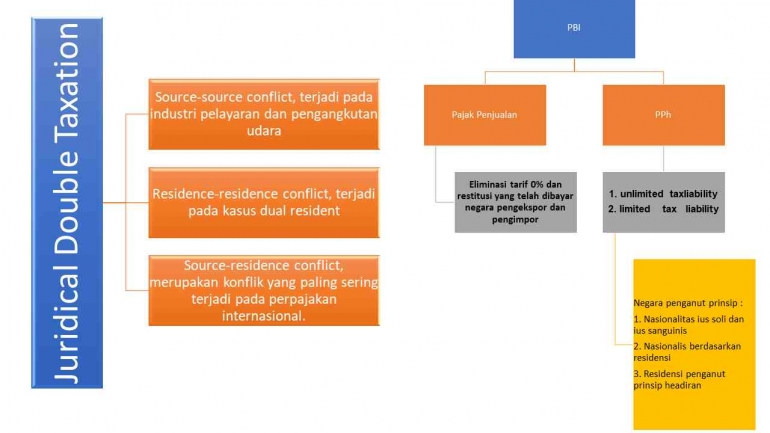

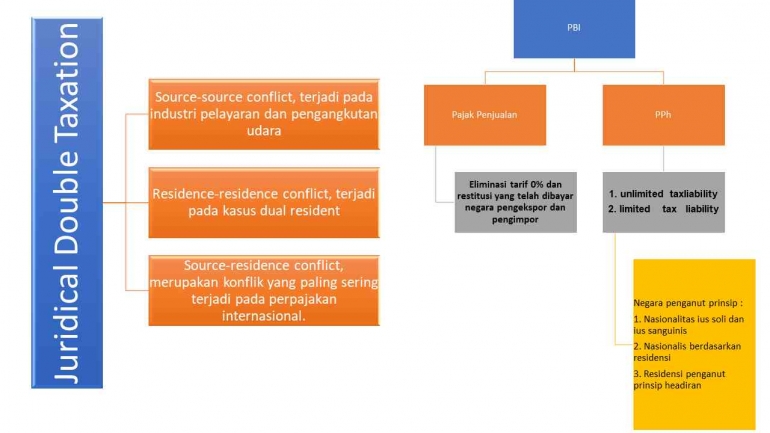

Juridical double taxation terdiri dari:

- Source-source conflict, terjadi pada industri pelayaran dan pengangkutan udara

- Residence-residence conflict, terjadi pada kasus dual resident

- Source-residence conflict, merupakan konflik yang paling sering terjadi pada perpajakan internasional.

Beberapa bentuk dari pajak berganda internasional diantaranya adalah sebagai berikut:

1. Pajak penjualan.

Meski hanya dikenakan pajak atas peredaran terhadap konsumsi produk domestic, masih besar kemungkinan pajak penjualan akan menyebabkan terjadinya pajak berganda internasional. Klausul tersebut terjadi jika prinsip dalam perpajakan negara pengekspor negara asal dengan tarif 0% terhadap negara pengekspor dengan tarif normal oleh negara yang melakukan impor. Jadi seolah---olah negara yang melakukan ekspor telah mengeliminasi hak terhadap pengenaan pajak dengan pemberlakuan tarif 0% dan pembayaran restitusi pajak yang telah dilakukan dan memberikan izin pada negara yang melakukan impor pengenaan pajak sesuai dengan ketentuan negara tersebut.

2. Pajak Penghasilan

Ada dua pendekatan dalam perpajakan diantaranya adalah

- tidak terbatas atau secara umum disebut dengan worldwide, global, universal, unlimited taxliability yang berarti bahwa adanya pertalian subjektif dengan berlandaskan pada tempat didirikannya suatu badan dan tempat kedudukan.

- Terbatas (territorial, limited tax liability) yang berarti bahwa pengenaan pajak berlandaskan pada objective allegiance bisa berupa lokasi yang ekonomis dan sumber penghasilan.

PPh dapat menyebabkan benturan antar klaim berikut ini :

- Sesama pemajakan tak terbatas

- Pemajakan tak terbatas dengan pemajakan terbatas

- Sesama pemajakan terbatas

Selain itu, benturan klaim ini juga terjadi karena adanya negara dengan penganut prinsip berikut ini :

- Nasionalitas yang terjadi dikarenakan adanya wajib pajak orang pribadi di negara penganut berdasarkan pada tempat kelahiran atau sering disebut ius soli dan orang tua dari wajib pajak yang tinggal di negara dengan penganut sistem keturunan atau sering disebut ius sangunis.

- Nasionalis berdasarkan residensi terhadap wajib pajak dalam bentuk orang pribadi maupun badan. Contohnya USA negara penganut tempat tinggal terhadap Indonesia yang menganut prinsip residensi.

- Residensi yang terjadi pada WP OP yang bertempat tinggal di negara yang menganut sistem pemajakan yang berlandaskan pada asas domisili dengan kurun waktu yang menganut prinsip kehadiran contohnya 183 hari. Bagi WP badan, benturan dapat terjadi jika pendirian suatu badan berbeda tempat manajemennya atau pusat manajerial berada di negara lain.

Benturan klaim yang terjadi pada pengenaan pajak terbatas dan tidak terbatas dengan klausal subjek pajak yang berkedudukan pada negara yang menganuut sistem pengenaan pajak global mendapatkan sumber penghasilan atauu melakukan operasionalisasi kegiatan ekonomi di negara yang menganut klaim pengenaan pajak terbatas. Jika kegiatan ekonomi menjadi sumber penghasiilan kedua negara sehingga memunculkan PBI dikarenakan adanya klaim terhadap pemajakan terbatas. Ketentuan pada UU PPh terhadap sistem pemajakannya disesuaikan pada lazimnya hukum internasional yang negara penganut pajak baik secara subjektif maupun objektif. Pada perspektif subjektif WP OP ditentukan dengan berlandaskan pada :

- tempat tinggal (di Iindonesia )

- kehadiran / keberadaan (di Indonesia, untuk lebih dari 183 hari).

- atau niat untuk bertempat tinggal di indonesia

Referensi :

PPT Materi Kuliah UMB

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H