Lalu kalau kita analisa dasar hukum pemungutan pajak restoran yaitu Undang-undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah, Pasal 37 ayat (1) disebutkan bahwa Objek Pajak Restoran adalah pelayanan yang disediakan oleh Restoran.

Restoran sebagaimana dimaksud sesuai Pasal 1 Bab I Ketentuan Umum adalah fasilitas penyedia makanan dan/atau minuman dengan dipungut bayaran, yang mencakup juga rumah makan, kafetaria, kantin, warung, bar, dan sejenisnya termasuk jasa boga/katering.

Kemudian pada Pasal 37 ayat (2) disebutkan Pelayanan yang disediakan Restoran sebagaimana dimaksud pada Pasal 37 ayat (1) meliputi pelayanan penjualan makanan dan/atau minuman yang dikonsumsi oleh pembeli, baik dikonsumsi di tempat pelayanan maupun di tempat lain. Selanjutnya pada Pasal 38 ayat (1) disebutkan bahwa Subjek Pajak Restoran adalah orang pribadi atau badan yang membeli makanan dan/atau minuman dari Restoran. Permasalahannya adalah adanya ketidaksinkronan antara Pasal 37 ayat (1) dengan Pasal 38 ayat (1). Objek yang dikenakan Pajak Restoran adalah pelayanan yang disediakan oleh Restoran.

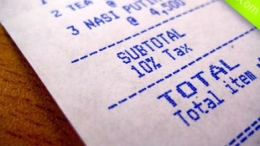

Tetapi di dalam pemungutannya perhitungan pajak restoran adalah 10 % dari jumlah pembayaran yang diterima atau yang seharusnya diterima (kita asumsikan jumlah pembayaran yang diterima atau yang seharusnya restoran hanya dihitung dari jumlah biaya makanan dan/atau minuman penjualan, tidak ada biaya jasa servis).

Jadi sebenarnya objek pajak restoran itu adalah makanan dan/atau minuman bukan pelayanan. Karena subjek pajak restoran adalah orang pribadi atau badan yang membeli makanan dan/atau minuman dari restoran. Jadi disarankan perlu dilakukan revisi terhadap Pasal 37 ayat (1) yaitu Objek Pajak Restoran adalah makanan dan/atau minuman yang dijual.

Mengingat kemampuan orang membayar pajak restoran bergantung pada kemampuan keuangan yang dimiliki maka ada baiknya penerapan tarif pajak restoran didasarkan pada omzet penjualan penyedia makanan dan/atau minuman setiap bulannya. Contoh kalau omzet penjualan per bulannya adalah Rp. 100 juta maka dapat dikenakan tarif 10 % tapi kalau omzet penjualan Rp. 10 juta per bulan maka dapat dikenakan tarif 5 %.

Kemudian, untuk meningkatkan kepercayaan subjek pajak dalam membayar pajak restoran dan menghindari kebocoran penerimaan dari pajak restoran maka Dinas Pendapatan bekerjasama dengan lembaga perbankan dan perusahaan penyedia jasa layanan pembayaran secara online untuk menyediakan alat-alat pembayaran secara online di lokasi usaha penyedia makanan dan/atau minuman.

Dengan adanya alat pembayaran dimaksud, selain mempermudah pembayaran dan mengamankan penerimaan pajak restoran juga dapat mempermudah dalam pelaporan penerimaan pajak restoran yang bisa dipergunakan dalam penghitungan pajak penghasilan pelaku usaha restoran selama 1 (satu) tahun.

Selain daripada itu, perlu juga dibuat aturan yang jelas pemanfaatan dari pemungutan pajak pusat dan pajak daerah termasuk pajak restoran agar subjek pajak, wajib pajak dan masyarakat umum percaya dan memiliki kesadaran untuk membayar pajak. Contoh : pembangunan drainase dan penataan parkir di lokasi ini dibiayai dari pajak restoran (pembangunan prasarana infrastruktur di sekitar lokasi usaha penyedia makanan dan/atau minuman)

Selanjutnya, perlu adanya penghargaan (reward) kepada wajib pajak yang taat membayar pajak supaya menjadi panutan bagi wajib pajak lainnya misalkan memberikan Kartu Khusus yaitu Kartu Warga Negara Taat Pajak yang bisa dipergunakan untuk mendapatkan pengurangan pajak lainnya seperti pengurangan pajak penghasilan kepada wajib pajak restoran dan sebaliknya (perlu adanya sistem data wajib pajak terintegrasi antara data wajib pajak pusat dengan wajib pajak daerah) atau mendapatkan fasilitas gratis pada layanan publik seperti pengurangan biaya uang sekolah di perguruan tinggi negeri, pembebasan/gratis pembayaran pajak parkir dan retribusi parkir di tepi jalan untuk tempat-tempat tertentu dan lain sebagainya.

Kalau tidak demikian, lalu apa kelebihan orang yang rajin dan taat membayar pajak dengan yang tidak rajin dan taat membayar pajak ? Selain itu, perlu juga adanya pengenaan sanksi atau hukuman (Punishment) yang jelas, tegas dan menyeluruh (tidak diskriminatif) kepada wajib pajak yang tidak taat membayar pajak dengan terlebih dahulu dilakukan pembinaan. Sanksi atau hukuman diberikan mulai dari pemberian teguran, pemasangan plang di lokasi objek pajak contohnya : “ restoran ini belum membayar pajak restoran “, pembekuan izin usaha, pencabutan izin usaha, penyegelan, penutupan dan bila memang perlu dilakukan penyitaan dan pelelangan aset wajib pajak untuk membayar pajak yang tertunggak.