BAB I PENDAHULUAN

1.1. Latar Belakang Penelitian

Perpajakan di Indonesia menganut self-assessment system, di mana pemerintah memberi kepercayaan penuh kepada wajib pajak untuk menghitung, menyetorkan, dan melaporkan sendiri jumlah pajak yang terhutang. Agar mencapai hasil yang optimal, penerapan self-assessment system ini sangat ditentukan oleh tingkat kepatuhan dari para wajib pajak. Kepatuhan sendiri dipengaruhi oleh faktor internal maupun eksternal misalnya teknologi, sumber daya dan keterampilan, kerangka kerja legislatif di mana badan penerimaan beroperasi, tujuan dan strategi organisasi, dan sikap masyarakat terhadap kepatuhan pajak.

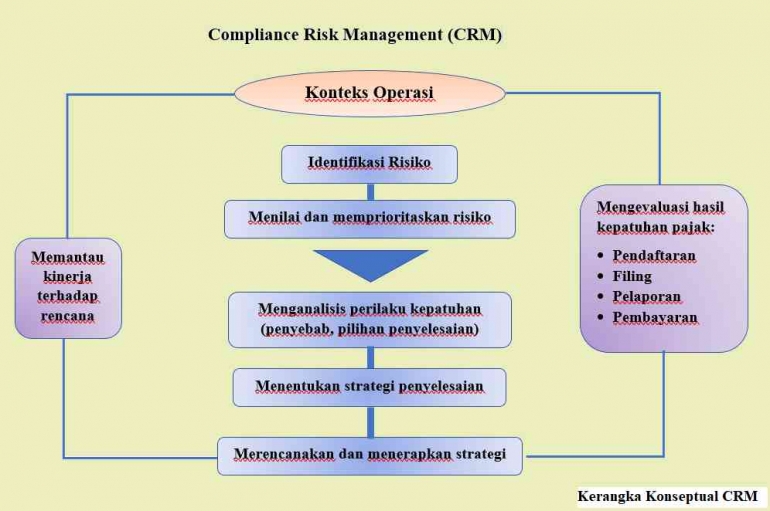

Penerapan Compliance Risk Management (CRM) pada Direktorat Jenderal Pajak (DJP) Kementerian Keuangan RI bertujuan untuk memudahkan DJP mencapai tujuan strategis organisasi dengan memanfaatkan suatu alat bantu (tools) dalam pengambilan keputusan. lmplementasi CRM bisa menolong DJP dalam menangani Wajib Pajak dengan lebih adil dan transparan, manajemen sumber daya menjadi lebih efektif dan lebih efisien sehingga pada akhirnya akan mewujudkan model kepatuhan yang baru bagi DJP yaitu kepatuhan yang berkelanjutan.

Menurut Organization of Economic Co- Operation and Development (OECD), CRM merupakan proses terstruktur untuk secara terstruktur mengidentifikasi, mengukur, dan mengatasi risiko kepatuhan pajak misalnya seperti tidak terdaftarnya wajib pajak, tidak melaporkan pajak dengan benar, dan lain sebagainya (OECD, 2004). Seperti manajemen risiko pada umumnya, CRM adalah proses yang berulang yang meliputi langkah-langkah untuk terus memperbaiki pengambilan keputusan oleh otoritas pajak. Penerapan CRM dekat kaitannya dengan penerapan Cooperative Compliance, yaitu kebijakan dari Otoritas Pajak untuk membentuk hubungan dengan wajib pajak besar yang didasari kepercayaan dan kerja sama, untuk memastikan wajib pajak patuh terhadap aturan pajak yang berlaku.

Walaupun penerapan CRM untuk meningkatkan kepatuhan pajak sudah banyak dilaksanakan di berbagai negara dengan hasil yang positif, pelaksanaannya di Indonesia sendiri baru dilaksanakan belakangan ini oleh DJP, berdasarkan Surat Edaran Direktorat Jenderal Pajak nomor SE- 24/PJ/2019 tentang implementasi Compliance Risk Management dalam Kegiatan Ekstensifikasi, Pengawasan, Pemeriksaan, dan Penagihan pada DJP.

Berdasarkan uraian latar belakang tersebut, peneliti ingin melakukan penelitian yang berjudul Analisis Penerapan Kebijakan Compliance Risk Management Berbasis Machine Learning Pada Direktorat Jenderal Pajak.

1.2. Fokus Penelitian

Berdasarkan latar belakang di atas fokus dalam penelitian ini adalah bagaimana penerapan kebijakan CRM pada DJP dengan basis machine learning dan dampaknya pada manajemen risiko perpajakan secara umum?

1.3. Tujuan Penelitian

Tujuan penelitian ini adalah untuk mengkaji dan menganalisis penerapan kebijakan CRM pada DJP dengan basis machine learning dan dampaknya pada manajemen risiko perpajakan secara umum. Namun, penelitian ini tidak menganalisis lebih dalam mengenai efek atas kebijakan tersebut kepada masing-masing jenis pajak yang ada pada DJP.

1.4. Kegunaan Penelitian

Dari penelitian yang dilakukan penulis, diharapkan penelitian ini berguna untuk pengembangan keilmuan dan berguna secara praktis sebagai berikut :

1.41. Kegunaan Pengembangan Keilmuan

Secara keilmuan penelitian ini diharapkan dapat melengkapi pengembangan studi keilmuan sebelumnya mengenai penerapan teknologi dalam perpajakan, terutama dalam hal pengolahan big data dan penerapan Machine Learning.

1.4.2 Kegunaan Praktis

Secara implementasi praktis penelitian ini diharapkan dapat menjadi referensi bagi otoritas perpajakan di Indonesia dalam menerapkan sistem CRM yang berbasis Machine Learning untuk mengurangi risiko perpajakan dan meningkatkan penerimaan pajak.

BAB II TINJAUAN PUSTAKA

2.1. Landasan Teori

Menurut OECD di dalam laporan "Tax Administration 2019", pengelolaan administrasi pajak telah beralih ke administrasi elektronik dengan menggunakan berbagai alat teknologi, sumber data, dan analisis data untuk meningkatkan kepatuhan pajak (OECD, 2019). Sehubungan dengan hal itu, secara umum teknologi yang dapat membantu perpajakan dapat dibagi menjadi empat, yakni: solusi mengenai compliance yang membantu dalam hal pelaporan pajak, solusi mengenai insight yang membantu mengidentifikasi potensi risiko pajak, solusi mengenai process management yang membantu mengelola proses tertentu dalam perpajakan, dan infrastruktur yang memungkinkan implementasi ketiga solusi sebelumnya. Penelitian ini akan lebih memfokuskan pada solusi mengenai insight dengan menggunakan teknologi Machine Learning untuk mengidentifikasi dan meminimalisir potensi risiko ketidakpatuhan pembayaran pajak.

Dengan ada banyaknya aktivitas ekonomi digital yang tidak tercatat secara formal (shadow economy), sejumlah negara memecahkan tantangan ini dengan mengimplementasikan big data analytics. Pemerintah Inggris contohnya telah sukses mengembalikan pendapatan pajak sebesar US$5.4M. Besarnya volume transaksi digital melalui e-commerce dan multichannel pembayaran dapat diurai dalam big data analytics. Big data analytics adalah kumpulan data yang sangat besar yang membutuhkan super komputer untuk memproses dan menganalisis sehingga menghasilkan kesimpulan yang berarti (Moorthy et al., 2015).

Algoritma machine learning dalam big data analytics dapat mempelajari tren dan pola seluruh wajib pajak dengan didukung oleh data yang berlimpah. Big data analytics akan membantu memetakan dan memprediksi pola wajib pajak yang berpotensi menggelapkan pajak dan taat membayar pajak. Hal ini akan memudahkan DJP memitigasi risiko penggelapan pajak sebelum hal itu terjadi.

Berdasarkan penelitian yang dilakukan oleh Kirchler (2014) dalam jurnal yang berjudul "Cooperative Tax Compliance: from detterance to defference" (Kirchler et al., 2014), Kirchler menemukan beberapa variabel psikologi yang berpengaruh terhadap kepatuhan membayar pajak pada individu, seperti: norma sosial, pengetahuan, sikap, dan keadilan. Kirchler melihat kepercayaan sebagai faktor psikologis yang konsisten mempengaruhi tingkah laku kepatuhan membayar pajak. Namun, Kirchler tetap mengutarakan bahwa peran sistem audit dan denda yang ketat tetap perlu ditegakkan. Sebuah model yang ditawarkan oleh Kirchler, Hoelzl, & Wahl (2008) berjudul slippery-slope tax compliance, menghubungkan faktor ekonomi dan psikologi. Dua variabel yang mempengaruhi tax compliance adalah kekuatan dan kepercayaan. Hasil secara konsisten menunjukan bahwa pengaruh faktor kepercayaan lebih besar dibandingkan dengan power. Uniknya, tingkat tax compliance lebih besar ditemukan pada individu yang berusia lebih tua dan individu yang mempunyai tingkat pendidikan yang lebih tinggi (Kirchler et al., 2008).

Jurnal lain yang berjudul "Behavioural insight of tax compliance: An overview of recent conceptual and empirical approaches", (Biddle, 2019) menganalisis mengenai keputusan wajib pajak untuk mengecilkan pajak mereka yang didasari oleh seberapa besar kemungkinan dilakukan pemeriksaan dan seberapa besar sanksi yang mungkin dijatuhi akibat pelanggaran sanksi. Indikator utama untuk memperkirakan model penolakan/deterrence model merupakan peningkatan kepatuhan sebagai hasil dari peningkatan tarif pajak; keberhasilan dalam menemukan penghindaran pajak; tingkat penalti untuk penghindaran pajak; dan profil risiko dari wajib pajak. Dua bagian penting dalam penelitian ini, yaitu : pertama ialah teori tanggung jawab sosial perusahaan; kedua ialah krusialnya sistem hukum suatu negara dalam mempengaruhi kepatuhan.

2.2. Kerangka Pemikiran

Kerangka pemikiran penelitian ini adalah sebagai berikut :

BAB III METODE PENELITIAN

3.1. Desain Penelitian

Desain penelitian yang digunakan dalam penelitian ini adalah pendekatan penelitian kualitatif yang mengarah pada penalaran induktif. Di mana peneliti hendak menjabarkan fenomena sosial dengan mengedepankan realita-realita sosial yang ditemukan dalam penelitian. Dengan pendekatan kualitatif, peneliti ingin memusatkan pada konteks yang bisa menggambarkan dan membentuk pemahaman dari permasalahan yang sedang diteliti serta mengembangkan teori yang digunakan dalam penelitian ini. Dengan penalaran induktif, peneliti ingin melakukan analisa terhadap kebijakan CRM berbasis machine learning pada DJP.

3.2. Teknik Pengumpulan Data

Secara garis besar, teknik pengumpulan data bertujuan untuk mengumpulkan data dan informasi yang diperlukan guna menjawab pertanyaan-pertanyaan penelitian yang diajukan peneliti sehingga pertanyaan tersebut dapat dijawab secara objektif. Dalam (Kawulich, 2012), menerangkan bahwa metodologi teknik pengumpulan data digolongkan menjadi tiga kelompok, yaitu: quantitative methodology, qualitative methodology, dan mixed methodology.

Pada penelitian ini, peneliti menggunakan pendekatan mixed methodology dalam teknik pengumpulan data. Hal ini disebabkan secara mayoritas teknik pengumpulan data peneliti menggunakan pendekatan metodologi kualitatif berupa penggalian informasi dalam bentuk kata-kata dalam data untuk menjelaskan fenomena sosial yang terjadi, diiringi dengan teknik pengumpulan data minoritas berupa analisis pemahaman data berupa angka dalam dokumen-dokumen yang relevan yang diperoleh untuk menjadi bahan pertimbangan analisis data kualitatif yang didapatkan.

3.3. Tenik Analisis Data

- Sebagai peneliti sosial, peneliti mempercayai bahwa studi lapangan merupakan hal yang utama dalam penelitian social, sehingga realita di lapangan bisa didapatkan sebenar-benarnya. Dalam studi lapangan ini, peneliti melakukan wawancara kepada pihak-pihak yang berkaitan langsung dengan permasalahan penelitian. Teknik wawancara mendalam ditujukan untuk lebih menggali keseluruhan dari topik penelitian. Peneliti memberikan kebebasan kepada para informan untuk menyampaikan pandangannya terkait kebijakan CRM pada DJP.

- Wawancara yang mendalam pada penelitian ini dilakukan terhadap pihak-pihak terkait isu, tujuan, dan rumusan masalah penelitian. Pihak-pihak yang diwawancarai peneliti ialah pihak DJP dan Pihak Praktisi. Wawancara dengan pihak DJP dilakukan dengan antara lain kepada Kepala Pusat Data dan Informasi DJP, Kepala Bidang Pemeriksaan DJP, dan juga seksi-seksi yang terkait dengan pelaksana compliance risk management untuk mengetahui bagaimana desain compliance risk managemet yang diterapkan oleh DJP untuk meningkatkan kepatuhan wajib pajak, serta mengetahui kelebihan dan kelemahan sistem yang sudah berjalan.

Wawancara terhadap praktisi dilakukan untuk memperoleh informasi mengenai praktek compliance risk management. Praktisi yang dipilih berasal dari Ikatan Konsultan Pajak Indonesia (IKPI), dengan target informasi yang didapatkan adalah bagaimana pengetahuan dan pendapat praktisi terhadap pemungutan pajak yang telah dilakukan.

Terakhir, novelty penelitian ini adalah penelitian terhadap Big Data Analytics, Compliance Risk Management, Machine Learning yang masih cukup jarang dilakukan mengingat ini termasuk fenomena baru di bidang perpajakan. Di mana fenomena ini terus bergerak di era digitalisasi teknologi tidak terkecuali bidang perpajakan.

Daftar Pustaka

Biddle, N. & Marasinghe, D. (2019). Risky data: The combined effect of framing, trust and risk preferences on the intended participation in the consumer data right. Tax and Transfer Policy Institute, Working Paper 9/2019

Kawulich, B. (2012). Doing social research: a global context. New York: McGraw Hill

Kirchler, E., Hoelzl, E., & Wahl, I. (2008). Enforced versus voluntary tax compliance: The "slippery slope" framework. Journal of Economic Psychology, 29(2), 210--225. https://doi.org/10.1016/j.joep.2007.05.004

Kirchler, E., Kogler, C., & Muehlbacher, S. (2014). Cooperative tax compliance: From deterrence to deference. Current Directions in Psychological Science, 23(2), 87--92. https://doi.org/10.1177/096372141351697 5

Moorthy, J., Lahiri, R., Biswas, N., Sanyal, D., Ranjan, J., Nanath, K., & Ghosh, P. (2015). Big data: prospects and challenges. VIKALPA: The Journal for Desicion Makers, 40(1), 74--96. https://doi.org/10.1177/025609091557545 0

OECD. (2004). Compliance risk management: managing and improving tax compliance. Paris: Centre for Tax Policy and Administration

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H