Indonesia adalah negara agraris dengan sektor pertanian yang berperan penting dalam prospek pembangunan nasional. Namun, kini luas lahan pertanian kian berkurang tiap tahunnya dan semakin mengikis pula jumlah masyarakat petani di Indonesia. Berdasarkan dari data Kementrian Agraria dan tata Ruang (ATR) bersama Badan Pusat Statistik (BPS), pada tahun 2018 luas lahan pertanian Indonesia menjadi 7,1 juta hektare padahal oada tahun 2017 masih 7,75 hektare. Selain itu, jumlah petani di Indonesia pada tahun 2018 hanya tinggal sekitar 4 juta orang. Melihat dari angka penurunan lahan dan masyarakat petani di Indonesia tersebut menjadi kekhawatiran dalam menjaga ketahanan pangan Indonesia yang bergantung pada para petani.

Salah satu permasalahan pokok dalam sektor pertanian di Indonesia adalah bidang permodalan/pembiayaan. Permodalan menjadi unsur yang mendasar dalam peningkatan kualitas dan kuantitas produktivitas hasil pertanian. Minimnya modal yang dimiliki oleh mayoritas petani di Indonesia sehingga dapat menjadi penghambat dalam produktivitas petani di Indonesia. Seiring dengan pesatnya perkembangan teknologi di bidang pertanian sehingga keperluan akan kebutuhan alat-alat pertanian semakin tinggi dan menjadi penunjang dalam proses pertanian. Selain itu, kebutuhan akan penunjang lain dalam bercocok tanam seperti bibit, pupuk, maupun racun hama juga esensial dalam bidang pertanian. Hal ini tentu membutuhkan pembiayaan yang cukup besar dalam meningkatkan kualitas pertanian.

Salah satu program pembiayaan yang kini telah banyak berkembang di era digital adalah Financial Technology (FinTech). Melalui FinTech, segala urusan keuangan dapat lebih efisien sehingga mendorong terciptanya layanan permodalan/pembiayaan yang lebih praktis, mudah, dan cepat. Mengutip dari laman Bank Indonesia (bi.go.id), Financial Technology/FinTech merupakan hasil kolaborasi antara jasa keuangan dengan teknologi yang mengakibatkan adanya pengubahan model bisnis dari konvensional menjadi moderat, dimana dari proses tatap muka dan secara langsung membawa uang kas, menjadi proses transaksi jarak jauh dengan melakukan pembayaran dalam hitungan detik saja. Lebih lanjut disebutkan mengenai dasar hukum penyelenggaraan FinTech di Indonesia terdapat dalam berbagai peraturan sebagai berikut:

- Peraturan Bank Indonesia No. 18/40/PBI/2016 tentang Penyelenggaraan Pemrosesan Transaksi Pembayaran

- Surat Edaran Bank Indonesia No. 18/22/DKSP perihal Penyelenggaraan Layanan Keuangan Digital

- Peraturan Bank Indonesia No. 18/17/PBI/2016 tentang Uang Elektronik

Namun kembali lagi untuk bidang pertanian sendiri, dalam prospek pemberian modal terhadap para petani nyatanya masih berada dalam angka yang minim. Dikarenakan prospek hasil dari sektor pertanian masih tergolong rendah sehingga menurunkan minat lembaga pembiayaan dalam memberikan modal usaha terhadap para petani. Hal ini tidak dapat dipisahkan akibat dari resiko-resiko yang timbul dari usaha bidang pertanian yang tidak dapat diduga seperti gagal panen, ataupun hasil yang rendah. Sehingga salah satu upaya yang dapat dilakukan untuk mengatasi kesenjangan dalam pemberian modal tersebut di era industri 4.0 adalah dengan menyediakan layanan FinTech berbasis syariah sebagai sarana permodalan bagi petani di Indonesia.

Mengapa Harus FinTech Syariah?

FinTech Syariah merupakan kombinasi dari inovasi teknologi informasi dengan produk dan layanan yang ada pada bidang keuangan dan teknologi yang mempercepat dan memudahkan bisnis proses dari transaksi, investasi dan penyaluran dana berdasarkan nilai-nilai syariah (Yarli dalam Hida Hidayanti, dkk,2019:03)

Dasar hukum FinTech Syariah terdapat dalam Peraturan Otoritas Jasa Keuangan (POJK) 77 Tahun 2016 tentang Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi. Aturan ini memang mengatur secara umum setiap jenis FinTech P2P seperti FinTech syariah dan konvensional. Selain itu, FinTech syariah juga mengacu Fatwa Dewan Syariah Nasional Majelis Ulama Indonesia (DSN MUI) Nomor 117/2018 tentang Layanan Pembiayaan Berbasis Teknologi Informasi Berdasarkan Prinsip Syariah (Mohammad Januar Rizki,Hukumonline.com,2020).

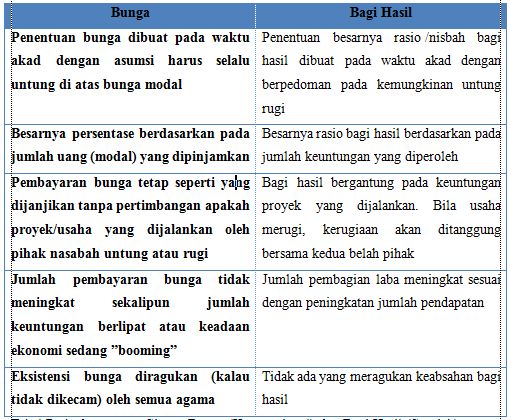

Terdapat tiga hal yang menjadi ciri khusus yang membedakan antara FinTech syariah dengan konvensional, yaitu (1) bebas bunga (interest free), (2) berprinsip bagi hasil dan risiko (profit loss sharing), dan (3) perhitungan bagi hasil dilakukan pada saat transaksi berakhir. Hal ini berarti pembagian hasil dilakukan setelah ada keuntungan riil, bukan berdasar pada asumsi bahwa besarnya keuntungan usaha yang akan diperoleh di atas bunga kredit (Ashari dan Saptana:2005:136). Lebih lanjut dikemukakan oleh Antonio (Ashari dan Saptana2005:137), perbedaan bunga dalam pembiayaan secara syariah dengan konvensional dalam tabel berikut ini:

Perbedaan dalam pembayaran antara FinTech syariah dan konvensional tersebut menjadi landasan betapa FinTech syariah sangat tepat bagi kaum petani. Sistem pembayaran melalui FinTech syariah yang menggunakan sistem bagi hasil dapat menjadi solusi kemudahan bagi petani dalam membayar kredit modal yang diambil. Petani tidak perlu mencemaskan bunga tetap yang harus dibayarkan apabila tenggak pembayaran akan tiba, karena pembayaran akan bergantung pada keuntungan yang diperoleh dari usaha pertanian.