[caption caption="http://www.shutterstock.com/"][/caption]Kondisi Tripolar

Sebutan Tripolar menunjuk kepada tiga pasar utama yaitu USA, Euro Area, dan China. Bagaimana kondisinya kini?

Bank Sentral US, The Fed dalam pertemuan FOMC (Federal Open Market Comittee) pertengahan Maret 2016 mengindikasikan penundaan kenaikan FFR (Fed Fund Rate) atau suku bunga acuan. Prakiraan waktu terdekat kenaikan pada medio 2016. Euro Central Bank (ECB) tetap dengan kebijakan "Whatever It Takes" dalam menjalankan Quantitative Easing-nya (Asset Purchase Program) demi mendorong perekonomian Euro Area. Sementara People's Bank of China (PBOC) masih bergelut dengan strategi "devaluasi" mata uang agar dapat mendorong ekspor China.

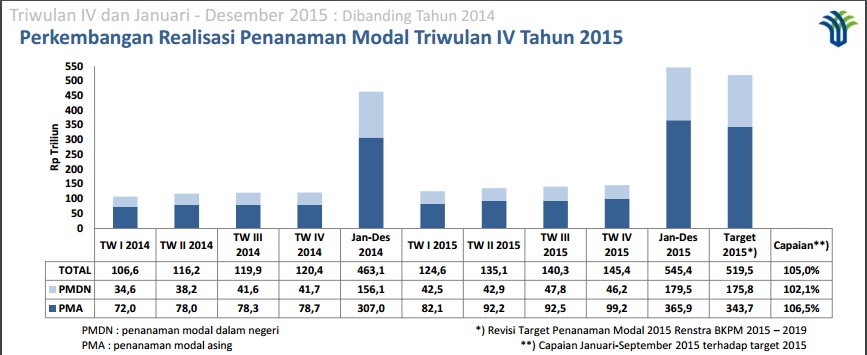

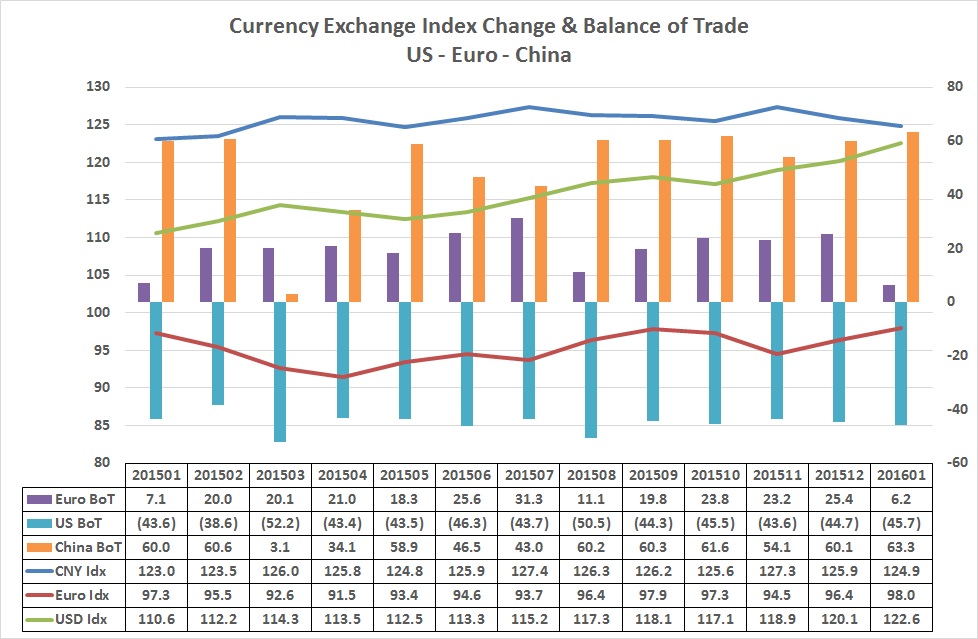

Hingga Januari 2016, dengan pergerakan mata uang masing-masing (USD, Euro, dan CNY), gambaran perdagangan globalnya diberikan pada Grafik-1.

Grafik-1 : Effective Exchange Rate Index & Balance of Trade

[caption caption="Prepared by Arnold M"]

Grafik-1 menunjukkan fenomena "USD Strong" masih berlangsung dan dampaknya defisit perdagangan US bertambah. Euro menunjukkan kenaikan berakibat surplus perdagangan dengan non Euro Market turun. Sementara China harus "menurunkan nilai" mata uang demi mempertahankan surplus perdagangan. Sebagai tambahan, Februari 2016, surplus perdagangan China hanya USD 3,26 Miliar, dibandingkan rerata surplus 6 bulan sebelumnya hampir USD 60 Miliar per bulan.

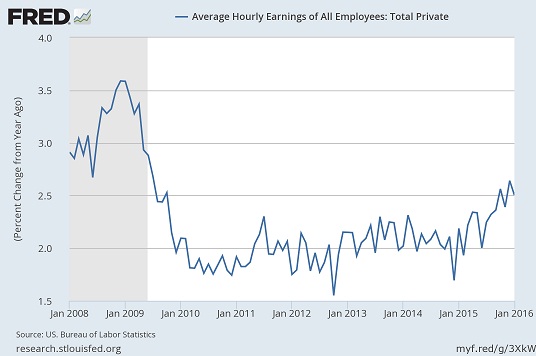

Kondisi USD Strong juga menekan kenaikan pendapatan tenaga kerja seperti diberikan pada Grafik-2.

Grafik-2 : Kenaikan Upah Tahunan

[caption caption="Sumber Informasi : Fred - The Fed St. Louis - Economic Research"]

Dalam kondisi surplus perdagangan, cadangan devisa (Forex Reserve) China terus turun seperti diberikan pada Grafik-3.

Grafik-3 : Posisi Cadangan Devisa China

[caption caption="Prepared by Arnold M. Sumber Informasi : China SAFE (State Administration of Foreign Exchange)"]

Di Euro Area, dengan dorongan paket Quantitative Easing (Asset Purchase Program) European Central Bank ditambah disinsentif suku bunga simpanan (hingga negatif), peningkatan petumbuhan belum muncul sementara kondisi deflasi tetap berlangsung.

Dari gambaran di atas, belum ada tanda-tanda Tripolar Ekonomi Global akan segera pulih untuk menarik pertumbuhan ekonomipada kawasan lain.

Anomali Rupiah

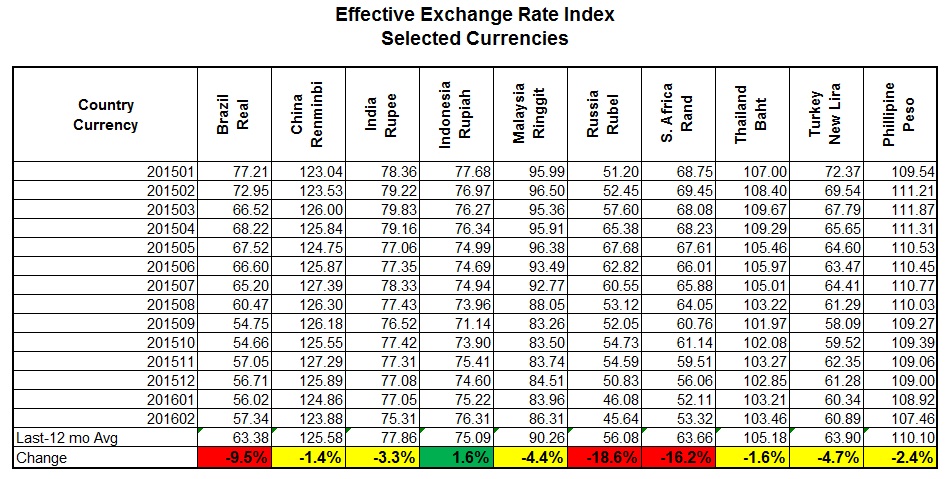

Menarik untuk melihat kinerja mata uang Rupiah (IDR) dibandingkan dengan mata uang beberapa Emerging Markets, seperti diberikan pada Tabel-4.

Tabel-4 : Perbandingan Perubahan Indeks berdasarkan Effective Exchange Rate

[caption caption="Prepared by Arnold M. Sumber Informasi : Bank for International Settlement - Effective Exchange Rate"]

Membandingkan posisi mata uang pada Februari 2016 dengan rerata Januari 2015-Januari 2016, Rupiah naik 1,6%; mata uang China, India, Malaysia, Thailand, Turki, dan Filipina turun 1-5%, sementara lainnya, Brazil, Rusia, Afrika Selatan, turun lebih dalam pada rentang 9%-19%.

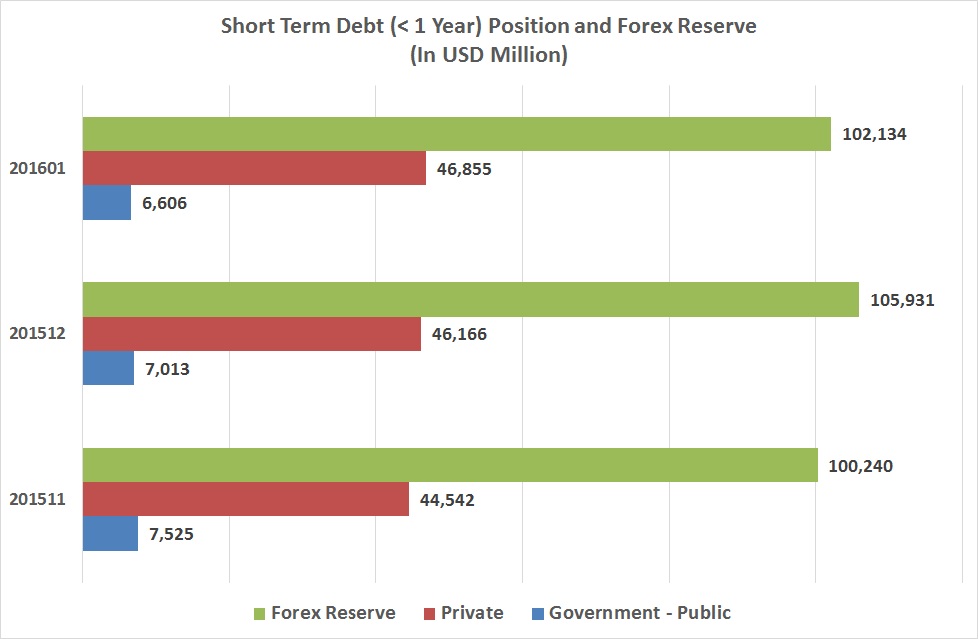

Bahana Rupiah nan perkasa bagai anomali. Dari neraca perdagangan terjadi surplus pada Januari dan Februari 2016 masing-masing USD 50,6 Juta dan USD 1.140 Juta. Surplus terjadi karena nilai impor turun lebih besar dari ekspor; sementara impor barang modal belum banyak terjadi. Sehingga sulit untuk mengatakan bahwa dana investasi asing (Foreign Direct Investment) sudah mengalir dalam jumlah yang berarti. Tabel-5 memberikan gambaran penanaman modal masa 2015.

Tabel-5 : Realisasi Penanaman Modal 2015

[caption caption="Sumber Informasi : BKPM Realisasi Penanaman Modal (http://www.bkpm.go.id)"]

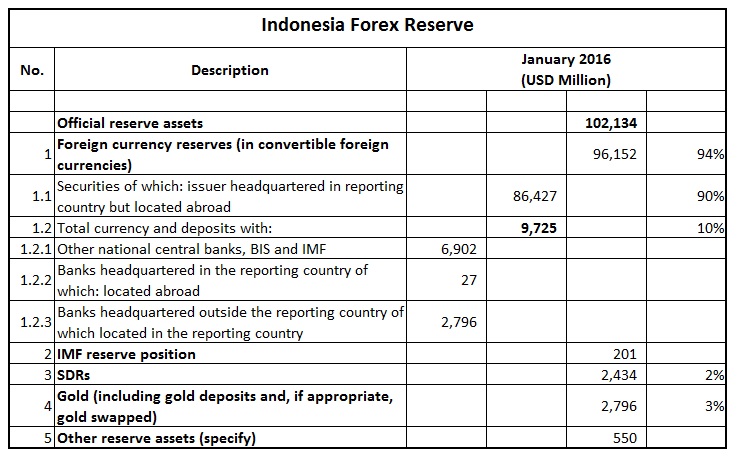

Perlu juga dicermati posisi Utang Eksternal dan Cadangan Devisa yang diberikan pada Grafik-6.

Grafik-6 : Posisi Utang Jangka Pendek dan Cadangan Devisa

[caption caption="Prepared by Arnold M. Sumber Informasi : Bank Indonesia - SULNI dan Indikator Moneter"]

Posisi cadangan devisa pada akhir Januari 2016, komposisinya diberikan pada Tabel-7.

Tabel-7 : Komposisi Cadangan Devisa

[caption caption="Prepared by Arnold M.Sumber Informasi : Bank Indonesia - SDDS (http://www.bi.go.id/)"]

Bukan Perkasa Tapi Stabilitas

Dalam kondisi ekonomi Tripolar dan global yang masih tertekan pertumbuhannya, bergantung pada ekspor bukan pilihan tepat. Juga tidak dapat berharap pada aliran investasi jangka panjang dalam kondisi keuangan global sarat limpahan dana kebijakan Quantitative Easing yang bersifat "short term". Sehingga fokus pada pasar domestik menjadi pilihan utama.

Paham akan faktor penguatan Rupiah, tekanan akibat posisi utang jangka pendek yang akan jatuh tempo, memperhatikan besarnya kepemilikan "non-lokal" pada surat utang dan pasar saham, serta frekuensi gejolak pada nilai tukar, selayaknya jumlah cadangan "liquid" diperbesar agar dapat cepat digunakan meredakan gejolak spekulasi demi stabilitas nilai tukar.

Jangan terpesona dengan bahana Rupiah karena yang diperlukan stabilitas jangka panjang.

Arnold Mamesah - Laskar Initiatives

27 Maret 2016 - Paskah

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H