Nilai Tukar antara Amanat dan Krisis

Sesuai amanat Undang-Undang, tujuan Bank Indonesia fokus pada pencapaian sasaran tunggal mencapai dan memelihara kestabilan nilai rupiah yang mencakup aspek kestabilan nilai mata uang terhadap barang dan jasa yang tercermin pada angka inflasi, serta kestabilan terhadap mata uang negara lain (foreign currency) yang sering digambarkan dengan dalam perkembangan nilai tukar mata uang (kurs) Rupiah (IDR) terhadap Dolar Amerika (USD).

Perkembangan kurs tukar selain berkaitan dengan inflasi, juga dipengaruhi tingkat suku bunga pinjaman, kondisi transaksi berjalan (Current Account) dan dalamnya menyangkut Neraca Perdagangan, utang eksternal beserta dampak dan resiko yang mungkin timbul, dan kondisi perkembangan ekonomi serta situasi politik.(Lihat : Krisis Keuangan dan Bersikap Cerdas serta Cerdik).

Menghadapi tekanan pada nilai tukar IDR terhadap USD yang berkepanjangan, pemerintah sebagai pemegang kendali fiskal dan makro ekonomi, merespon dengan kebijakan jangka pendek untuk mendorong salah satunya melalui insentif pajak untuk penanaman modal asing (Lihat : Ini Strategi Jangka Pendek Pemerintah Dorong Stabilitas Ekonomi RI).

Selanjutnya dikaji faktor yang berpotensi mempengaruhi kurs tukar dan mencari celah atau terobosan sebagai upaya pemulihan.

Inflasi, BI Rate, dan Kredit Usaha

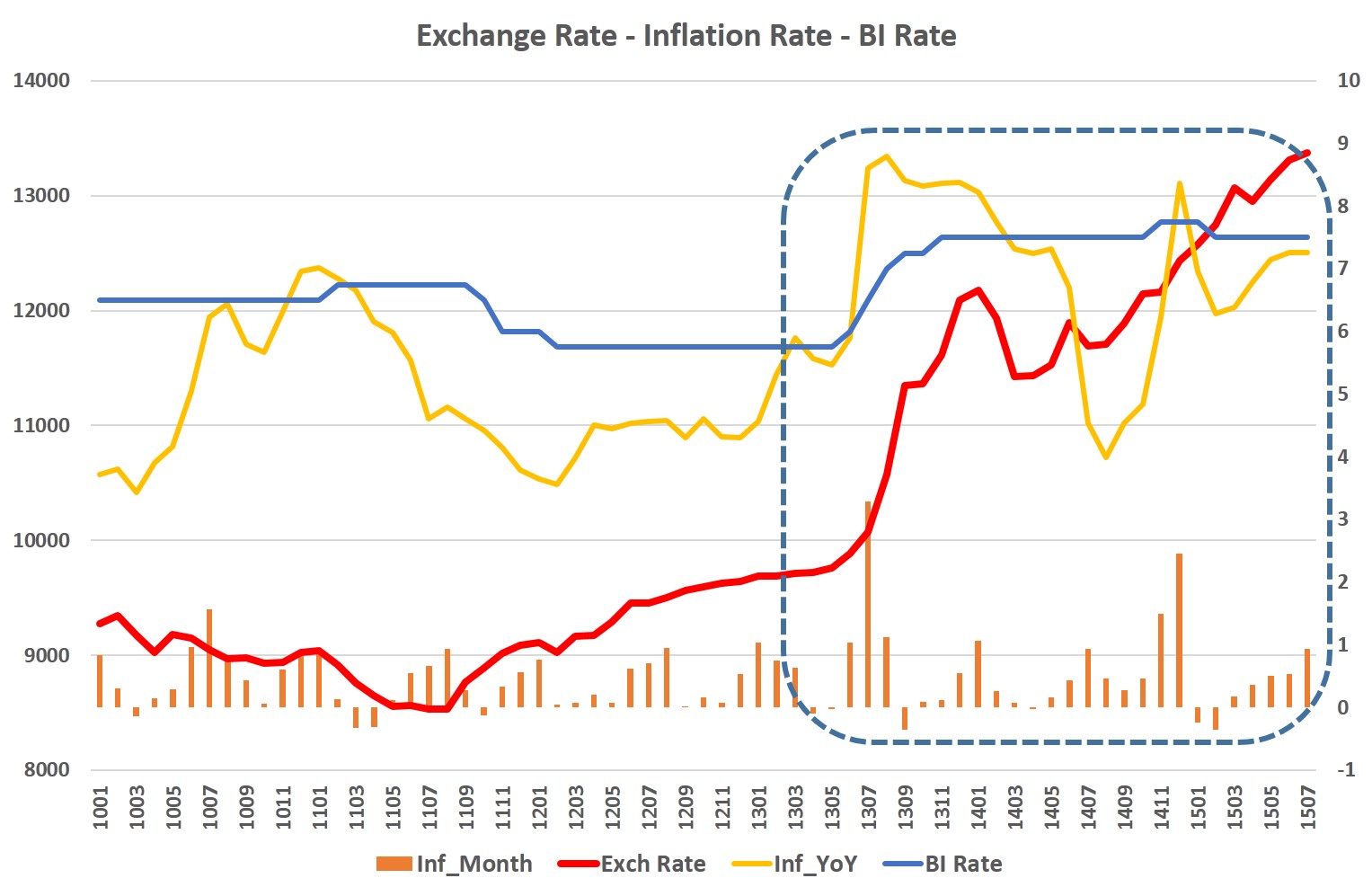

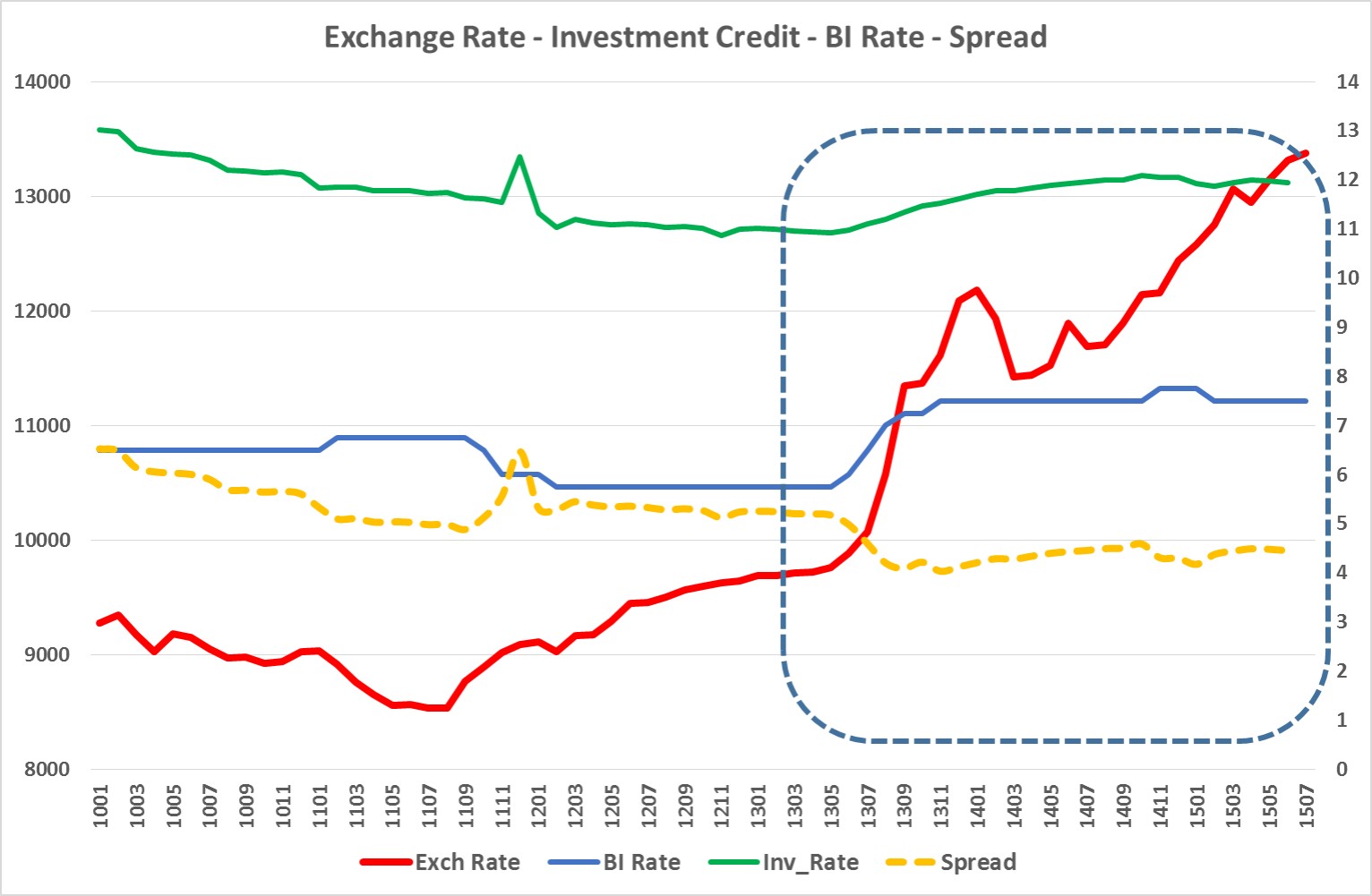

Relasi nilai tukar dengan Inflasi dan BI Rate digambarkan pada grafik berikut ini.

Untuk semester I 2015 (Januari – Juni), inflasi tahun berjalan pada 1,9% sedangkan penurunan kurs tukar USD mencapai 12%. Kondisi ini memberikan gambaran bahwa tingkat inflasi tidak dipengaruhi kenaikan kurs USD dan secara khusus, konsumsi masyarakat tidak bergantung pada komoditi impor.

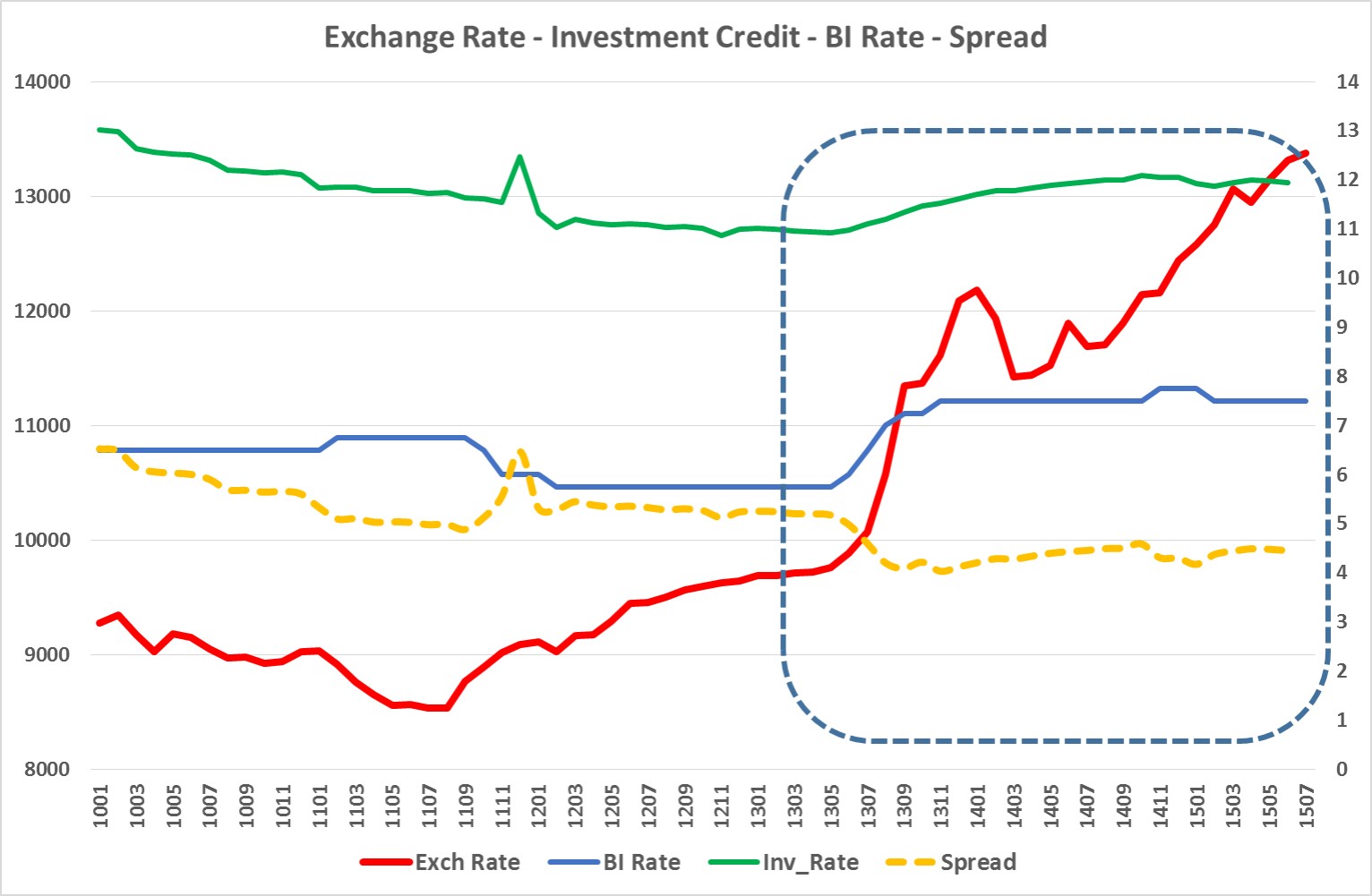

Gambaran kurs USD dengan suku bunga pinjaman usaha diberikan pada grafik berikut ini.

Dari dua grafik di atas dapat dikonklusikan bahwa kenaikan kurs tidak memiliki relasi yang kuat dengan inflasi, BI Rate, dan suku bunga pinjaman.

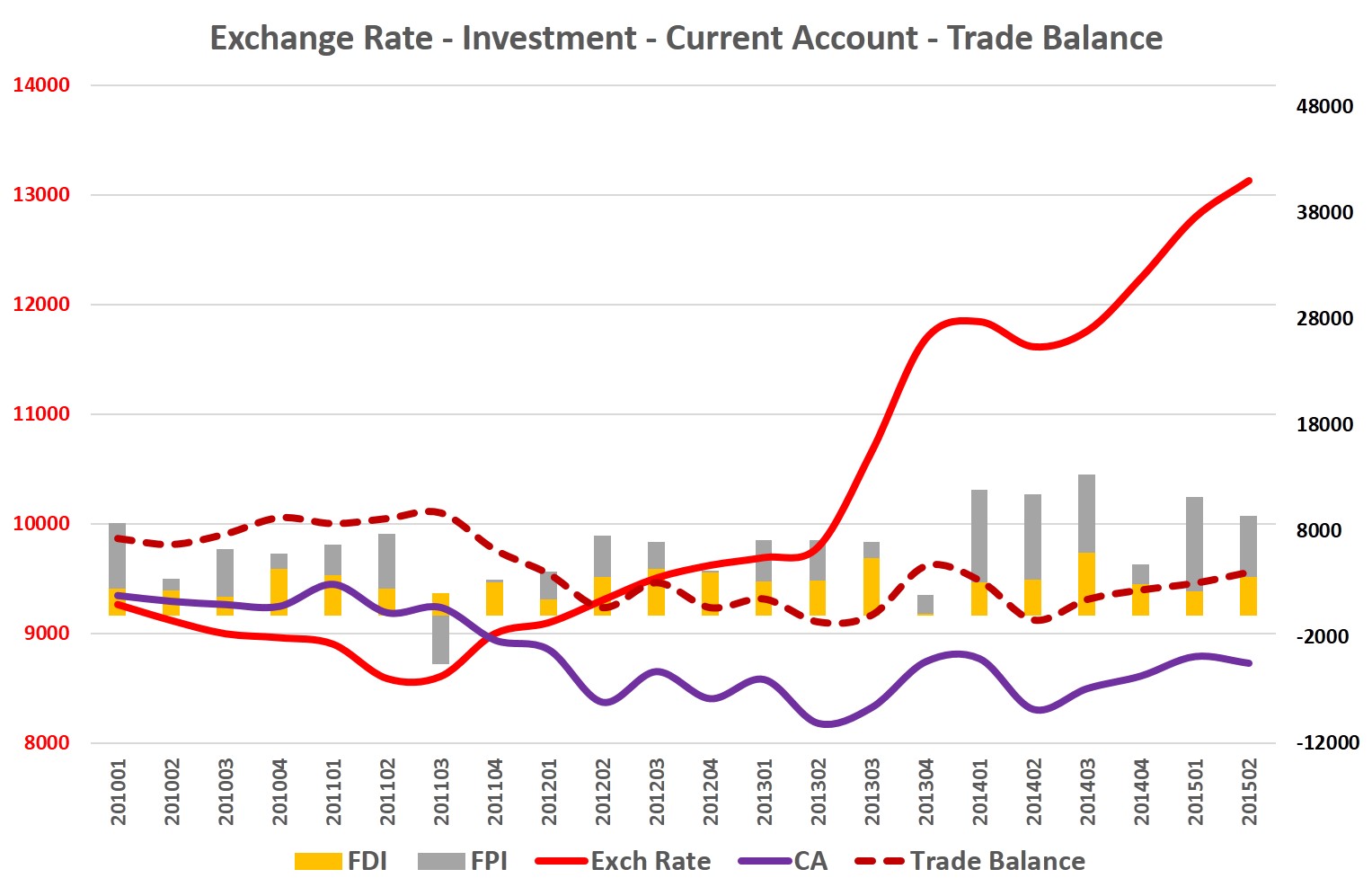

Neraca Pembayaran

Unsur dalam Neraca Pembayaran antara lain Transaksi Berjalan (Current Account) dan Aliran Modal yang dalamnya mencakup Penanaman Modal Asing Langsung (FDI) dan Portofolio (FPI).

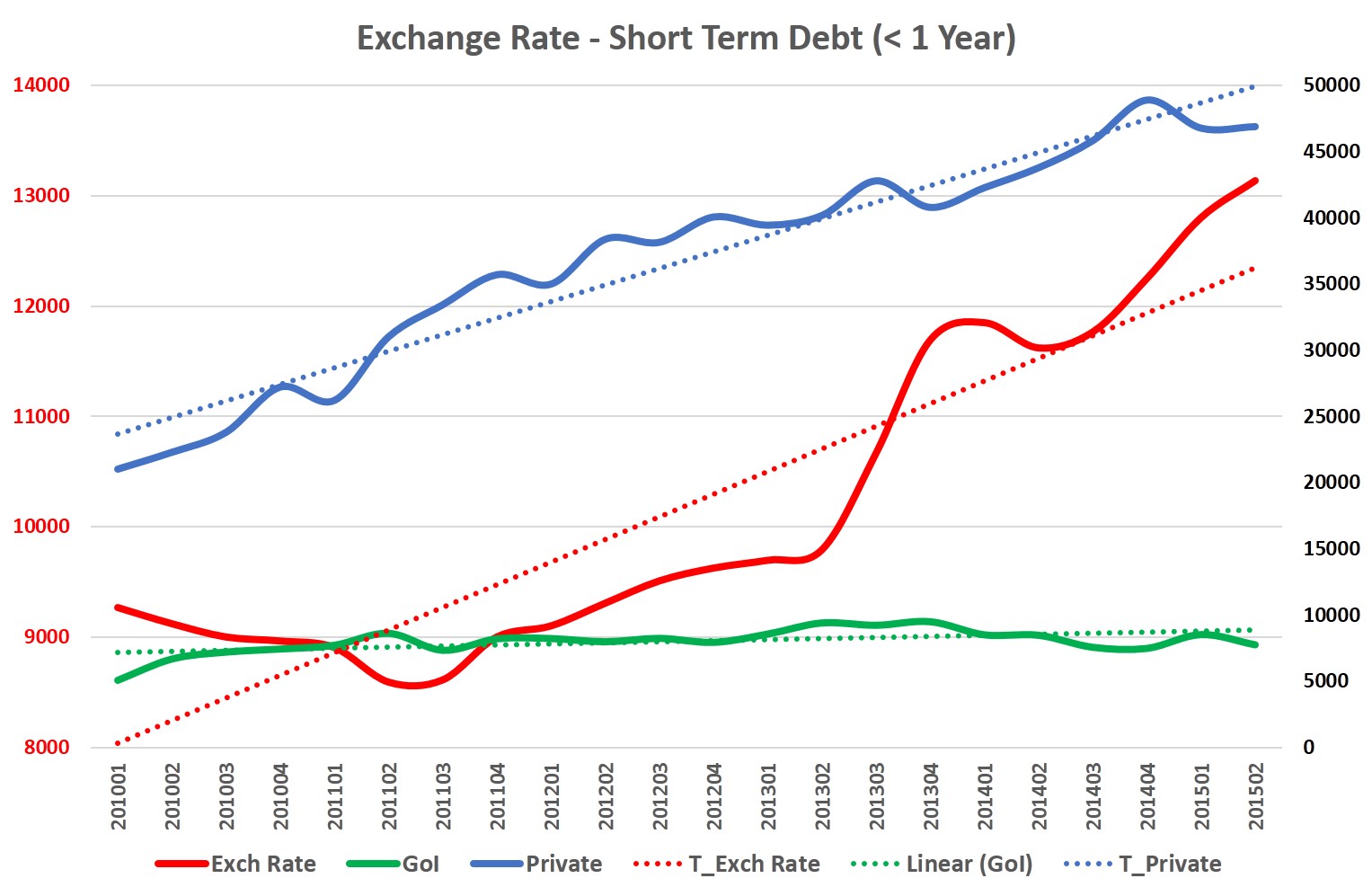

Tekanan Utang Yang Jatuh Tempo

Utang swasta (private debt) yang segera jatuh tempo ternyata sangat berkaitan dengan kenaikan kurs tukar atau melemahnya Rupiah terhadap USD seperti digambarkan pada grafik berikut ini.

Mengurai Kekusutan

Diperlukan sikap kearifan untuk melihat permasalahan secara jernih agar dapat mengurai kekusutan dan merangkai langkah.

Mengharapkan pihak swasta menyelesaikan sendiri masalah utangnya akan membuat kerusakan yang lebih parah khususnya pada sektor produksi. Terlebih banyak perusahaan atau korporasi yang memiliki utang eksternal sudah mengalami Resesi Neraca (Balance Sheet Recession) akibat depresiasi nilai tukar yang secara rerata dalam tiga tahun besarnya sekitar 15% per tahun.

Beberapa pilihan langkah yang dapat dilakukan :

1. Refinancing Utang dan menjadikannya Utang Jangka Panjang (Long Term Debt)

2. Konversi utang menjadi saham dengan dampak berkurangnya kepemilikan

3. Pengambilalihan utang swasta (Debt Take Over) oleh pemerintah yang dilakukan melalui penerbitan utang baru jangka panjang

Seandainya salah satu atau kombinasi dari langkah dipilih, kemudian kurs tukar menguat, dampak yang timbul adalah turunnya ekspor dan defisit transaksi berjalan akan membesar serta berlanjut dan kembali pada tekanan kurs tukar.

Dengan demikian permasalahannya bukan semata pada utang tetapi pada Resesi Neraca dan langkah penyelesaiannya :

1. Dorong sektor swasta baik korporasi dan Usaha Kecil Menengah dan Mikro (UMKM) agar terus beraktivitas dan berproduksi yang didukung kebijakan ekspansi kredit perbankan dengan suku bunga pinjaman secara berkelanjutan diturunkan menjadi 10% atau di bawahnya. (Lihat penjelasan BI Rate dan suku bunga pinjaman dengan kurs tukar di atas).

2. Aktivitas sektor produksi akan menyerap tenaga kerja yang kemudian mendapatkan upah untuk konsumsi.

3. Tidak harus mengutamakan dan mengandalkan sektor produk ekspor karena 85% output nasional dikonsumsi pasar dalam negeri. Untuk mencapai target pertumbuhan PDB 5.5% dengan mengutamakan pasar dalam negeri maka tingkat pertumbuhan yang diperlukan adalah 6.4 % (didapat dari 5.5% : 0.85).

Implikasi yang timbul dengan ekspansi kredit ini adalah kenaikan inflasi. Tetapi resiko masih lebih baik daripada menanggung ongkos untuk memulihkan sektor produksi yang berhenti beraktivitas.

Lantas bagaimana dengan program stimulus, mengundang investasi dan pembangunan infrastruktur ? Tetap saja terus berjalan dengan perencanaan yang sudah disusun tetapi bukan untuk berharap agar nilai tukar segera pulih.

Dalam kondisi ketidakpastian dan gejolak yang tinggi diperlukan keberanian untuk memilih langkah terobosan dan mengambil keputusan agar ada kepastian.

Sumber informasi : Bank Indonesia (dengan pengolahan)

1. Statistik Ekonomi dan Keuangan Indonesia

2. Statistik Utang Luar Negeri

Arnold Mamesah - Akhir Agustus 2015

Baca konten-konten menarik Kompasiana langsung dari smartphone kamu. Follow channel WhatsApp Kompasiana sekarang di sini: https://whatsapp.com/channel/0029VaYjYaL4Spk7WflFYJ2H